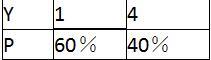

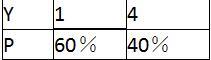

某些资产的预期收益率y的概率分布如表1—4所示,则其方差为( )。 表1—4随机变量y的概率分布A.2.16B.2.76C.3.16D.4.76

某些资产的预期收益率y的概率分布如表1—4所示,则其方差为( )。

表1—4随机变量y的概率分布

表1—4随机变量y的概率分布

A.2.16

B.2.76

C.3.16

D.4.76

B.2.76

C.3.16

D.4.76

参考解析

解析:该资产的预期收益率Y的期望为:E(Y)=1×60%+4×40%=2.2;其方差为:Vαr(Y)=0.6×(1-2.2)2+0.4×(4-2.2)2=2.16。

相关考题:

某证券的收益率状况如表1所示,它的收益率和方差为( )。表1 ××证券的收益率情况表A.0.6%;0.000433B.0.6%;0.000444C.0.7%;0.0004133D.0.7%;0.000444

ABC公司有一个投资项目,如果投资成功,取得较大的市场占有率,利润会很大;否则很可能亏损。假设未来的经济情况有三种:繁荣、正常、衰退,相应的概率分布和预期报酬率如表22-1所示。表22-1 投资项目相关财务数据表则根据上述概率分布,该投资项目的预期报酬率为( )。A.90%B.15%C.-30%D.-60%

某投资者面临四项风险资产,其预期收益率和标准差如表6-3所示。根据表6-3的数据,①若投资者的风险厌恶度A=4,其会选择资产______;②若投资者是风险中性者(A=0),其会选择资产______。( )A.Ⅰ;ⅡB.Ⅱ;ⅢC.Ⅱ;ⅣD.Ⅲ;Ⅳ

甲乙两种牌子的手表,它们的日走时差分别为X与Y(单位:秒),已知X与Y分别有如表1.2-1所示的分布列(概率函数),则下列结论正确的有( )。A.E(X)=E(Y)B.E(X)≠E(Y)C.Var(X)>Var(Y)D.Var(X)<Var(Y)E.Var(X)=Var(Y)

假设A证券的收益率概率分布如下,则该证券的期望收益率和方差分别为( )。 1收益率 -2 -1 1 3 1概率 0.2 0.3 0.1 0.4A.0.6%,5.76%B.0.6%,4.44%C.0.6%,3.98%D.0.8%,5.36%

甲乙两种牌子的手表,它们的日走时差分别为X与Y(单位:秒),已知X与Y分别有如表所示的分布列(概率函数),则下列结论正确的有()。A. E(X) =E(Y) B. E(X)≠E(Y)C. Var(X) >Var(Y) D. Var(X) E. Var(X) =Var(Y)

X与Y两个基金在不同经济状况下的预期收益率水平如下表所示:下列叙述正确的是( )。A 、 两个基金有相同的预期收益率B 、 基金X的预期收益率小于基金Y的预期收益率C 、 基金X的预期收益率大于基金Y的预期收益率D 、 投资者等额分配资金于基金X和Y.则资产组合的预期收益率高于基金Y的预期收益率E 、 投资者等额分配资金于基金X和Y.则资产组合的预期收益率高于基金X的预期收益率

甲公司有一笔闲置资金,拟投资于某证券组合,由X 、Y、Z 三种股票构成,资金权重分别为40%,30%和30%, β系数分别为2.5,1.5 和1。其中X 股票投资收益率的概率分布如下:Y、Z 预期收益率分别为10%和8%,无风险利率4%, 市场组合必要收益率9%。求(1)X 股票预期收益率?(2)证券组合预期收益率?(3)证券组合β系数?(4)利用资本资产定价模型,计算证券组合的必要收益率,判断是否值得投资?

假设A股票收益率的概率分布情况如下:B股票的预期收益率为14%,标准差为16%,若A、B股票投资的价值比例为3∶2。(1)计算A股票的预期收益率、方差和标准差;(2)计算AB股票组合的预期收益率;(3)如果两种股票的相关系数是0.5,计算该组合预期收益率的标准差;(4)如果两种股票的相关系数是1,计算该组合预期收益率的标准差。

假设A资产和B资产在不同经济状态下可能的收益率以及各种经济状态出现的概率如下表所示A资产和B资产形成一个资产组合,A资产和B资产的投资比重各为50%。A、B资产收益率的相关系数为-1。 要求:(1)计算资产组合的预期收益率;(2)计算A资产和B资产收益率的标准差;(3)计算资产组合的方差和标准差。

甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%和30%,β系数分别为2.5、1.5和1,其中X股票投资收益率的概率分布如下表所示。Y、Z股票的预期收益率分别为10%和8%,当前无风险利率为4%,市场组合的必要收益率为9%。要求:(1)计算X股票的预期收益率。(2)计算该证券组合的预期收益率。(3)计算该证券组合β系数。(4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。

(2019年)甲公司现有一笔闲置资金,拟投资于某证券组合,该组合由X、Y、Z三种股票构成,资金权重分别为40%、30%、30%,β系数分别为2.5、1.5和1.0。其中X股票投资收益率的概率分布如下:Y、Z股票的预期收益率分别为10%和8%,当前无险收益率为4%,市场组合的必要收益率为9%。 要求: (1)计算X股票的预期收益率。 (2)计算该证券组合的预期收益率。 (3)计算该证券组合的β系数。 (4)利用资本资产定价模型计算该证券组合的必要收益率,并据以判断该证券组合是否值得投资。

已知A、B两种股票的收益率分布情况如表10-1所示,要求: (1)试比较这两种股票的风险大小; (2)设股票A、B构成一个证券组合,并且已知ωA=1/4,ωB=3/4,ρAB=0.6 试计算该证券组合的期望收益率、方差和标准差。

单选题投资者把其财富的30%投资于一项预期收益率为15%、方差为4%的风险资产,70%投资于收益率为6%的国库券,则他的资产组合的预期收益率为( )A11.4%B8.7%C29.5%D12%

判断题信源X的概率分布为P(X)={1/2,1/3,1/6},信源Y的概率分布为P(Y)={1/3,1/2,1/6},则信源X和Y的熵相等。A对B错