某税务师事务所受托对某地处县城的生产企业(增值税一般纳税人) 2016年度企业所得税汇算清缴进行审核。2018 年该企业的年度利润表(摘要)如下:利润表(摘要)2018年单位: 万元税务师对2018年度有关账户明细记录及相关资料进行审核,发现如下情况:(1 )将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.48万元,未开具发票,相关的成本已结转至“ 其他业务成本”科目,会计分录为:(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的“业务招待费”为50万元,广告费和业务宣传费为90万元。(4)“营业外支出”由三部分组成:一是通过省级人民政府向贫困地区捐赠的90万元;二是因违反食品安全法被工商管理部门处以的罚款12万元;三是订购的- -批材料因临时取消不再购进而支付给供货方的违约金3万元。(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款收据,上述各项支付均已在相关成本费用科目中核算。假定该企业2018年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。问题1:根据所列资料,计算该企业2018年度应补缴增值税、城市维护建设税及教育费附加的金额。问题2:根据资料计算该企业2018年度利润总额、应纳税所得额、应纳所得税额及应补缴企业所得税问题3:作出2018年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)

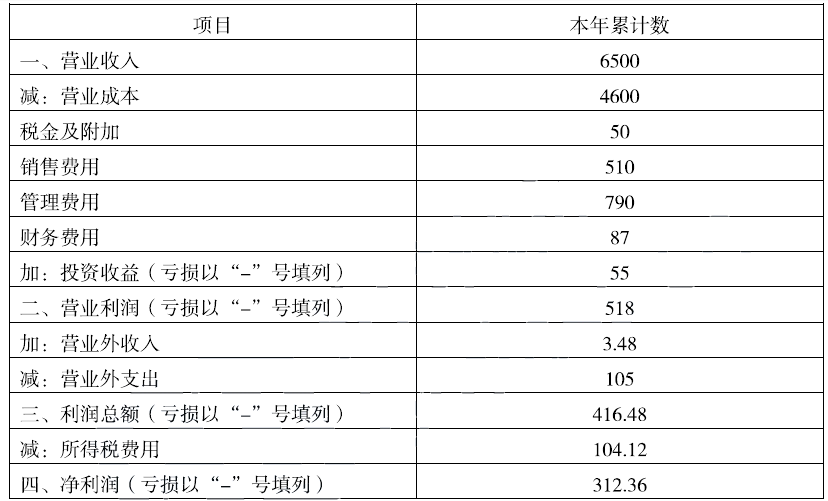

某税务师事务所受托对某地处县城的生产企业(增值税一般纳税人) 2016年度企业所得税汇算清缴进行审核。2018 年该企业的年度利润表(摘要)如下:

利润表(摘要)

2018年单位: 万元

税务师对2018年度有关账户明细记录及相关资料进行审核,发现如下情况:

(1 )将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:

(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.48万元,未开具发票,相关的成本已结转至“ 其他业务成本”科目,会计分录为:

(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的“业务招待费”为50万元,广告费和业务宣传费为90万元。

(4)“营业外支出”由三部分组成:一是通过省级人民政府向贫困地区捐赠的90万元;二是因违反食品安全法被工商管理部门处以的罚款12万元;三是订购的- -批材料因临时取消不再购进而支付给供货方的违约金3万元。

(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款收据,上述各项支付均已在相关成本费用科目中核算。

假定该企业2018年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。

问题1:根据所列资料,计算该企业2018年度应补缴增值税、城市维护建设税及教育费附加的金额。

问题2:根据资料计算该企业2018年度利润总额、应纳税所得额、应纳所得税额及应补缴企业所得税

问题3:作出2018年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)

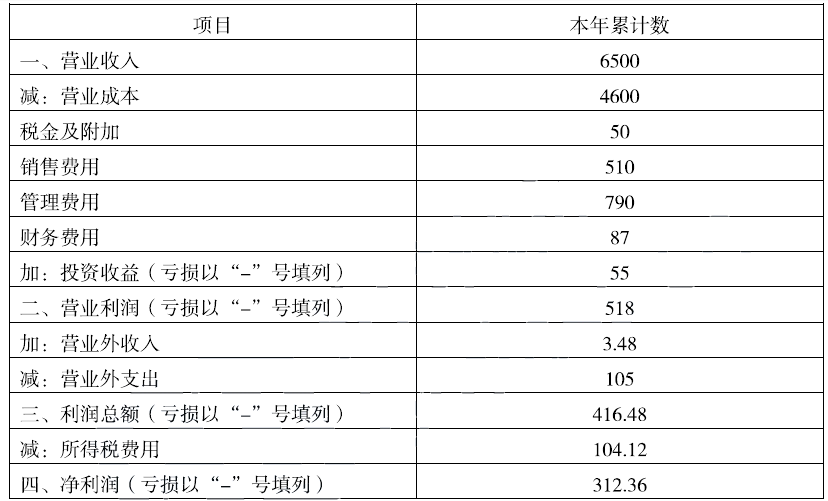

利润表(摘要)

2018年单位: 万元

税务师对2018年度有关账户明细记录及相关资料进行审核,发现如下情况:

(1 )将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:

(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.48万元,未开具发票,相关的成本已结转至“ 其他业务成本”科目,会计分录为:

(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的“业务招待费”为50万元,广告费和业务宣传费为90万元。

(4)“营业外支出”由三部分组成:一是通过省级人民政府向贫困地区捐赠的90万元;二是因违反食品安全法被工商管理部门处以的罚款12万元;三是订购的- -批材料因临时取消不再购进而支付给供货方的违约金3万元。

(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款收据,上述各项支付均已在相关成本费用科目中核算。

假定该企业2018年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。

问题1:根据所列资料,计算该企业2018年度应补缴增值税、城市维护建设税及教育费附加的金额。

问题2:根据资料计算该企业2018年度利润总额、应纳税所得额、应纳所得税额及应补缴企业所得税

问题3:作出2018年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)

参考解析

解析:问题1:

业务1,应确认销项税额=56x 16%=8.96(万元);业务2,应确认销项税额=3.48+( 1+16% ) x 16%=0.48(万元)

应补缴增值税=8.96+0.48=9.44 (万元)

应补缴城建税、教育费附加=9.44X ( 5%+3% ) =0.7552 (万元)。

问题2:

( 1)业务1,应确认主营业务收人56万元,确认主营业务成本40万元;业务2,应确认“其他业务收入”3万元(3.48+1.16),而非确认“营业外收入”,整体调减收入0.48万元。企业利润总额=416.48+56-40- 0.7552-0.48=431.2448 (万元)。

(2)企业销售(营业)收人=6500+56+3=6559 (万元)

业务招待费扣除限额1=50x60%=30(万元)<业务招待费扣除限额2=6559x5%=32.795(万元),业务招待费需纳税调增=50-30=20 (万元)。

广告费和业务宣传费扣除限额=6559x 15%=983.85 (万元) >实际发生额90万元,无须纳税调整。

公益性捐赠扣除限额=431.2448X 12%=51.7494(万元),通过省级人民政府向贫困地区捐赠需纳税调增=90-51.7494=38.2506 (万元)。

被工商管理部门处以的罚款不得在税前扣除,需纳税调增12万元。

支付给供货方的违约金可以在税前扣除,无须纳税调整。

职工福利费税前扣除限额=700x 14%=98 (万元),需纳税调增=100- 98=2 (万元)

职工教育经费税前扣除限额=700x 8%=56 (万元),职工教育经费18万元,未超过扣除限额,不需要调增应纳税所得额。

工会经费税前扣除限额=700 x 2%=14 (万元),需纳税调增=15-14=1 (万元)

企业应纳税所得额=431.2448+20+38.2506+ 12+2+1=504.4954 (万元)。

(3)企业应纳税额=504.4954 X25%=126.1239 (万元)。

(4)应补缴企业所得税=126.1239-104.12=22.0039 (万元)。

业务1,应确认销项税额=56x 16%=8.96(万元);业务2,应确认销项税额=3.48+( 1+16% ) x 16%=0.48(万元)

应补缴增值税=8.96+0.48=9.44 (万元)

应补缴城建税、教育费附加=9.44X ( 5%+3% ) =0.7552 (万元)。

问题2:

( 1)业务1,应确认主营业务收人56万元,确认主营业务成本40万元;业务2,应确认“其他业务收入”3万元(3.48+1.16),而非确认“营业外收入”,整体调减收入0.48万元。企业利润总额=416.48+56-40- 0.7552-0.48=431.2448 (万元)。

(2)企业销售(营业)收人=6500+56+3=6559 (万元)

业务招待费扣除限额1=50x60%=30(万元)<业务招待费扣除限额2=6559x5%=32.795(万元),业务招待费需纳税调增=50-30=20 (万元)。

广告费和业务宣传费扣除限额=6559x 15%=983.85 (万元) >实际发生额90万元,无须纳税调整。

公益性捐赠扣除限额=431.2448X 12%=51.7494(万元),通过省级人民政府向贫困地区捐赠需纳税调增=90-51.7494=38.2506 (万元)。

被工商管理部门处以的罚款不得在税前扣除,需纳税调增12万元。

支付给供货方的违约金可以在税前扣除,无须纳税调整。

职工福利费税前扣除限额=700x 14%=98 (万元),需纳税调增=100- 98=2 (万元)

职工教育经费税前扣除限额=700x 8%=56 (万元),职工教育经费18万元,未超过扣除限额,不需要调增应纳税所得额。

工会经费税前扣除限额=700 x 2%=14 (万元),需纳税调增=15-14=1 (万元)

企业应纳税所得额=431.2448+20+38.2506+ 12+2+1=504.4954 (万元)。

(3)企业应纳税额=504.4954 X25%=126.1239 (万元)。

(4)应补缴企业所得税=126.1239-104.12=22.0039 (万元)。

相关考题:

下列各项中,符合现行企业所得税汇算清缴规定的有 ( )。A.实行查账征收和实行核定定额征收企业所得税的纳税人均要参加汇算清缴B.参加汇算清缴的企业应将上年度最后一次月(季)度预缴申报与申报分开C.纳税人参加汇算清缴自行计算全年应纳税额,按税法规定时间报送企业所得税年度纳税申报表并结清税款D.参加汇算清缴的纳税人均应在年度终了5个月内向主管税务机关报送企业所得税年度纳税申报表并结清税款

下列各项中,符合现行行业所得税汇算清缴规定的有( )A.实行查账征收和实行核定定额征收企业所得税的纳税人均要参加汇算清缴B.参加汇算清缴的企业应将上年度最后一次月(季)度预缴申报与申报分开C.纳税人参加汇算清缴自行计算全年应纳税额,按税法规定时间报送企业所得税年度纳税申报表并结清税款。D.参加汇算清缴的纳税人均应在年度终了5个月内向主管税务机关报送企业所得税年度纳税申报表并结清税款。

某税务师事务所在2010年省注税协会组织的行业检查中,被查出以下问题,请分别指出下面行为面对的处罚?(1)注册税务师张某利用个人名义承接企业所得税汇算清缴鉴证业务。(2)事务所以低于成本价收费方式承接业务。(3)事务所出具虚假的企业所得税汇算清缴报告,导致委托人少纳所得税。经查实情节十分严重。

2016年某居民企业购买优惠目录规定的安全生产专用设备用于生产经营,取得的普通发票上注明设备价款11.7万元。已知该企业2016年亏损40万元,2017年盈利20万元。2018年度经审核的未弥补亏损前的应纳税所得额60万元,当年无其他纳税调整事项。该居民企业适用的企业所得税税率为25%,2018年度该企业实际应缴纳企业所得税( )万元。A.6.83 B.8.83C.9 D.10

某生产企业(增值税一般纳税人)各期生产销售均衡,各期原材料、在产品和产成品都有-定数量的余额。税务师在该企业2018年决算报表编制后汇算清缴时发现,该企业2018年修建办公楼领用外购原材料(账面成本10000元,已抵扣进项税额)的账务处理为:借:生产成本10000贷:原材料10000税务师按照“比例分摊法”计算调整额。在调账处理时计入贷方调整的科目有()。A.原材料B.生产成本C.库存商品D.本年利润E.以前年度损益调整

税务师2019年4月在对某企业2018年度的税务检查中,发现2018年11月发生一笔对农村小学直接捐赠2万元(在税前扣除),在2018年度的企业所得税汇算清缴中未做纳税调整,企业2018年度财务报表已报出,且完成汇算清缴。已知该企业适用的企业所得税税率为25%。、请作出相关调整分录。

在2019年年初,税务机关对某企业实施纳税检查,发现该企业申报的2017年度应纳税所得额存在问题,并依法调增其所得60万元,该企业2017年申报时被确认亏损80万元,2018年汇算清缴当年弥补亏损前的应纳税所得额120万元,则2018年度该企业应缴纳企业所得税( )万元。A.10B.25C.30D.45

(2019年)税务师受托对某企业进行2018年企业所得税汇算清缴的纳税审核时发现,该企业销售产品成本多结转2万元。假定该企业2018年度决算报表已编制完成,对于此项多结转成本的正确账务调整是( )。 A.借:库存商品 20000 贷:主营业务成本 20000 B.借:库存商品 20000 贷:本年利润 20000 C.借:库存商品 20000 贷:以前年度损益调整 20000 D.借:主营业务成本 贷:本年利润

某税务师事务所受托对某地处县城的生产企业(增值税一般纳税人)2016年度企业所得税汇算清缴进行审核。2016年该企业的年度利润表(摘要)如下:利润表(摘要)2016年 单位:万元税务师对2016年度有关账户明细记录及相关资料进行审核,发现如下情况:(1)将一批产品按市场价格换取材料,并取得对方开具的增值税专用发票。该批产品的账面成本为40万元,不含税市场售价为56万元。企业的相关账务处理为:借:原材料 560000 应交税费——应交增值税(进项税额) 95200 贷:应付账款 255200 库存商品 400000(2)“营业外收入”为销售生产过程中产生的边角料取得的收入,企业取得现金3.51万元,未开具发票,相关的成本已结转至“其他业务成本”科目,会计分录为:借:库存现金 35100 贷:营业外收入 35100(3)经核实费用类科目的明细核算,归集企业全年在费用类科目中核算的有合法票据的“业务招待费”为50万元,广告费和业务宣传费为90万元。(4)“营业外支出”由三部分组成:一是通过省级人民政府向贫困地区捐赠的90万元;二是因违反食品安全法被工商管理部门处以的罚款12万元;三是订购的一批材料因临时取消不再购进而支付给供货方的违约金3万元。(5)“应付职工薪酬”账户各明细栏目反映,支付给职工的合理工资总额合计700万元,发生职工福利费合计100万元;发生职工教育经费18万元;拨缴工会经费15万元,已取得相关工会拨缴款收据,上述各项支付均已在相关成本费用科目中核算。假定该企业2016年度尚未结账,其他业务处理正确,且与纳税无关,无递延事项。问题1:根据所列资料,计算该企业2016年度应补缴增值税、城市维护建设税及教育费附加的金额。问题2:根据资料计算该企业2016年度利润总额、应纳税所得额、应纳所得税额及应补缴企业所得税额。问题3:作出2016年度相关调账处理。(计算结果以万元为单位,保留小数点后四位)

务师2020年4月在对某企业2019年度的税务检查中,发现2019年11月发生一笔对农村小学直接捐赠2万元(在税前扣除),在2019年度的企业所得税汇算清缴中未做纳税调整,企业2019年度财务报表已报出,且完成汇算清缴。已知该企业适用的企业所得税税率为25%。 (1)请作出相关调整分录。

注册税务师对某企业2012年度企业所得税汇算清缴鉴证结果如下:2012年度利润总额200万元,纳税调整增加40万元,年应纳税所得额240万元,适用税率25%,年应纳企业所得税60万元,累计预缴企业所得税50万元,2012 年汇算清缴应补缴企业所得税10万元。另外,发现该企业有一处房产在2008年1月一2009年12月未计提折旧,经询问企业有关人员获知,此处房产为企业直销门店营业用房,因企业营销策略调整,在此期间直销门店闲置未用而暂停计提折旧。经审核确认,该房产符合税法规定的年折旧额为30万元,企业于2012年补提这部分折旧,并计入“以前年度损益调整”。假定该企业2008年一2011年企业所得税纳税情况如下: 单位:万元问题:1.营业用房闲置暂停计提折旧未在企业所得税税前扣除的处理是否正确 并说明理由。2.企业2008年1月~2009年12月未计提的折旧额在企业得税中应如何处理 3.由于上述折旧因素,2012年度对该企业的企业所得税汇算清缴鉴证结论是否应作修改 并说明理由。

2014年1月,税务师受托对某商业批发企业2013年企业所得税纳税情况进行审核,发现该企业销售商品的成本多结转40000元,若该企业2013年年度决算报表尚未编制,多转成本的调整分录为( )。

在所得税汇算清缴中,税务师受托对某企业2019年所得税纳税情况进行审查,发现该企业将对境外投资分回的税后利润28500元,记入“盈余公积”账户。审查是在年终结账后进行的。税务师经过认真审核,确认该笔投资收益依现行税法规定应予补税。查实持股比例为50%,被投资企业适用税率15%,该企业适用税率25%,故应补缴所得税=28500÷(1-15%)×(25%-15%)=3352.94(元)。请作出调整分录。

某企业年月日开业,由于管理不善在年月日终止经营,月日注销工商登记。有关该企业的企业所得税管理,下列做法符合规定的有()A、该企业的第一个纳税年度是2013年7月1日至2013年12月31日B、该企业2014年5月31日前,报送如2013年度企业所得税纳税申报表,办理汇算清缴C、该企业应该在2014年8月29日之前办理2014年度的企业所得税汇算清缴D、该企业应该在2014年9月15日前缴清清算所得税款

下列各项纳税人申报企业所得税的做法中,正确的有()。A、A公司申报预缴2011年度第四季度企业所得税,5月进行汇算清缴B、B公司经营餐饮,年核定应缴纳企业所得税1.2万元,它没有向主管税务机关进行年度汇算清缴C、甲和乙两人组建了合伙企业某律师事务所,2012年3月,向税务机关办理年度企业所得税汇算清缴D、D公司是实行汇总纳税办法的汇缴企业,E公司是其成员企业之一,D公司向主管税务机关申报年度汇算清缴时附送了E公司的年度申报表,但D公司的主管税务机关以E公司的年度申报表没有经过所在地税务机关审核为由拒绝受理

单选题某企业2018年巳预缴当年企业所得税190000元,2019年2月进行所得税汇算清缴时,确认2018年全年应纳税所得额为840000元。已知,该企业适用的企业所得税税率为25%,则该企业2019年汇算清缴所得税应作的会汁分录为( )。A借:所得税费用 20000贷:应交税费一应交所得税20000B借:以前年度损益调整 20000贷:应交税费一应交所得税 20000C借:应交税费_应交所得税20000贷:以前年度损益调整 20000D借:所得税费用 210000贷:应交税费一应交所得税210000

多选题下列各项纳税人申报企业所得税的做法中,正确的有()。AA公司申报预缴2011年度第四季度企业所得税,5月进行汇算清缴BB公司经营餐饮,年核定应缴纳企业所得税1.2万元,它没有向主管税务机关进行年度汇算清缴C甲和乙两人组建了合伙企业某律师事务所,2012年3月,向税务机关办理年度企业所得税汇算清缴DD公司是实行汇总纳税办法的汇缴企业,E公司是其成员企业之一,D公司向主管税务机关申报年度汇算清缴时附送了E公司的年度申报表,但D公司的主管税务机关以E公司的年度申报表没有经过所在地税务机关审核为由拒绝受理

问答题(一)假定甲税务师事务所2020年1月代理审核某县城一家髙档化妆品生产企业(一般纳税人)2019年企业所得税汇算清缴情况。该事务所发现,2019年4月收取的包装物押金U300元已经逾期但该企业并未结转收人,成本巳结转。(已知:该企业2019年已结账,高档化妆品消费税税率15%,城建税税率5%,教育费附加征收比率3%,地方教育附加征收比率2%)问题:请您作为甲税务师事务所的税务师帮助这家企业调整相关账务处理。

单选题某企业2010年度发生年度亏损100万元,假设该企业2010~2016年度应纳税所得额如下表所示:某企业2010-2016年度应纳税所得额(单位:万元)年度2010年2011年2012年2013年2014年2015年2016年应纳税所得额-100201020201060请计算该企业2016年应当缴纳的企业所得税为()。A0B5C10D15

判断题甲企业2018年应纳税所得额为负。由于在纳税年度内亏损,甲企业无须进行2018年度企业所得税纳税申报、汇算清缴。( )A对B错