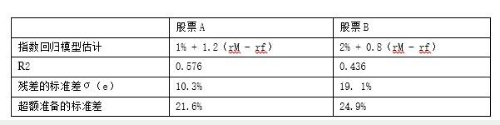

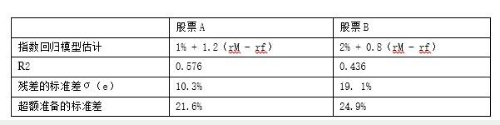

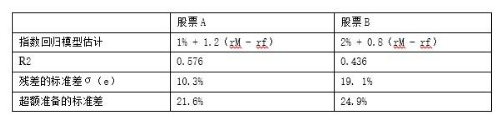

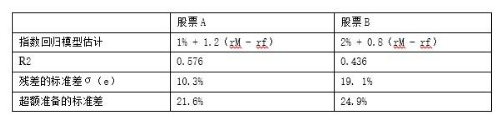

对股票A和股票B的两个(超额收益率)指数模型回归结果如下表。在这段时间内的无风险利率为6%,市场平均收益率为14%,对项目的超额收益以指数回归模型来测度。(1)计算每只股票的α,信息比率,夏普测度,特雷诺测度; (2)下列各个情况下投资者选择哪只股票最佳: i.这是投资者唯一持有的风险资产: ii.这只股票将与投资者的其他债券资产组合,是目前市场指数基金的一个独立组成部分; iii.这是投资者目前正在构建一积极管理型股票资产组合的众多股票中的一种。

对股票A和股票B的两个(超额收益率)指数模型回归结果如下表。在这段时间内的无风险利率为6%,市场平均收益率为14%,对项目的超额收益以指数回归模型来测度。

(1)计算每只股票的α,信息比率,夏普测度,特雷诺测度; (2)下列各个情况下投资者选择哪只股票最佳: i.这是投资者唯一持有的风险资产: ii.这只股票将与投资者的其他债券资产组合,是目前市场指数基金的一个独立组成部分; iii.这是投资者目前正在构建一积极管理型股票资产组合的众多股票中的一种。

(1)计算每只股票的α,信息比率,夏普测度,特雷诺测度; (2)下列各个情况下投资者选择哪只股票最佳: i.这是投资者唯一持有的风险资产: ii.这只股票将与投资者的其他债券资产组合,是目前市场指数基金的一个独立组成部分; iii.这是投资者目前正在构建一积极管理型股票资产组合的众多股票中的一种。

参考解析

解析:

(2)a.如果这是投资者唯一持有的风险资产,那么夏普测度进适用的测度。既然股票A的夏普系数大,股票A是最佳选择; b.如果股票与市场指数基金相组合,那么对综合夏普测度的贡献由估值比率决定;因此,股票B是最佳选择; c.如果股票是众多股票中的一种,那么特雷诺测度是适用的准则,并且股票B是最佳选择。

(2)a.如果这是投资者唯一持有的风险资产,那么夏普测度进适用的测度。既然股票A的夏普系数大,股票A是最佳选择; b.如果股票与市场指数基金相组合,那么对综合夏普测度的贡献由估值比率决定;因此,股票B是最佳选择; c.如果股票是众多股票中的一种,那么特雷诺测度是适用的准则,并且股票B是最佳选择。

相关考题:

已知甲股票的β系数为1.5,证券市场线的斜率为12%,证券市场线的截距为5%,资本资产定价模型成立,乙股票的β系数为0.8,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。要求:(1)确定无风险收益率;(2)确定市场风险溢酬;(3)计算甲股票的风险收益率和必要收益率;(4)计算股票价格指数平均收益率;(5)计算资产组合的β系数和预期收益率。

已知某基金的实际收益率为13.5%,其基准投资组合的收益率10%,其中股票占比58%, 指数收益率为15%;债券占比42%,指数收益率为3.095%,该基金的各项资产权重为股票 72%,债券28%。则该基金资产配置对超额收益的贡献为( )。A.1.547%B.1.589%C.1.853%D.2.051%

已知甲股票的风险收益率为12%,市场组合的风险收益率为10%,甲股票的必要收益率为16%,资本资产定价模型成立,乙股票的口系数为0.5,乙股票收益率与市场组合收益率的协方差为6%。要求:(1)计算甲股票的口系数、无风险收益率;(2)计算股票价格指数平均收益率;(3)确定证券市场线的斜率和截距;(4)如果甲、乙构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4,计算资产组合的卢系数以及资产组合收益率与市场组合收益率的协方差;假设资产组合收益率的方差为16%,计算资产组合收益率与市场组合收益率的相关系数;(5)如果甲的收益率标准差为15%,把甲、乙的投资比例调整为相等,即各为0.5,并假设甲股票收益率与乙股票收益率的相关系数为1,资产组合收益率的标准差为12%,计算乙股票收益率的标准差。(4)假设市场是均衡的,计算所选项目的风险价值系数(b);(5)假设资本资产定价模型成立,计算市场风险溢酬、乙项目的口系数;(6)计算乙项目收益率与市场组合收益率的相关系数。

已知甲股票的风险收益率为20%,市场组合的风险收益率为16%,甲股票的必要收益率为25%,假设资本资产定价模型成立,乙股票的届系数为0.8,乙股票收益率与市场组合收益率的协方差为40%,由甲、乙股票构成的资产组合中甲的投资比例为0.6,乙的投资比例为0.4。要求:(1)计算甲股票的β系数、无风险收益率;(2)计算股票价格指数平均收益率;(3)计算资产组合的β系数和预期收益率;(4)计算资产组合收益率与市场组合收益率的协方差(保留三位小数);(5)确定证券市场线的斜率和截距。

市场上有两种股票A,B,市值占比分别为0.6,0.4.A的超额收益的标准差为20%,B的超额收益标准差为40%,两者超额收益的相关系数为0.5.问:(1)股票A的贝塔值是多少?(2)现在假定市场上有另一股票C,通过利用股票的总收益率对单指数模型的回归分析,得到估计的截距为5%,贝塔值为0.6.如果无风险利率为10%,那么,通过利用股票的超额收益率对但指数模型的回归分析,得到的估计的截距是多少?

根据过去5年的月度数据,用公司的超额收益对市场组合(标准普尔500指数)的超额收益回归,得到以下估计结果。(1)计算每只股票的Beta值。(2)假设无风险收益率为5%,市场组合的预期收益率为15%, 计算这些股票的预期收益率,并在证券市场线(SML)图上画出这三只股票对应的位置。(3)假设这三只股票未来- -年的估计收益率分别如下:INtEl为20%、FORD为15%、MERCK 为10%,请在SML图上画出三只股票对应的位置,指出哪些股票被高估、哪些股票被低估?

考虑单指数模型,某只股票的阿尔法为0%。市场指数的收益率为16%。无风险收益率为5%。尽管没有个别风险影响股票表现,这只股票的收益率仍超出无风险收益率11%。那么这只股票的贝塔值是多少?()A、0.67B、0.75C、1.0D、1.33E、1.50

对股票市场的观察发现下列现象,其中哪些与有效市场假设相矛盾()A、股票市场平均收益率远远大于零B、某周收益率和下周收益率相关系数为零C、在股票价格上涨10%后买入,然后在股价下跌10%后卖出,能够获得超额收益D、卖空过去多年强势股票,买入过去多年弱势股票,能够获得超额收益。

已知某基金的实际收益率为13.5%,其基准投资组合的收益率10%,其中股票占比58%,指数收益率为15%;债券占比42%,指数收益率为3.095%,该基金的各项资产权重为股票72%,债券28%。则该基金资产配置对超额收益的贡献为()。A、1.547%B、1.589%C、1.853%D、2.051%

多选题对股票市场的观察发现下列现象,其中哪些与有效市场假设相矛盾()A股票市场平均收益率远远大于零B某周收益率和下周收益率相关系数为零C在股票价格上涨10%后买入,然后在股价下跌10%后卖出,能够获得超额收益D卖空过去多年强势股票,买入过去多年弱势股票,能够获得超额收益。

单选题假设市场期望收益率为10%,无风险利率为4%,某股票贝塔值为1.5,如果这只股票收益率达到15%,则该股票的超额收益即阿尔法值是()。A2%B13%C-4%D6%