A公司资料如下: 资料一: A公司资产负债表 \2020年12月31日单位:万元 资料二: A公司2019年度销售净利率为16%,总资产周转率为0.5次,权益乘数为2.2,净资产收益率为17.6%,A公司2020年度销售收入为840万元,净利润为117.6万元。 要求: (1)计算2020年年末速动比率、资产负债率; (2)计算2020年总资产周转率、销售净利率、权益乘数和净资产收益率; (3)利用因素分析法分析销售净利率、总资产周转率和权益乘数变动对净资产收益率的影响。

A公司资料如下:

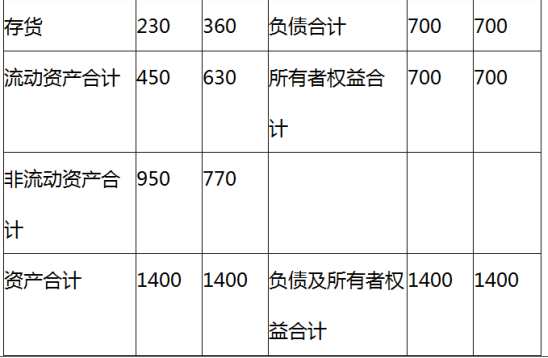

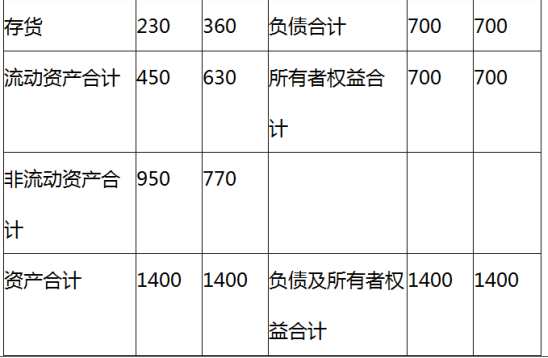

资料一: A公司资产负债表 \2020年12月31日单位:万元

资料二:

A公司2019年度销售净利率为16%,总资产周转率为0.5次,权益乘数为2.2,净资产收益率为17.6%,A公司2020年度销售收入为840万元,净利润为117.6万元。

要求:

(1)计算2020年年末速动比率、资产负债率;

(2)计算2020年总资产周转率、销售净利率、权益乘数和净资产收益率;

(3)利用因素分析法分析销售净利率、总资产周转率和权益乘数变动对净资产收益率的影响。

资料一: A公司资产负债表 \2020年12月31日单位:万元

资料二:

A公司2019年度销售净利率为16%,总资产周转率为0.5次,权益乘数为2.2,净资产收益率为17.6%,A公司2020年度销售收入为840万元,净利润为117.6万元。

要求:

(1)计算2020年年末速动比率、资产负债率;

(2)计算2020年总资产周转率、销售净利率、权益乘数和净资产收益率;

(3)利用因素分析法分析销售净利率、总资产周转率和权益乘数变动对净资产收益率的影响。

参考解析

解析:(1)

速动比率=(630-360)/300=0.9

资产负债率=700/1400=50%

(2)

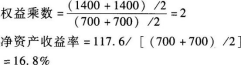

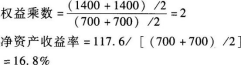

总资产周转率=840/[(1400+1400)/2]=0.6(次)

销售净利率=117.6/840=14%

(3)

分析对象:本期净资产收益率-上期净资产收益率=16.8%-17.6%=-0.8%

①上期数:16%×0.5×2.2=17.6%

②替代销售净利率:14%× 0.5×2.2=15.4%

③替代总资产周转率:14%× 0.6 × 2.2=18.48%

④替代权益乘数:14%× 0.6 × 2=16.8%

销售净利率降低的影响=②-①=15.4%-17.6%=-2.2%

总资产周转率加快的影响=③-②=18.48%-15.4%=3.08%

权益乘数变动的影响=④-③=16.8%-18.48%=-1.68%

各因素影响合计数=-2.2%+3.08%-1.68%=-0.8%

或者:采用差额计算法分析各因素变动的影响

销售净利率变动的影响=(14%-16%)×0.5 × 2.2=-2.2%

总资产周转率变动的影响=14%×(0.6-0.5)×2.2=3.08%

权益乘数变动的影响=14%×0.6×(2-2.2)=-1.68%

各因素影响合计数=-2.2%+3.08%-1.68%=-0.8%。

速动比率=(630-360)/300=0.9

资产负债率=700/1400=50%

(2)

总资产周转率=840/[(1400+1400)/2]=0.6(次)

销售净利率=117.6/840=14%

(3)

分析对象:本期净资产收益率-上期净资产收益率=16.8%-17.6%=-0.8%

①上期数:16%×0.5×2.2=17.6%

②替代销售净利率:14%× 0.5×2.2=15.4%

③替代总资产周转率:14%× 0.6 × 2.2=18.48%

④替代权益乘数:14%× 0.6 × 2=16.8%

销售净利率降低的影响=②-①=15.4%-17.6%=-2.2%

总资产周转率加快的影响=③-②=18.48%-15.4%=3.08%

权益乘数变动的影响=④-③=16.8%-18.48%=-1.68%

各因素影响合计数=-2.2%+3.08%-1.68%=-0.8%

或者:采用差额计算法分析各因素变动的影响

销售净利率变动的影响=(14%-16%)×0.5 × 2.2=-2.2%

总资产周转率变动的影响=14%×(0.6-0.5)×2.2=3.08%

权益乘数变动的影响=14%×0.6×(2-2.2)=-1.68%

各因素影响合计数=-2.2%+3.08%-1.68%=-0.8%。

相关考题:

A公司和B公司同属于S公司控制。201×年6月30日A公司发行普通股100000股(每股面值1元)自S公司处取得B公司90%的股权。假设A公司和B公司采用相同的会计政策。合并前,A公司和B公司的资产负债表资料如下表所示。 A公司和B公司同属于S公司控制。201×年6月30日A公司发行普通股100000股(每股面值1元)自S公司处取得B公司90%的股权。假设A公司和B公司采用相同的会计政策。合并前,A公司和B公司的资产负债表资料如下表所示。要求:根据上述资料编制A公司取得控制权日的合并财务报表工作底稿。

立信股份有限公司2008年12月31日的有关资料如下:(1)科目余额表:(2)债权债务明细科目余额:应收账款明细资料如下:应收账款———A公司借方余额100000元应收账款———B公司贷方余额20000元预付账款明细资料如下:预付账款———C公司借方余额10000元预付账款———D公司贷方余额30000元应付账款明细资料如下:应付账款———E公司贷方余额75000元应付账款———F公司借方余额30000元预收账款明细资料如下:预收账款———G公司贷方余额40000元预收账款———H公司借方余额30000元(3)长期借款共两笔,金额及期限如下:①从工商银行借入30000元,期限从2006年6月1日至2009年6月1日。②从建设银行借入70000元,期限从2007年8月1日至2010年8月1日。要求:编制立信股份有限公司2008年12月31日的资产负债表。

甲企业2007年12月31日的有关资料如下:科目余额表 单位:元科目名称 借方余额 贷方余额债权债务明细科目余额:应收账款明细资料如下:应收账款——A公司 借方余额 320000元应收账款——B公司 贷方余额 80000元预付账款明细资料如下:预付账款——C公司 借方余额 60000元预付账款——D公司 贷方余额 160000元应付账款明细资料如下:应付账款——E公司 贷方余额 280000元应付账款——F公司 借方余额 100000元预收账款明细资料如下:预收账款——G公司 贷方余额 140000元预收账款——H公司 借方余额 80000元该企业长期借款共2笔,均为到期一次性还本付息。金额及期限如下:(1)从商业银行借入400000元(本利和),期限从2006年6月1日至2008午6月1日。(2)从建设银行借入600000元(本利和),期限从2007年8月1日至2009年8月1日。要求:编制甲企业2007年12月31日的资产负债表。

A公司属于服务类上市公司,A公司的有关资料如下:假设服务类上市公司中,有五家公司具有行业代表性,它们的有关资料见下表:要求: (1)应采用何种相对价值模型评估A公司的价值,请说明理由; (2)A公司的股价被市场高估了还是低估了?

己公司和庚公司是同一行业,规模相近的两家上市公司。有关资料如下:资料一:己公司 2017年普通股股数为 10000万股,每股收益为 2.31元。部分财务信息如下:资料二:己公司股票的β系数为 1.2,无风险收益率为 4%,证券市场平均收益率为 9%,己公司按每年每股 3元发放固定现金股利。目前该公司的股票市价为 46.20元。资料三:己公司和庚公司 2017年的部分财务指标如下表所示。注:表内“ *”表示省略的数据。资料四:庚公司股票的必要收益率为 11%。该公司 2017年度股利分配方案是每股现金股利 1.5元(即 D =1.5),预计未来各年的股利年增长率为 。目前庚公司的股票市价为 元。 0 6% 25要求:( 1)根据资料一和资料二,确定上述表格中字母 A、 B、 C、 D、 E、 F所代表的数值(不需要列示计算过程)。( 2)根据要求( 1)的计算结果和资料三,回答下列问题:①判断己公司和庚公司谁的财务结构更加稳健,并说明理由;②判断己公司和庚公司获取现金的能力哪个更强,并说明理由。( 3)根据资料二,计算并回答下列问题:①运用资本资产定价模型计算己公司股票的必要收益率;②计算己公司股票的价值;③给出“增持”或“减持”该股票的投资建议,并说明理由。( 4)根据资料四,计算并回答如下问题:①计算庚公司股票的内部收益率;②给出“增持”或“减持”该股票的投资建议,并说明理由。

已知乙公司相关资料如下:资料一:乙公司历史上营业收入与资金占用之间的关系如下表所示:单位:万元资料二:乙公司2020年预计营业收入增长10%,营业净利率为20%,股利支付率为30%。要求:(1)运用高低点法,建立乙公司资金需求模型。(2)运用资金习性预测法,预测乙公司2020年资金需求总量。(3)预测乙公司2020年实现的利润留存。(4)预测乙公司2020年需要外部筹集的资金量。

己公司和庚公司是同一行业,规模相近的两家上市公司。有关资料如下:资料一:己公司2017年普通股股数为10000万股,每股收益为2.31元。部分财务信息如下:己公司部分财务信息 单位:万元资料二:己公司股票的β系数为1.2,无风险收益率为4%,证券市场平均收益率为9%,己公司按每年每股3元发放固定现金股利。目前该公司的股票市价为46.20元。资料三:己公司和庚公司2017年的部分财务指标如下表所示。资料四:庚公司股票的必要收益率为11%。该公司2017年度股利分配方案是每股现金股利1.5元(即D0=1.5),预计未来各年的股利年增长率为6%。目前庚公司的股票市价为25元。要求:(1)根据资料一和资料二,确定上述表格中字母A、B、C、D、E、F所代表的数值(不需要列示计算过程)。(2)根据要求(1)的计算结果和资料三,回答下列问题:①判断己公司和庚公司谁的财务结构更加稳健,并说明理由;②判断己公司和庚公司获取现金的能力哪个更强,并说明理由。(3)根据资料二,计算并回答下列问题:①运用资本资产定价模型计算己公司股票的必要收益率;②计算己公司股票的价值;③给出“增持”或“减持”该股票的投资建议,并说明理由。(4)根据资料四,计算并回答如下问题:①计算庚公司股票的内部收益率;②给出“增持”或“减持”该股票的投资建议,并说明理由。

己公司和庚公司是同一行业,规模相近的两家上市公司。有关资料如下:资料一:己公司2017年普通股股数为10000万股,每股收益为2.31元。部分财务信息如下。资料二:己公司股票的β系数为1.2,无风险收益率为4%,证券市场平均收益率为9%,己公司按每年每股3元发放固定现金股利。目前该公司的股票市价为46.20元。资料三:己公司和庚公司2017年的部分财务指标如下表所示。 己公司和庚公司的部分财务指标注:表内“*”表示省略的数据。资料四:庚公司股票的必要收益率为11%。该公司2017年度股利分配方案是每股现金股利1.5元(即D0=1.5),预计未来各年的股利年增长率为6%。目前庚公司的股票市价为25元。要求:(1)根据资料一和资料二,确定上述表格中字母A、B、C、D、E、F所代表的数值(不需要列示计算过程)。(2)根据要求(1)的计算结果和资料三,回答下列问题:①判断己公司和庚公司谁的财务结构更加稳健,并说明理由;②判断己公司和庚公司获取现金的能力哪个更强,并说明理由。(3)根据资料二,计算并回答下列问题:①运用资本资产定价模型计算己公司股票的必要收益率;②计算己公司股票的价值;③给出“增持”或“减持”该股票的投资建议,并说明理由。(4)根据资料四,计算并回答如下问题:①计算庚公司股票的内部收益率;②给出“增持”或“减持”该股票的投资建议,并说明理由。

资料:XYZ公司2013年12月银行存款日记账与银行对账单在28日以后的资料如下(假定28日以前的记录均正确):(1)XYZ公司银行存款日记账的账面记录:(2)银行对账单的记录:要求:根据上述资料,编制XYZ公司的银行存款余额调节表。

问答题甲公司编制销售预算的相关资料如下:资料一:甲公司预计每季度销售收入中,有70%在本季度收到现金,30%于下一季度收到现金,不存在坏账。2016年年末应收账款余额为6000万元。假设不考虑增值税及其影响。资料二:甲公司2017年的销售预算如下表所示。计算2017年年末预计应收账款余额。

问答题甲公司是一家机械制造企业,适用的企业所得税税率为25%,该公司要求的最低收益率为10%,为了节约成本支出,提升运营效率和盈利水平,拟对正在使用的一条旧流水线予以更新。其他资料如下:资料一:新旧流水线数据资料如下表所示。甲公司新旧流水线资料单位:万元资料二:相关货币时间价值系数如下表所示。货币时间价值系数计算与使用旧流水线相关的下列指标:①目前账面价值;②目前资产报废损益;③资产报废损益对所得税的影响;④残值报废损失减税。

问答题乙公司是一家机械制造企业,适用的企业所得税税率为25%,该公司要求的最低收益率为12%,为了节约成本支出,提升运营效率和盈利水平,拟对正在使用的一台旧设备予以更新。其他资料如下:资料一:新旧设备数据资料如下表所示。乙公司新旧设备资料单位:万元资料二:相关货币时间价值系数如下表所示。货币时间价值系数计算与使用旧设备相关的下列指标:①目前账面价值。②目前资产报废损益。③目前资产报废损益对所得税的影响。④残值报废损失减税。

问答题戊公司是一家上市公司,为了综合分析上年度的经营业绩,确定股利分配方案,公司董事会召开专门会议进行讨论。公司相关资料如下。资料一:戊公司资产负债表简表如下表所示。戊公司资产负债表简表(2012年12月31日)单位:万元资料二:戊公司及行业标杆企业部分财务指标如下表所示(财务指标的计算如需年初、年末平均数时使用年末数代替);资料三:戊公司2012年营业收入为146977万元。净利润为9480万元。2013年投资计划需要资金15600万元。公司的目标资产负债率为60%,公司一直采用剩余股利政策。计算戊公司2012年度可以发放的现金股利金额。

问答题戊公司是一家上市公司,为了综合分析上年度的经营业绩,确定股利分配方案,公司董事会召开专门会议进行讨论。公司相关资料如下。资料一:戊公司资产负债表简表如下表所示。戊公司资产负债表简表(2012年12月31日)单位:万元资料二:戊公司及行业标杆企业部分财务指标如下表所示(财务指标的计算如需年初、年末平均数时使用年末数代替);资料三:戊公司2012年营业收入为146977万元。净利润为9480万元。2013年投资计划需要资金15600万元。公司的目标资产负债率为60%,公司一直采用剩余股利政策。确定上表中英文字母代表的数值(不需要列示计算过程)。