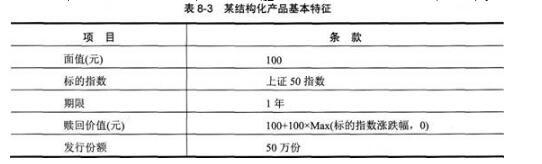

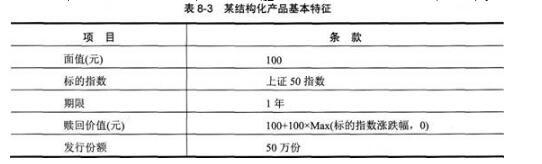

某款结构化产品由零息债券和普通的欧式看涨期权构成,其基本特征如表8—3所示,其中所含零息债券的价值为92.5元,期权价值为6.9元,则这家金融机构所面临的风险暴露是( )。 A.做空了4625万元的零息债券B.做多了345万元的欧式期权C.做多了4625万元的零息债券D.做空了345万元的美式期权

某款结构化产品由零息债券和普通的欧式看涨期权构成,其基本特征如表8—3所示,其中所含零息债券的价值为92.5元,期权价值为6.9元,则这家金融机构所面临的风险暴露是( )。

A.做空了4625万元的零息债券

B.做多了345万元的欧式期权

C.做多了4625万元的零息债券

D.做空了345万元的美式期权

B.做多了345万元的欧式期权

C.做多了4625万元的零息债券

D.做空了345万元的美式期权

参考解析

解析:在发行这款产品之后,金融机构就面临着市场风险,具体而言,金融机构相当于做多了价值92.5×50=4625(万元)的1年期零息债券,同时做空了价值为6.9×50=345(万元)的普通欧式看涨期权。

相关考题:

关于到期日之前的期权价值,下列表述正确的是( )。A.美式看涨期权的最大价值小于欧式看涨期权的最大价值B.欧式看跌期权的最大价值等于美式看跌期权的最大价值C.美式看涨期权的最大价值大于欧式看涨期权的最大价值D.欧式看跌期权的最大价值大于美式看跌期权的最大价值

下列关于看涨期权的价值说法中,正确的有( )。A.看涨期权的价值的上限是股价B.如果期权已到期,股票价格为零,则期权价值零C.只要期权未到期,其价格就高于内在价值D.股价足够高时,期权价值逐渐接近股价

假定一年期零息国债的无风险收益率为3%,1年期信用等级为B的零息债券的违约概率为10%,在发生违约的情况下,该债券价值的回收率为60%,则根据风险中性定价模型可推断该零息债券的年收益率约为()。A.8.3%B.7.3%C.9.5%D.10%

当前股票指数为2000点,3个月到期看涨的欧式股指期权的执行价为2200点(每点50元),年波动率为30%,年无风险利率为6%。预期3个月内发生分红的成分股信息如表所示。该欧式期权的价值为()元。 A、2911.9B、2914.9C、2917.9D、2918.9

某一款结构化产品由零息债券和普通的欧式看涨期权所构成,其基本特征如表8—1所示,其中所含零息债券的价值为92.5元,期权价值为6.9元,则这家金融机构所面临的风险暴露有( )。A.做空了4625万元的零息债券B.做多了345万元的欧式期权C.做多了4625万元的零息债券D.做空了345万元的美式期权

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8-4所示。 据此回答以下两题19-20。用敏感性分析的方法,则该期权的Delta是( )元。 查看材料A.3525B.2025.5C.2525.5D.3500

某款结构化产品由零息债券和普通的欧式看涨期权构成,其基本特征如表8—1所示,其中所含零息债券的价值为92.5元,期权价值为6.9元,则这家金融机构所面临的风险暴露是( )。 表8—1某结构化产品基本特征 A.做空了4625万元的零息债券B.做多了345万元的欧式期权C.做多了4625万元的零息债券D.做空了345万元的美式期权

根据下面资料,回答98-100题 某结构化产品的主要条款如表7—1所示。 表7—1某结构化产品的主要条款 99产品中嵌入的期权是( )。A.含敲人条款的看跌期权B.含敲出条款的看跌期权C.含敲出条款的看涨期权D.含敲入条款的看涨期权

根据下面资料,回答96-97题 某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结构化产品获得看涨期权的多头头寸,具体条款如表8—2所示。 表8—2某金融机构发行的结构化产品的基本条款 96 这是一款( )的结构化产品。A.嵌入了最低执行价期权(LEPO)B.参与型红利证C.收益增强型D.保本型

某款以某只股票价格指数为标的物的结构化产品的收益公式为:收益=面值×[80%+120%×max(0,-指数收益率)]。则该产品嵌入了( )。A.欧式看涨期权B.欧式看跌期权C.美式看涨期权D.美式看跌期权

根据下面资料,回答96-97题 某金融机构卖给某线缆企业一份场外看涨期权。为对冲风险,该金融机构发行了一款结构化产品获得看涨期权的多头头寸,具体条款如表8—2所示。 表8—2某金融机构发行的结构化产品的基本条款 97关于该款结构化产品,以下描述正确的是( )。A.该产品相当于嵌入了一个铜期货的看涨期权多头B.该产品相当于嵌入了一个铜期货的看涨期权空头C.当标的资产价格下跌时,投资者可以获利D.当标的资产价格上涨时,投资者可以获利

某款结构化产品的收益率为6%×I{指数收益率0},其中的函数f(x)=I{x0}表示当x0时,f(x)=1,否则f(x)=0。该产品嵌入的期权是()。A、欧式普通看涨期权(Vanilla Call)B、欧式普通看跌期权(Vanilla Put)C、欧式二元看涨期权(Digital Call)D、欧式二元看跌期权(Digital Put)

结构化产品中嵌入的利率封底期权(Interest Rate Floor),其卖方相当于()A、卖出对应债券价格的看涨期权B、买入对应债券价格的看涨期权C、卖出对应债券价格的看跌期权D、买入对应债券价格的看跌期权

假定一年期零息国债的无风险收益率为3%,1年期信用等级为B的零息债券的违约概率为10%,在发生违约的情况下,该债券价值的回收率为60%,则根据风险中性定价模型可推断该零息债券的年收益率约为()。A、8.3%B、7.3%C、9.5%D、10%

单选题某款结构化产品的收益率为6%×I{指数收益率0},其中的函数f(x)=I{x0}表示当x0时,f(x)=1,否则f(x)=0。该产品嵌入的期权是()。A欧式普通看涨期权(Vanilla Call)B欧式普通看跌期权(Vanilla Put)C欧式二元看涨期权(Digital Call)D欧式二元看跌期权(Digital Put)

多选题某结构化产品由普通看跌期权多头和零息债券构成,为了提高产品的参与率,可以做出的调整有()。A提高期权的行权价B降低期权的行权价C加入敲出条款D加入更低行权价的看跌期权空头