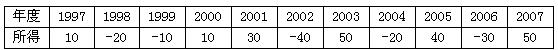

设在经济技术开发区的某生产性外商投资企业,1997年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1998年开始计算,从2002年开始,该企业均被认定为先进技术企业。有关年度应纳税所得额情况见下表。 单位:万元该企业1997~2007年合计应缴纳企业所得税( )万元。(不考虑地方所得税)A.7.25B.7.5C.8.25D.10.92

设在经济技术开发区的某生产性外商投资企业,1997年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1998年开始计算,从2002年开始,该企业均被认定为先进技术企业。有关年度应纳税所得额情况见下表。 单位:万元

该企业1997~2007年合计应缴纳企业所得税( )万元。(不考虑地方所得税)

A.7.25

B.7.5

C.8.25

D.10.92

相关考题:

设在经济特区的某生产性外商投资企业,1996年8月投产,经营期限10年。1997年为获利年度,1999年起被认定为先进技术企业。该企业2004年经税务机关审核的境内所得20万元,在A国的境外税后所得8万元(已经在A国缴纳所得税2万元)。该企业2004年应缴纳的企业所得税和地方所得税额是( )万元。(地方所得税税率3%)A.1.9B.2.6C.4.3D.3.9

设在经济特区的某生产性外商投资企业,1996年8月投产,经营期限10年。1997年为获利年度,1999年起被认定为先进技术企业。该企业2004年经税务机关审核的境内所得20万元,在A国的境外税后所得8万元(已经在A国缴纳所得税2万元)。该企业2004年应缴纳的企业所得税和地方所得税额是( )万元。(地方所得税税率’3%)A.1.9 B.2.6C.4.3 D.3.9

设在经济技术开发区的某生产性外商投资企业,1997年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1998年开始计算,从2002年开始,该企业均被认定为先进技术企业。有关年度应纳税所得额情况见下表。(单位:万元)年度19971998199920002001200220032004200520062007所得10-20-11030.4050-2040-3050该企业1997~2007年合计应缴纳企业所得税( )万元。(不考虑地方所得税)A.7.25B.7.50C.8.25D.10.92

对生产性投资的税收优惠正确的是( )。A.对生产性外商投资企业经营期在10年以上的,从开始获利的年度起第1年和第2年免征企业所得税,第3年至第5年减半征收企业所得税B.外商投资企业实际经营期不满10年的,除因自然灾害和意外事故造成重大损失外,应当补缴已免征、减半征收的企业所得税税款C.企业开办初期有亏损的,可按规定弥补亏损后有利润的纳税年度为开始获利之年D.如果企业开业当年获得利润,且实际经营期在半年以上的,当年为开始获利之年E.外商投资企业享受免税、减税待遇期满后,经企业申请,国务院税务主管部门批准,在以后的15年内可以继续按应纳税额减征15%~30%的企业所得税

设在经济特区的某生产性外商投资企业,1998年6月投产,经营期限10年,当年获利并选择当年为开始获利年度,从2000年开始,该企业均被认定为先进技术企业。该企业2004年经税务机关审核的境内亏损20万元,2005年境内所得40万元、从A国取得投资收益18万元(已在A国缴纳所得税2万元)。该企业2005年应缴纳的企业所得税和地方所得税之和是( )万元。(地方所得税率3%)A.5.2B.7.2C.8.2D.11.2

设在经济特区的某生产性外商投资企业,1996年8月投产,经营期限20年,当年获利。经主管税务机关批准,税收优惠政策的执行时间从1997年开始计算,从2000年开始,该企业均被认定为先进技术企业。2005年5月外国投资者将其分得的2004年度的税后利润50万元再投资于本企业增加注册资本。该外国投资者应获得的再投资退税额为 ( )万元。(地方所得税率3%)A.1.68B.2.3C.2.99D.3.66

设在经济特区的某生产性外商投资企业,1996年8月投产,经营期限l0年。l997年为获利年度,1999年起被认定为先进技术企业。该企业2004年经税务机关审核的境内所得20万元,在A国的境外税后所得8万元(已经在A国缴纳所得税2万元)。该企业2004年应缴纳的企业所得税和地方所得税额是( )万元。 (地方所得税税率3%)A.1.9B.2.6C.4.3D.3.9

设在沿海经济技术开发区的某生产性外商投资企业,2002年8月投产,经营期限20年,当年获利50万元。经主管税务机关批准,税收优惠政策的执行时间从2003年开始计算。2003年亏损10万元,2004年获利20万元,2005年亏损l0万元,2006年获利40万元,2007年获利50万元。2008年企业核算的应纳税所得额为50万元。后聘请会计师事务所审核,发现以下项目需要调整:(1)接受捐赠新设备一台价值20万元,计入待转资产价值,并已提取折旧4万元。(2)对境内居民企业投资取得股息5万元,已并入应纳税所得额。被投资企业适用的企业所得税税率与投资方相同。(3)2008年到期的应付未付款10万元,债权人始终没有要求偿还,并且无法与之取得联系。(4)该企业与境外关联咨询企业共同与境内客户签订合同并提供咨询服务,由该企业收取咨询费收入l6万元,从中分得60%,未计入应纳税所得额。(5)漏记购买国债取得利息收入4万元,国库券转让收益2万元。(提示:预提所得税税率l0%;沿海经济技术开发区的生产性外商投资企业适用税率24%。)要求:根据以上资料,回答下列问题:(1)计算该企业2002年至2007年应缴纳的企业所得税。(2)逐项说明调整理由,并计算2008年该企业应补(退)的企业所得税。(3)计算该企业2008年应代扣代缴的预提所得税。