甲公司是一家处于成长阶段的上市公司。正在对2019年的业绩进行计量和评价。有关资料如下:资料一:单位:万元资料二:甲公司净负债资本成本6%,股权资本成本为8%,基于资本市场净负债资本成本为6%,股权资本成本为10%。该公司适用的所得税税率为20%。要求:(1)计算该公司净经营资产净利率,税后利息率,净财务杠杆和权益净利率。(2)使用因素分析法按照净经营资产净利率,税后利息率,净财务杠杆的顺序,对2019年甲公司相对乙公司权益净利率的差异进行定量分析。(3)计算甲公司的披露经济增加值。计算时需要调整的事项如下:为扩大市场份额,甲公司2019年年末发生营销支出250万元,全部计入当期损益,计算披露的经济增加值时要求将该营销支出资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

甲公司是一家处于成长阶段的上市公司。正在对2019年的业绩进行计量和评价。有关资料如下:

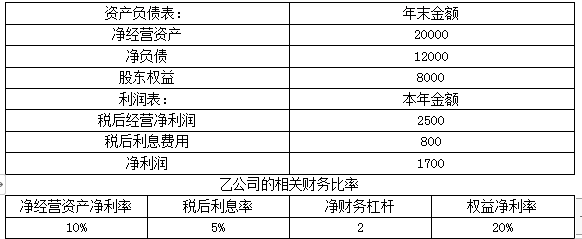

资料一:

单位:万元

资料二:甲公司净负债资本成本6%,股权资本成本为8%,基于资本市场净负债资本成本为6%,股权资本成本为10%。该公司适用的所得税税率为20%。

要求:

(1)计算该公司净经营资产净利率,税后利息率,净财务杠杆和权益净利率。

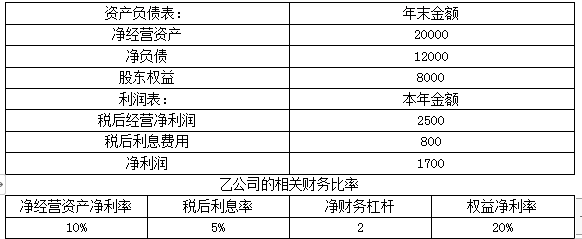

(2)使用因素分析法按照净经营资产净利率,税后利息率,净财务杠杆的顺序,对2019年甲公司相对乙公司权益净利率的差异进行定量分析。

(3)计算甲公司的披露经济增加值。计算时需要调整的事项如下:为扩大市场份额,甲公司2019年年末发生营销支出250万元,全部计入当期损益,计算披露的经济增加值时要求将该营销支出资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

资料一:

单位:万元

资料二:甲公司净负债资本成本6%,股权资本成本为8%,基于资本市场净负债资本成本为6%,股权资本成本为10%。该公司适用的所得税税率为20%。

要求:

(1)计算该公司净经营资产净利率,税后利息率,净财务杠杆和权益净利率。

(2)使用因素分析法按照净经营资产净利率,税后利息率,净财务杠杆的顺序,对2019年甲公司相对乙公司权益净利率的差异进行定量分析。

(3)计算甲公司的披露经济增加值。计算时需要调整的事项如下:为扩大市场份额,甲公司2019年年末发生营销支出250万元,全部计入当期损益,计算披露的经济增加值时要求将该营销支出资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

参考解析

解析:(1)净经营资产净利率=2500/20000=12.5%

税后利息率=800/12000=6.67%

净财务杠杆=12000/8000=1.5

权益净利率=1700/8000=21.25%

(2)乙公司权益净利率=10%+(10%-5%)×2=20%

替换净经营资产净利率:12.5%+(12.5%-5%)×2=27.5%

替换税后利息率:12.5%+(12.5%-6.67%)×2=24.16%

替换净财务杠杆:12.5%+(12.5%-6.67%)×1.5=21.25%

净经营资产净利率变动对权益净利率的影响=27.5%-20%=7.5%

税后利息率变动对权益净利率的影响=24.16%-27.5%=-3.34%

净财务杠杆变动对权益净利率的影响=21.25%-24.16%=-2.91%

所以三种综合影响使得权益净利率上升1.25%。(7.5%-3.34%-2.91%)

(3)加权平均资本成本=6%×12000/20000+10%×8000/20000=7.6%

调整后的税后净营业利润=2500+250×(1-25%)=2687.5(万元)

平均资本占用=20000+250×(1-25%)=20187.5(万元)

披露的经济增加值=2687.5-20187.5×7.6%=1153.25(万元)。

税后利息率=800/12000=6.67%

净财务杠杆=12000/8000=1.5

权益净利率=1700/8000=21.25%

(2)乙公司权益净利率=10%+(10%-5%)×2=20%

替换净经营资产净利率:12.5%+(12.5%-5%)×2=27.5%

替换税后利息率:12.5%+(12.5%-6.67%)×2=24.16%

替换净财务杠杆:12.5%+(12.5%-6.67%)×1.5=21.25%

净经营资产净利率变动对权益净利率的影响=27.5%-20%=7.5%

税后利息率变动对权益净利率的影响=24.16%-27.5%=-3.34%

净财务杠杆变动对权益净利率的影响=21.25%-24.16%=-2.91%

所以三种综合影响使得权益净利率上升1.25%。(7.5%-3.34%-2.91%)

(3)加权平均资本成本=6%×12000/20000+10%×8000/20000=7.6%

调整后的税后净营业利润=2500+250×(1-25%)=2687.5(万元)

平均资本占用=20000+250×(1-25%)=20187.5(万元)

披露的经济增加值=2687.5-20187.5×7.6%=1153.25(万元)。

相关考题:

A公司是一家处于成长阶段的上市公司,正在对上年的业绩进行计量和评价,有关资料如下: (1)权益净利率为19%,税后利息率为6%(时点指标按照平均数计算); (2)平均总资产为15000万元,平均金融资产为2000万元,平均经营负债为500万元,平均股东权益为7500万元。 (3)董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为10%。 (4)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为10%; (5)适用的企业所得税税率为25%。 要求: (1)计算A公司上年的平均净负债、税后利息费用、税后经营利润; (2)计算A公司的加权平均资本成本; (3)计算A公司的剩余经营收益、剩余净金融支出、剩余权益收益。 (4)计算市场基础的加权平均资本成本; (5)计算A公司的披露的经济增加值。计算时需要调整的事项如下:上年初发生了100万元的研究与开发费用,全部计入了当期费用,计算披露的经济增加值时要求将该费用资本化,估计合理的受益期限为4年。 (6)回答与传统的以盈利为基础的业绩评价相比,剩余收益基础业绩评价、经济增加值基础业绩评价主要有什么优缺点?

下列有关非财务业绩评价与财务业绩评价相比的特点表述正确的有( )。A、财务业绩评价不能直接计量财务结果的改善过程,非财务业绩评价可以计量财务结果的改善过程B、财务业绩评价是短期的计量,非财务业绩评价可以计量公司的长期业绩C、财务业绩评价相比非财务业绩评价综合性强D、财务业绩评价相比非财务业绩评价数据不好获得

下列有关非财务业绩评价与财务业绩评价相比的特点表述正确的是( )A. 财务业绩评价只注重最终的财务结果,而非财务业绩评价可避免财务业绩评价较短视的不足B. 财务业绩评价是短期的计量,非财务业绩评价可以计量公司的长期业绩C. 财务业绩评价相比非财务业绩评价综合性强D. 非财务业绩评价相比财务业绩评价数据容易收集,且客观性强

甲公司是一家中央企业上市公司,采用简化的经济增加值(EVA)业绩考核办法进行业绩计量和评价,相关资料如下:(1)甲公司2018年年末和2019年年末部分资产负债表项目如下:(3)甲公司的平均资本成本率为5.5%。要求:(1)计算2019年甲公司调整后税后净营业利润、调整后资本占用和简化的经济增加值。(2)回答经济增加值作为业绩评价指标的优点和缺点。

A公司是一家处于成长阶段的上市公司,正在对2010年的业绩进行计量和评价,有关资料如下: (1)A公司2010年的销售收入为2500万元。营业成本为1340万元。销售及管理费用为500万元。利息费用为236万元。 (2)A公司2010年的平均总资产为5200万元,平均金融资产为100万元,平均经营负债为100万元,平均股东权益为2000万元。 (3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%。 (4)A公司适用的企业所得税税率为25%。 要求: (1)计算A公司的净经营资产净利率、权益净利率。 (2)计算A公司的披露的经济增加值。计算时需要调整的事项如下:为扩大市场份额,A公司2010年年末发生营销支出200万元,全部计入销售及管理费用,计算披露的经济增加值时要求将该营销费用资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

(2015年)甲公司是一家国有控股上市公司,采用经济增加值作为业绩评价指标。目前,控股股东正对甲公司2014年度的经营业绩进行评价。相关资料如下: (1)甲公司2013年末和2014年末资产负债表如下:(单位:万元)(2)甲公司2014年度利润相关资料如下: 单位:万元(3)甲公司2014年的营业外收入均为非经常性收益。 (4)甲公司长期借款还有3年到期,年利率8%;优先股12万股,每股面额100元,票面股息率10%;普通股β系数1.2。 (5)无风险报酬率3%,市场组合的必要报酬率13%,公司所得税税率25%。要求:(1)以账面价值平均值为权数计算甲公司的加权平均资本成本(假设各项长期资本的市场价值等于账面价值)。(2)计算2014年甲公司调整后税后净营业利润、调整后资本和经济增加值。(注:除平均资本成本率按要求(1)计算的加权平均资本成本外,其余按国资委2013年1月1日开始施行的《中央企业负责人经营业绩考核暂行办法》的相关规定计算。)

股票增值权模式的适用范围是()。A.处于成熟期的企业B.业绩稳定型的上市公司及其集团公司、子公司C.现金流量比较充裕且比较稳定的上市公司和现金流量比较充裕的非上市公司D.初始投入资本较少,资本增值较快,处于成长初期或扩张期的企业

甲公司为一家大型企业集团,拥有两家业务范围相同的控股子公司 A、B,控股比例分别为 52%和 75%。在甲公司管控系统中,A、B 两家子公司均作为甲公司的投资和利润中心。A、B 两家公司2015 年经审计后的基本财务数据如下(金额单位为万元):2016 年初,甲公司董事会在对这两家公司进行绩效评价与分析比较时,对如何选择有效财务绩效评价指标及对两家子公司财务绩效的评比结果展开了激烈地论证。假定不考虑所得税纳税调整事项和其他有关因素。要求:根据上述资料,分别计算 A、B 两家公司的经济增加值和经济增加值回报率,并据此对 A、B 两家公司做出业绩比较评价(要求列出计算过程)。

甲公司为国内上市公司,是一家玩具制造商。甲公司总部设在北京,在欧洲拥有众多子公司(占其子公司总数的 80%)。甲公司 2017 年度财务报表附注中列示的有关负债明细情况如下:要求:评价甲公司市场风险的主要来源(假设不存在可用于对负债套期保值的抵销资产)。

(2018年)甲公司是一家电力设备制造企业。为了正确评价自身的核心能力,甲公司选取了国内一家知名的同类上市公司进行基准分析。下列各项中,属于甲公司选择基准对象时应当主要关注的领域有( )。A.能够衡量企业业绩的活动B.占用企业较多资金的活动C.能够显著改善与客户关系的活动D.能够最终影响企业结果的活动

问答题A公司是一家处于成长阶段的上市公司,正在对2010年的业绩进行计量和评价,有关资料如下:(1)A公司2010年的销售收入为2500万元,营业成本为1340万元,销售及管理费用为500万元,利息费用为236万元。(2)A公司2010年的平均总资产为5200万元,平均金融资产为100万元,平均经营负债为100万元,平均股东权益为2000万元。(3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%;2010年A公司董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。(4)A公司适用的企业所得税税率为25%。与传统的以盈利为基础的业绩评价相比,经济增加值基础业绩评价主要有什么优缺点?

多选题下列关于公司成长阶段与业绩计量表述正确的有( )。A当公司处于创业阶段时,非财务指标比财务指标要重要B当公司处于成长阶段时,财务指标应关注投资报酬率和自由现金流量C当公司处于成熟阶段时,应主要关心资产报酬率和权益报酬率D当公司处于衰退阶段时,应主要关心自由现金流量和非财务业绩指标

问答题甲公司是一家国有控股上市公司,采用经济增加值作为业绩评价指标,目前,控股股东正对甲公司2014年度的经营业绩进行评价,相关资料如下:(3)甲公司2014年的营业外收入均为非经常性收益。(4)甲公司长期借款还有3年到期,年利率8%,优先股12万股,每股面额100元,票面股息率10%,普通股β系数1.2。(5)无风险利率3%,市场组合的必要报酬率13%,公司所得税税率25%。要求:以账面价值平均值为权数计算甲公司的加权平均资本成本。

问答题A公司是一家处于成长阶段的上市公司,正在对2010年的业绩进行计量和评价,有关资料如下: (1)A公司2010年的销售收入为2500万元,营业成本为]340万元,销售及管理费用为500万元,利息费用为236万元。 (2)A公司2010年的平均总资产为5200万元,平均金融资产为100万元,平均经营负债为100万元,平均股东权益为2000万元。 (3)目前资本市场上等风险投资的权益成本为]2%,税前净负债成本为8%;2010年A公司董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。 (4)A公司适用的企业所得税税率为25%。 要求: (1)计算A公司的净经营资产净利率、权益净利率。 (2)计算A公司的剩余经营收益、剩余净金融支出、剩余权益收益。 (3)计算A公司的披露的经济增加值。计算时需要调整的事项如下:为扩大市场份额,A公司2010年年末发生营销支出200万元,全部计入销售及管理费用,计算披露的经济增加值时要求将该营销费用资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。 (4)与传统的以盈利为基础的业绩评价相比,剩余收益基础业绩评价、经济增加值基础业绩评价主要有什么优缺点?(2011年)

单选题下列有关非财务业绩评价与财务业绩评价相比的特点表述错误的是()。A财务业绩评价不能直接计量财务结果的改善过程,非财务业绩评价可以计量财务结果的改善过程B财务业绩评价是短期的计量,非财务业绩评价可以计量公司的长期业绩C财务业绩评价相比非财务业绩评价综合性强D财务业绩评价相比非财务业绩评价数据不好获得

单选题甲公司是一家上市公司,2016年成立了内部控制评价组对公司内部控制进行评价。评价组在对销售业务内部控制进行测试时,任意抽取了一笔销售业务,获取了原始单据,跟踪交易从产生到会计处理、信息系统、财务报告编制和报告的全过程。该评价组运用的内部控制评价方法是()。A比较分析B穿行测试C抽样D实地查验

问答题甲公司是一家处于成长阶段的上市公司,采用经济增加值作为业绩评价指标。相关资料如下:(1)甲公司2017年和2016年管理用报表主要数据如下:(2)为扩大市场份额,2017年年末发生营销支出20万元,全部计入销售费用中。(3)目前资本市场上等风险投资的权益成本为12%,净负债资本成本(税后)为8%。甲公司董事会对甲公司要求的目标权益资本成本为13%,要求的目标净负债资本成本为7.5%。(4)甲公司适用的所得税税率为25%,假设取自资产负债表中的数据均取期末数。计算2017年与2016年权益净利率的差异,并使用因素分析法,按照净经营资产净利率、税后利息率、净财务杠杆的顺序,对该差异进行定量分析。

问答题甲公司是一家处于成长阶段的上市公司,采用经济增加值作为业绩评价指标。相关资料如下:(1)甲公司2017年和2016年管理用报表主要数据如下:(2)为扩大市场份额,2017年年末发生营销支出20万元,全部计入销售费用中。(3)目前资本市场上等风险投资的权益成本为12%,净负债资本成本(税后)为8%。甲公司董事会对甲公司要求的目标权益资本成本为13%,要求的目标净负债资本成本为7.5%。(4)甲公司适用的所得税税率为25%,假设取自资产负债表中的数据均取期末数。计算2016年和2017年的净经营资产净利率、税后利息率、净财务杠杆和权益净利率。

问答题甲公司是一家处于成长阶段的上市公司,采用经济增加值作为业绩评价指标。相关资料如下:(1)甲公司2017年和2016年管理用报表主要数据如下:(2)为扩大市场份额,2017年年末发生营销支出20万元,全部计入销售费用中。(3)目前资本市场上等风险投资的权益成本为12%,净负债资本成本(税后)为8%。甲公司董事会对甲公司要求的目标权益资本成本为13%,要求的目标净负债资本成本为7.5%。(4)甲公司适用的所得税税率为25%,假设取自资产负债表中的数据均取期末数。计算甲公司2017年的披露的经济增加值。

问答题A公司是一家处于成长阶段的上市公司,正在对2016年的业绩进行计量和评价,有关资料如下:(1)A公司2016年的销售收入为3750万元,营业成本为2010万元,销售及管理费用为750万元,利息费用为354万元。(2)A公司2016年的平均总资产为7800万元,平均金融资产为150万元,平均经营负债为150万元,平均股东权益为3000万元。(3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%。2016年A公司董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。(4)A公司适用的企业所得税税率为25%。计算A公司的披露的经济增加值。计算时需要调整的事项如下:为扩大市场份额,A公司2016年年末发生营销支出300万元,全部计入销售及管理费用,计算披露的经济增加值时要求将该营销费用资本化(提示:调整时按照复式记账原理,同时调整税后净营业利润和净经营资产)。

问答题A公司是一家处于成长阶段的上市公司,正在对2010年的业绩进行计量和评价,有关资料如下:(1)A公司2010年的销售收入为2500万元,营业成本为1340万元,销售及管理费用为500万元,利息费用为236万元。(2)A公司2010年的平均总资产为5200万元,平均金融资产为100万元,平均经营负债为100万元,平均股东权益为2000万元。(3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%;2010年A公司董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。(4)A公司适用的企业所得税税率为25%。计算A公司的净经营资产净利率、权益净利率。

问答题甲公司是一家处于成长阶段的上市公司,正在对2014年的业绩进行计量和评价,有关资料如下: (1)甲公司2014年的销售收入为3750万元,营业成本为2010万元,销售及管理费用为750万元,利息费用为354万元。 (2)甲公司2014年的平均总资产为7800万元,平均金融资产为150万元,平均经营负债为150万元,平均股东权益为3000万元。 (3)目前资本市场上等风险投资的权益成本为12%,税前净负债成本为8%。2014年甲公司董事会对甲公司要求的目标权益净利率为15%,要求的目标税前净负债成本为8%。 (4)甲公司适用的企业所得税税率为25%。 要求: (1)计算甲公司的净经营资产净利率、权益净利率。 (2)计算甲公司的披露的经济增加值。 计算时需要调整的事项如下:为扩大市场份额,甲公司2014年年末发生营销支出300万元,全部计入销售及管理费用,计算披露的经济增加值时要求将该营销费用资本化(提示:调整时按照复式记账原理,同时调整税后经营净利润和净经营资产)。

问答题A公司是一家处于成长阶段的上市公司,无优先股,正在对上年的业绩进行计量和评价,有关资料如下: (1)权益净利率为19%,税后利息率为6%(时点指标按照平均数计算); (2)平均总资产为15000万元,平均金融资产为2000万元,平均经营负债为500万元,平均股东权益为7500万元; (3)董事会对A公司要求的权益净利率为15%,要求的税前净负债成本为10%; (4)目前资本市场上等风险投资的股权成本为12%,税前净负债成本为10%; (5)适用的企业所得税税率为25%。 要求: (1)计算A公司上年的平均净负债、税后利息费用、税后经营利润; (2)计算A公司的加权平均资本成本; (3)计算市场基础的加权平均资本成本; (4)计算A公司的经济增加值(假设不存在调整事项); (5)经济增加值基础业绩评价主要有什么优缺点?

多选题下列有关非财务业绩评价与财务业绩评价相比的特点表述正确的有()。A财务业绩评价不能直接计量财务结果的改善过程,非财务业绩评价可以计量财务结果的改善过程B财务业绩评价相比非财务业绩评价综合性强C财务业绩评价是短期的计量,非财务业绩评价可以计量公司的长期业绩D财务业绩评价相比非财务业绩评价数据不好获得

问答题A公司是一家处于成长阶段的上市公司,正在对上年的业绩进行计量和评价,有关资料如下: (1)权益净利率为l9%,税后利息率为6%(时点指标按照平均数计算); (2)平均总资产为l5000万元,平均金融资产为2000万元,平均经营负债为500万元,平均股东权益为7500万元; (3)董事会对A公司要求的目标权益净利率为15%,要求的目标税前净负债成本为10%; (4)目前资本市场上等风险投资的股权成本为12%,税前净负债成本为l0%; (5)适用的企业所得税税率为25%。 要求: (1)计算A公司上年的平均净负债、税后利息费用、税后经营利润; (2)计算A公司的加权平均资本成本; (3)计算A公司的剩余经营收益、剩余净金融支出、剩余权益收益; (4)计算市场基础的加权平均资本成本; (5)计算A公司的经济增加值(假设不存在调整事项); (6)回答与传统的以盈利为基础的业绩评价相比,剩余收益基础业绩评价、经济增加值基础业绩评价主要有什么优缺点?