中国公民李某就职于境内某上市公司,2019年取得的收入如下: (1)1月取得基本工资10 000元,按照所在省人民政府规定的比例提取并缴付的“三险一金”1 000元。 (2)2月为乙公司提供兼职培训服务取得所得40 000元。 (3)3月彩票中奖,取得奖金20 000元,拿出5 000元通过国家机关捐赠给某养老院。 (4)4月从境内另一上市公司(丙公司)(已持股2个月)分得股息80 000元;11月李某转让其持有的丙公司股票,取得转让收入1 800 000元。 (其他相关资料:李某单身,每月的首套住房贷款利息支出2 000元,对于专项附加扣除,李某选择在每月预扣预缴个人所得税时扣除;对于公益性捐赠支出,李某选择在偶然所得中扣除) 附:综合所得个人所得税税率表(居民个人工资薪金所得预扣预缴率表)(部分) 居民个人劳务报酬所得预扣预缴率表要求:根据上述资料,按照下列序号回答问题。 (1)计算李某1月取得工资被预扣预缴的个人所得税。 (2)计算李某兼职培训取得所得被预扣预缴的个人所得税。 (3)计算李某中奖所得应缴纳的个人所得税。 (4)计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。

中国公民李某就职于境内某上市公司,2019年取得的收入如下:

(1)1月取得基本工资10 000元,按照所在省人民政府规定的比例提取并缴付的“三险一金”1 000元。

(2)2月为乙公司提供兼职培训服务取得所得40 000元。

(3)3月彩票中奖,取得奖金20 000元,拿出5 000元通过国家机关捐赠给某养老院。

(4)4月从境内另一上市公司(丙公司)(已持股2个月)分得股息80 000元;11月李某转让其持有的丙公司股票,取得转让收入1 800 000元。

(其他相关资料:李某单身,每月的首套住房贷款利息支出2 000元,对于专项附加扣除,李某选择在每月预扣预缴个人所得税时扣除;对于公益性捐赠支出,李某选择在偶然所得中扣除)

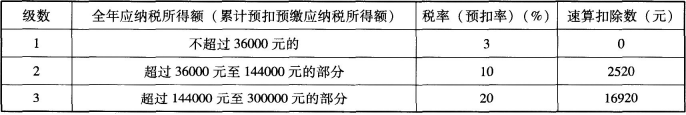

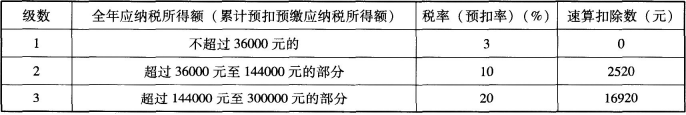

附:综合所得个人所得税税率表(居民个人工资薪金所得预扣预缴率表)(部分)

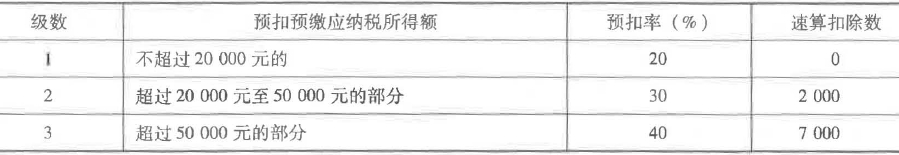

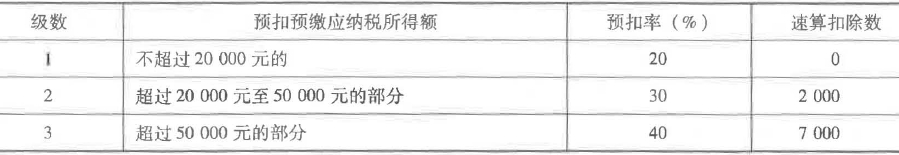

居民个人劳务报酬所得预扣预缴率表

要求:根据上述资料,按照下列序号回答问题。

(1)计算李某1月取得工资被预扣预缴的个人所得税。

(2)计算李某兼职培训取得所得被预扣预缴的个人所得税。

(3)计算李某中奖所得应缴纳的个人所得税。

(4)计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。

(1)1月取得基本工资10 000元,按照所在省人民政府规定的比例提取并缴付的“三险一金”1 000元。

(2)2月为乙公司提供兼职培训服务取得所得40 000元。

(3)3月彩票中奖,取得奖金20 000元,拿出5 000元通过国家机关捐赠给某养老院。

(4)4月从境内另一上市公司(丙公司)(已持股2个月)分得股息80 000元;11月李某转让其持有的丙公司股票,取得转让收入1 800 000元。

(其他相关资料:李某单身,每月的首套住房贷款利息支出2 000元,对于专项附加扣除,李某选择在每月预扣预缴个人所得税时扣除;对于公益性捐赠支出,李某选择在偶然所得中扣除)

附:综合所得个人所得税税率表(居民个人工资薪金所得预扣预缴率表)(部分)

居民个人劳务报酬所得预扣预缴率表

要求:根据上述资料,按照下列序号回答问题。

(1)计算李某1月取得工资被预扣预缴的个人所得税。

(2)计算李某兼职培训取得所得被预扣预缴的个人所得税。

(3)计算李某中奖所得应缴纳的个人所得税。

(4)计算李某从丙公司取得的股息所得及转让股票所得应缴纳的个人所得税。

参考解析

解析:(1)1月工资预扣预缴应纳税所得额=10 000-1 000-5 000-1000=3 000(元);

1月被预扣预缴个人所得税税额=3 000×3%=90(元)。

(2)兼职培训所得被预扣预缴个人所得税税额=40 000×(1-20%)× 30%-2 000=7 600(元)。

(3)通过国家机关向养老院的捐赠,属于公益性捐赠,税前扣除限额=20 000×30%=6 000(元),

实际发生额5 000元<税前扣除限额6 000元,可以据实在税前扣除。

李某中奖所得应缴纳的个人所得税=(20 000-5000)×20%=3000(元)。

(4)个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。

李某从丙公司取得的股息所得应缴纳的个人所得税=80 000×50%×20%=8 000(元);

个人转让境内上市公司股票免征个人所得税。

1月被预扣预缴个人所得税税额=3 000×3%=90(元)。

(2)兼职培训所得被预扣预缴个人所得税税额=40 000×(1-20%)× 30%-2 000=7 600(元)。

(3)通过国家机关向养老院的捐赠,属于公益性捐赠,税前扣除限额=20 000×30%=6 000(元),

实际发生额5 000元<税前扣除限额6 000元,可以据实在税前扣除。

李某中奖所得应缴纳的个人所得税=(20 000-5000)×20%=3000(元)。

(4)个人从公开发行和转让市场取得的上市公司股票,持股期限在1个月以上至1年(含1年)的,暂减按50%计入应纳税所得额。

李某从丙公司取得的股息所得应缴纳的个人所得税=80 000×50%×20%=8 000(元);

个人转让境内上市公司股票免征个人所得税。

相关考题:

公民李某为一企业员工,2010年取得以下收入:(1)李某每月取得工资5000元,12月取得年终绩效工资64000元。(2)李某根据自己的创业心得编写的长篇小说出版,按合同约定,出版社向李某预付稿酬10000元,作品出版后再付稿酬50000元;当年李某还授权某晚报连载该小说,历时2个月,每天支付稿酬180元,共获得稿酬10800元。(3)当年1月初将闲置的一套住房对外出租,租期一年,取得租金收入是96000元,当期未发生修缮费用。(仅考虑房产税,不考虑其他税费)(4)1月份购入某种债券1000份,每份买入价15元,支付相关税费共计200元。6月份将买入的债券一次性卖出,每份卖出价18元,支付卖出债券的税费共计150元。(5)通过拍卖行将一幅珍藏多年的名人字画拍卖,取得收入80000元,不能提供财产原值凭证。(6)从A国取得股息所得(税前)折合人民币8000元,已在A国缴纳个人所得税400元;从B国取得翻译所得(税前)人民币60000元,已在B国缴纳个人所得税18000元。(7)取得境内A上市公司分配的红利20000元。(8)将解禁的限售股转让,取得转让收入50000元,不能准确计算限售股原值。要求:按下列顺序回答问题:(1)计算李某全年工资薪金所得应缴纳的个人所得税。(2)计算李某取得稿酬所得应缴纳的个人所得税。(3)计算李某取得全年租金收入应缴纳的个人所得税。(4)计算李某转让债券收入应缴纳的个人所得税。(5)计算李某转让名人字画应缴纳的个人所得税。(6)计算李某从国外取得收入应在境内补交的个人所得税。(7)计算李某取得境内上市公司红利应缴纳的个人所得税。(8)计算李某转让限售股应缴纳的个人所得税。

中国公民李某系自由职业者,以绘画为生。李某2009年1~12月收入情况如下: (1)一次取得绘画收入23 000元(人民币,下同)。 (2)在A国出版画册取得稿酬150 000元。在B国取得银行利息10 000元,已分别按收人来源国税法缴纳了个人所得税12 000元和2 500元。 (3)取得保险赔款20 000元。 (4)取得贷款利息5 000元。请计算李某2009年应纳的个人所得税税款。

中国公民李某是某IT企业的高管人员,2013年1月李某收入情况如下: (1)当月的工资收入为30000元,当月取得2012年的年终奖50000元,企业为其负担年终奖个人所得税款中的3000元; (2)向林科院提供了一项专有技术,一次取得专有技术使用费40000元; (3)出版专著一本获得稿酬18000元,后追加印数,取得追加印数稿酬2000元; (4)担当一家大型企业的独立董事,但未在其任职,取得不含税董事费收入50000元; (5)取得持有股权2年的某上市公司分配的股息、红利所得20000元; (6)在出访法国期间,其专著被翻译成法文出版,获得版权收入20000欧元,(1欧元=8元人民币),在法国该项所得已纳个人所得税折合人民币23000元。 要求:根据上述资料,回答下列问题。 (1)李某取得的当月工资应缴纳个人所得税; (2)李某取得的年终奖应缴纳个人所得税(不包括企业承担的部分); (3)李某提供专有技术应缴纳个人所得税; (4)李某稿酬所得应缴纳个人所得税; (5)李某取得的董事费收入应缴纳个人所得税; (6)李某取得上市公司股息红利应缴纳个人所得税; (7)李某在法国取得的版权收入回国应补缴的个人所得税。

李某是我国的林学专家,2009年度李某收入情况如下:(1)其每月的工资收入为6000元,2月取得年终奖金15000元;(2)向林科院提供了一项专有技术,一次取得专有技术使用费40000元;(3)出版专著一本获得稿酬18000元,后追加印数,取得追加印数稿酬2000元;(4)担当一家大型企业的独立董事,但未在其位职,取得不含税董事费收入50000元;(5)取得从上市公司分配的股息、红利所得 20000元;(6)在出访法国期间,其专著被翻译成法文出版,获得版权收入20000欧元,(1欧元=10元人民币),在法国该项所得已纳个人所得税折合人民币25000元。请计算:(1)李某工资和年终奖应纳个人所得税;(2)李某提供专有技术应纳个人所得税;(3)李某稿酬所得应纳个人所得税;(4)李某董事费收入应纳税额;(5)李某取得上市公司股息红利应纳个人所得税;(6)李某在法国版权收入回国应补税额。

中国公民张某系自由职业者,以绘画为生。李某2007年1~12月收入情况如下:(1)一次取得绘画收入23000元;(2)在A国出版画册取得稿酬150000元,已在A国税法缴纳了个人所得税12000元;(3)取得保险赔款20000元;(4)取得购买企业债券利息5000元。要求:计算张某2007年应纳的个人所得税款。

中国公民李某2010年在国内取得一次性服装设计收入30000元;在A国和B国各取得一次性服装设计收入80000元,已在A国缴纳了个人所得税15000元、B国缴纳了个人所得税20000元。李某上述收入在中国境内应缴纳个人所得税( )元。A.4800B.5200C.8800D.7400

中国公民周某2019年取得境内上市公司股票转让净所得6000元,取得境外公司股票转让的净所得12000元,另外取得持有的境内上市公司股票分红所得3000元,持有期限3个月,周某2019年应缴纳的个人所得税为( )元。A.2700B.3000C.3900D.4200

中国公民李某2019年1月取得全年一次性奖金36000元,当月另取得工资收入4000元。就全年一次性奖金收入李某选择单独计税,李某就全年一次性奖金缴纳的个人所得税为( )元。A.15B.1080C.3390D.6390

下列个人应按税法规定的期限自行申报缴纳个人所得税的有( )。A.从境内两处取得工资的中国公民陈某B.2015年取得年所得15万元的中国公民李某C.从法国获得特许权使用费收入的中国公民王某D.从事汽车修理、修配业务取得收入的个体工商户张某

张某系中国公民,就职于中国境内甲公司,2018年10月从境内取得如下收入:(1)基本工资3800元,岗位津贴300元,交通补贴900元,差旅费津贴400元。(2)3年期银行存款利息收入800元,在二级市场买卖上市公司股票(非限售股)取得转让所得2000元。(3)为乙公司授课收入3000元,稿费收入820元。(4)将其2017年1月购置的一套商品房出售给周某,转让收入为600万元(不含增值税)。(5)接受丙公司委托进行软件设计,取得设计费2000元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。2.张某的下列收入中,无须缴纳个人所得税的是()。A.银行存款利息收入800元B.股票买卖所得2000元C.授课收入3000元D.稿费收入820元

中国公民李某为境内甲公司设计部经理,2018年12月有关收支情况如下:(1)到乙公司开展技术培训,取得报酬2000元。(2)取得企业债券利息3000元,取得机动车保险赔款4000元,参加有奖竞赛活动取得奖金2000元,电台抽奖获得价值5000元免费旅游一次。(3)取得其月初购入的A上市公司股票(非限售股)股利2000元(该股票于本月28日转让);(4)将其持有的B上市公司股票(非限售股)转让,转让净收入3万元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。1.李某到乙公司开展技术培训取得的收入,在计缴个人所得税时适用的税目是()。A.稿酬所得B.特许权使用费所得C.劳务报酬所得D.偶然所得

中国公民李某为境内甲公司设计部经理,2018年12月有关收支情况如下:(1)到乙公司开展技术培训,取得报酬2000元。(2)取得企业债券利息3000元,取得机动车保险赔款4000元,参加有奖竞赛活动取得奖金2000元,电台抽奖获得价值5000元免费旅游一次。(3)取得其月初购入的A上市公司股票(非限售股)股利2000元(该股票于本月28日转让);(4)将其持有的B上市公司股票(非限售股)转让,转让净收入3万元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。3.有关李某取得的上市公司股利和上市公司股票转让收入,下列说法中,正确的是()A.李某取得的上市公司股利,免征个人所得税B.李某取得的上市公司股利应全额计入应纳税所得额,按“利息、股息、红利所得”项目计征个人所得税C.李某取得的上市公司股票转让收入,暂不征收个人所得税D.李某取得的上市公司股票转让收入,应按“财产转让所得”项目计征个人所得税

张某系中国公民,就职于中国境内甲公司,2018年10月从境内取得如下收入:(1)基本工资3800元,岗位津贴300元,交通补贴900元,差旅费津贴400元。(2)3年期银行存款利息收入800元,在二级市场买卖上市公司股票(非限售股)取得转让所得2000元。(3)为乙公司授课收入3000元,稿费收入820元。(4)将其2017年1月购置的一套商品房出售给周某,转让收入为600万元(不含增值税)。(5)接受丙公司委托进行软件设计,取得设计费2000元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。3.下列税种中,属于张某出售商品房应缴纳的是()。A.契税B.增值税C.房产税D.个人所得税

张某系中国公民,就职于中国境内甲公司,2018年10月从境内取得如下收入:(1)基本工资3800元,岗位津贴300元,交通补贴900元,差旅费津贴400元。(2)3年期银行存款利息收入800元,在二级市场买卖上市公司股票(非限售股)取得转让所得2000元。(3)为乙公司授课收入3000元,稿费收入820元。(4)将其2017年1月购置的一套商品房出售给周某,转让收入为600万元(不含增值税)。(5)接受丙公司委托进行软件设计,取得设计费2000元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。1.张某的下列收入中,应计入“工资、薪金所得”计征个人所得税的是()。A.基本工资3800元B.岗位津贴300元C.交通补贴900元D.差旅费津贴400元

张某系中国公民,就职于中国境内甲公司,2018年10月从境内取得如下收入:(1)基本工资3800元,岗位津贴300元,交通补贴900元,差旅费津贴400元。(2)3年期银行存款利息收入800元,在二级市场买卖上市公司股票(非限售股)取得转让所得2000元。(3)为乙公司授课收入3000元,稿费收入820元。(4)将其2017年1月购置的一套商品房出售给周某,转让收入为600万元(不含增值税)。(5)接受丙公司委托进行软件设计,取得设计费2000元。要求:根据上述资料,不考虑其他因素,分析回答下列小题。4.张某受托进行软件设计所取得的收入,在计缴个人所得税时适用的税目是()。A.稿酬所得B.特许权使用费所得C.劳务报酬所得D.偶然所得

中国公民李某本月取得非上市公司的股息6000元,已知利息、股息、红利所得适用的个人所得税税率为20%。根据个人所得税法律制度的规定,就该项收入李某应缴纳的个人所得税为( )元。A.600B.960C.1040D.1200

中国公民李某为在华外商投资企业的职员,2019年其收入情况如下: (1)每月工资8000元,按规定缴纳的三险一金为1500元,无专项附加扣除。 (2)2月为某高校提供就业咨询宣讲活动,获得报酬50000元。 (3)4月从国内一单位分三次取得工程设计费共计30000元。 (4)从国外一次取得特许权使用费收入折合人民币18000元,并提供了来源国纳税凭证,纳税折合人民币1800元。 (5)8月企业为该个人支付商业保险金5000元。 (6)将任职时认购境外上市公司股票转让,取得转让收益50000元。 (7)12月,转让境内上市公司的限售股取得收入40000元,已知该限售股的原值是30000元,转让时相关税费280元。 要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。 (1)计算1月份李某工资薪金所得应预扣预缴的个人所得税。 (2)计算李某就业咨询宣讲应预扣预缴的个人所得税。 (3)计算李某从4月份取得工程设计费应预扣预缴的个人所得税。 (4)计算李某从国外一次取得特许权使用费收入应补缴的个人所得税。 (5)计算李某将任职时认购境外上市公司股票转让,取得转让收益应缴纳的个人所得税。 (6)计算李某转让限售股应纳个人所得税。

中国公民李某为某大学的教授,2019年1月取得的收入情况如下:(1)每月从所任职的大学取得基本工资收入25000元,每月自行负担的“三险一金”为2500元。(2)拍卖其收藏品(非海外回流文物)取得收入50000元,不能提供合法、完整、准确的收藏品财产原值凭证。(4)发表一篇文章,取得稿酬收入12000元。(5)在境内为某企业演讲,取得演讲收入30000元。(6)在某奢侈品店消费累计金额很高,取得该店给予的按消费积分反馈礼品价值500元;同时参加该店对累积消费达到一定额度的顾客,给予额外抽奖的活动,抽中价值1000元的奖品。要求:根据上述资料,回答下列问题。(1)李某当月工资收入应被预扣预缴的个人所得税。(2)李某拍卖收藏品应纳的个人所得税。(3)李某取得的稿酬收入应被预扣预缴的个人所得税。(4)李某取得的演讲收入应被预扣预缴的个人所得税。(5)李某取得礼品和抽奖奖品应缴纳的个人所得税。

问答题中国公民张某任职于境内甲企业,2014年取得收入如下: (1)每月工资8500元。 (2)8月因持有财政部发行的债券,取得利息所得10000元。 (3)10月因购物取得单张有奖发票奖金所得20000元。 要求:根据上述资料,按照下列顺序计算回答问题。 (1)计算张某2月份应缴纳的个人所得税。 (2)计算张某取得的利息所得应缴纳的个人所得税。 (3)计算张某中奖收入应缴纳的个人所得税。

单选题李某是自由投资人,专门投资境内上市公司的非限售股股票,2015年4月从证券市场取得的收入包括:4月1日从境内甲上市公司取得股息所得12万元,李某截至4月1日已经持有甲公司股票10天,后将甲公司的股票在4月5日出售,取得股票转让所得150万元。下列关于李某股息所得与股票转让所得的说法中,正确的是()。A李某取得12万元股息可减按50%计入应纳税所得额,并按税率20%计算缴纳“利息.股息.红利所得”的个人所得税B李某取得的150万元应按照“财产转让所得”缴纳个人所得税,税率为20%,不允许作任何扣除C李某取得12万元股息免税D李某取得的150万元暂不征税

不定项题中国公民张某受聘于境内甲高校,2014年4月份取得收入情况如下:(1)取得工资收入8000元、第1季度奖金2000元、全勤奖200元、独生子女补贴80元、政府特殊津贴2000元。(2)担任乙上市公司的独立董事,取得董事费收入50000元,将其中6000元和10000元分别通过国家机关捐赠给农村义务教育和贫困地区。(3)将自有居住用房按照市场价格出租给居民陈某居住,月租金为3000元(不考虑除个人所得税以外的税费)。(4)取得某非上市公司分配的红利10000元。要求:根据上述资料,回答下列问题。张某取得的租金收入,4月份应缴纳的个人所得税为()元。A220B240C440D600

单选题中国公民李某2019年2月与中国境内的甲公司解除了劳动关系,从工作11年的甲公司取得了一次性补偿收入360000元。当地上年职工平均工资为6000元/月,李某应就其取得的补偿收入缴纳个人所得税()元。A11880B15320C27390D58080

单选题中国公民李某2014年12月从中国境内取得年终不含税奖金48000元,当月工资薪金所得1800元,从美国取得稿酬收入10000元,已按美国税法规定缴纳了个人所得税800元,则李某在境内缴纳个人所得税额()元。A5347.78B9425.88C8608.24D8288.24

不定项题中国公民张某受聘于境内甲高校,2014年4月份取得收入情况如下:(1)取得工资收入8000元、第1季度奖金2000元、全勤奖200元、独生子女补贴80元、政府特殊津贴2000元。(2)担任乙上市公司的独立董事,取得董事费收入50000元,将其中6000元和10000元分别通过国家机关捐赠给农村义务教育和贫困地区。(3)将自有居住用房按照市场价格出租给居民陈某居住,月租金为3000元(不考虑除个人所得税以外的税费)。(4)取得某非上市公司分配的红利10000元。要求:根据上述资料,回答下列问题。张某取得的某非上市公司分配的红利,应缴纳个人所得税()元。A800B1000C1600D2000

不定项题中国公民张某受聘于境内甲高校,2014年4月份取得收入情况如下:(1)取得工资收入8000元、第1季度奖金2000元、全勤奖200元、独生子女补贴80元、政府特殊津贴2000元。(2)担任乙上市公司的独立董事,取得董事费收入50000元,将其中6000元和10000元分别通过国家机关捐赠给农村义务教育和贫困地区。(3)将自有居住用房按照市场价格出租给居民陈某居住,月租金为3000元(不考虑除个人所得税以外的税费)。(4)取得某非上市公司分配的红利10000元。要求:根据上述资料,回答下列问题。张某取得的董事费收入应缴纳个人所得税()元。A4800B5200C6160D6400

单选题中国公民李某2019年1月取得全年一次性奖金36000元,当月另取得工资收入4000元。就全年一次性奖金收入李某选择单独计税,李某就全年一次性奖金缴纳的个人所得税为()元。A15B1080C3390D6390