随后某交易日,钢铁公司点价,以688元/干吨确定为最终的干基结算价。期货风险管理公司在此价格平仓1万吨空头套保头寸。当日铁矿石现货价格为660元/湿吨。钢铁公司提货后,按照实际提货吨数,期货风险管理公司按照648元/湿吨×实际提货吨数,结算货款,并在之前预付货款675万元的基础上多退少补。最终期货风险管理公司( )。A.总盈利17万元B.总盈利11万元C.总亏损17万元D.总亏损11万元

随后某交易日,钢铁公司点价,以688元/干吨确定为最终的干基结算价。期货风险管理公司在此价格平仓1万吨空头套保头寸。当日铁矿石现货价格为660元/湿吨。钢铁公司提货后,按照实际提货吨数,期货风险管理公司按照648元/湿吨×实际提货吨数,结算货款,并在之前预付货款675万元的基础上多退少补。最终期货风险管理公司( )。

A.总盈利17万元

B.总盈利11万元

C.总亏损17万元

D.总亏损11万元

B.总盈利11万元

C.总亏损17万元

D.总亏损11万元

参考解析

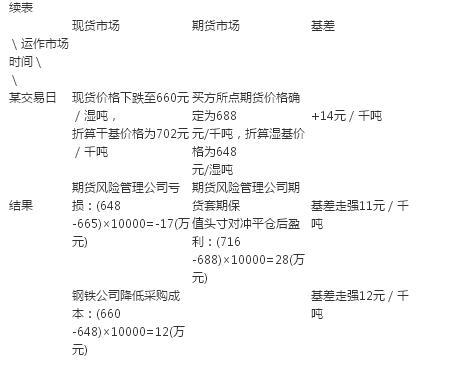

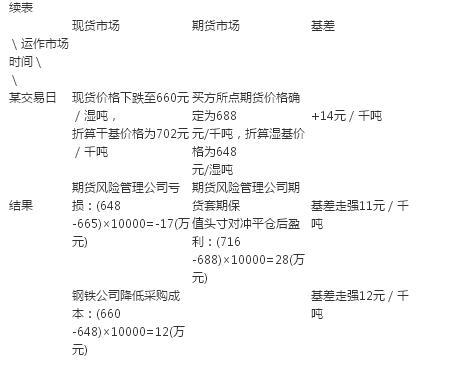

解析:铁矿石基差交易过程如表5一1所示。

表5—1铁矿石基差交易过程

表5—1铁矿石基差交易过程

相关考题:

某多头套期保值者,用5月小麦期货保值,入市成交价为2030元/吨;一个月后,该保值者完成现货交易,价格为2160元/吨。同时将期货合约以2220元/吨平仓,如果该多头套期保值者正好实现了完全保护,则该保值者现货交易的实际价格是( )元/吨。A.1960B.1970C.2020D.2040

4月8日某投资者以46元/吨卖出一张(200吨)执行价格为850元/吨的9月小麦看跌期权,当日期货结算价为875元/吨(上一交易日为864元/吨),期货交易保证金按照5%收取,则当日应从其结算准备金账户划出的交易保证金应为()元。A:16440B:16455C:16760D:17550

某客户通过期货公司开仓卖出1月份黄大豆1号期货合约100手(10吨/手),成交价为3535元/吨,当日结算价为3530元/吨,期货公司要求的交易保证金比例为5%。该客户当日交易保证金为( )元。A.176500B.88250C.176750D.88375

某投资者上一交易日未持有期货头寸,且可用资金余额为20万元。当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓10手,成交价格为23300元/吨。当日收盘价为23350元/吨,结算价为23210元/吨,铜的交易保证金比例为5%,交易单位为5吨/手。当天结算后该投资者的可用资金余额为( )元。(不计手续费等费用)A.164475B.164125C.157125D.157475

某投资者上一交易日未持有期货头寸,且可用资金余额为20万元,当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓10手,成交价格为23300元/吨。当日收盘价为23350元/吨,结算价为23210元/吨(铜期货合约每手为5吨)。该投资者的当日盈亏为( )元。A.盈利10000B.盈利12500C.盈利15500D.盈利22500

某投资者上一交易日未持有期货头寸,且可用资金余额为20万元,当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓10手,成交价格为23300元/吨。当日收盘价为23350元/吨,结算价为23210元/吨(铜期货合约每手为5吨)。铜期货合约的最低保证金为其合约价值的5%,当天结算后投资者的可用资金余额为( )元(不含手续费、税金等费用)。A.164475B.164125C.157125D.157475

在我国,某客户6月5日美元持仓。6月6Et该客户通过期货公司买入10手棉花期货合约,成交价为10250元/吨,当日棉花期货未平仓。当日结算价为10210元/吨,期货公司要求的交易保证金比例为5%,该客户的当日盈亏为( )元。 A.2000B.-2000C.-4000D.4000

根据下面资料,回答下题。某投资者上一交易日未持有期货头寸,且可用资金余额为20万元,当日开仓买入3月铜期货合约20手,成交价为23100元/吨,其后卖出平仓10手,成交价格为23300元/吨。当日收盘价为23350元/吨,结算价为23210元/吨。(铜期货合约每手为5吨){TS}该投资者的当日盈亏为( )元。A.盈利10000B.盈利12500C.盈利15500D.盈利22500

2月14日,某投资者开户后在其保证金账户中存入保证金10万元,开仓卖出豆粕期货合约40手,成交价为3120元/吨,其后将合约平仓15手,成交价格为3040元/吨,当日收盘价为3055元/吨,结算价为3065元/吨,期货公司向投资者收取的豆粕期货合约保证金比例为6%。(交易费用不计)经结算后,该投资者的可用资金为( )元。A.79895B.79775C.55775D.81895

在我国,某客户6月5日美元持仓。6月6日该客户通过期货公司买入10手棉花期货合约,成交价为10250元/吨,当日棉花期货未平仓。当日结算价为10210元/吨,期货公司要求的交易保证金比例为5%,该客户的当日盈亏为( )元。A.2000B.-2000C.-4000D.4000

7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现W货湿基价格665元/湿吨(含6%水份)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/干吨,此时基差是( )元/干吨。(铁矿石期货交割品采用干基计价。干基价格折算公式=湿基价格/(1-水分比例))。A.-51B.-42C.-25D.-9

7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现W货湿基价格665元/湿吨(含6%水份)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/干吨,随后某交易日,钢铁公司点价,以688元/干吨确定为最终的干基结算价,期货风险管理公司在此价格平仓1万吨空头套保头寸,当日铁矿石现货价格为660元/湿吨。钢铁公司提货后,按照实际提货吨数,期货风险管理公司按照648元/湿吨*实际提货吨数,结算货款,并在之前预付货款675万元的基础上多退少补。最终期货风险管理公司( )。A.总盈利17万元B.总盈利11万元C.总亏损17万元D.总亏损11万元

7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现W货湿基价格665元/湿吨(含6%水份)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/干吨,随后某交易日,钢铁公司点价,以688元/干吨确定为最终的干基结算价,期货风险管理公司在此价格平仓1万吨空头套保头寸,当日铁矿石现货价格为660元/湿吨。钢铁公司提货后,按照实际提货吨数,期货风险管理公司按照648元/湿吨*实际提货吨数,结算货款,并在之前预付货款675万元的基础上多退少补。钢铁公司最终盈亏。( )A. 总盈利14万元B. 总盈利12万元C. 总亏损14万元D. 总亏损12万元

7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现货湿基价格665元/湿吨(含6%水份)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/干吨,此时基差是( )元/干吨。7月中旬,该期货风险管理公司与某大型钢铁公司成功签订了基差定价交易合同,合同中约定,给予钢铁公司1个月点价期;现货最终结算价格参照铁矿石期货9月合约加升水2元/干吨为最终干基结算价格。期货风险管理公司最终获得的升贴水为( )元/干吨。A. +2B. +7C. +11D. +14

假设贸易商最终延长了套期保值交易,实际上是在 6 月 16 日和 7 月 8 日在期货市场上分别买入平仓 16000 吨和 9600吨的9 月棕榈油期货合约, 结束套保。平仓价分别为 5500 元/吨和 5450 元/吨,全部费用大概合计约 15 万元。经过套期保值交易后,贸易商的结果是( )。A.期货与现货市场盈亏冲抵,略有盈利B.期货与现货市场盈亏冲抵,仍有损失C.期货与现货市场盈亏冲抵,正好为 0D.达到了公司预期的完全套保的目的

7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现货湿基价格665元/湿吨(含6%水分)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/千吨。此时基差是( )元/千吨。(铁矿石期货交割品采用干基计价,干基价格折算公式=湿基价格/(1-水分比例))A.-51B.-42C.-25D.-9

某套利者以63200元/吨的价格买入1手铜期货合约,同时以63000元/吨的价格卖出1手铜期货合约。过了一段时间后,其将持有头寸同时平仓,平仓价格分别为63150元/吨和62850元/吨。最终该笔投资的价差()元/吨。A、扩大了100B、扩大了200C、缩小了100D、缩小了200

某企业3月初以17310元/吨的价格买入120手(每手5吨)6月份到期的铝期货合约,3月初铝锭的现货价格为16430元。5月初,现货市场铝锭价格上涨至17030元/吨,铝期货价格价格涨至17910元/吨。该企业按照当前现货价格购入600吨铝锭,同时将期货多头头寸对冲平仓,此时该企业的盈亏状况是()。A、在现货市场盈利600元/吨B、在期货市场亏损600元/吨C、在现货市场亏损600元/吨D、在期货市场盈利600元/吨

某公司购入500吨棉花,价格为13400元/吨,为避免价格风险,该公司以14200元/吨价格在郑州商品交易所做套期保值交易,一棉花3个月后交割的期货合约上做卖出保值并成交。2个月后,该公司以12600元/吨的价格将该批棉花卖出,同时以12700元/吨的成交价格将持有的期货合约平仓。该公司的套期保值情况是()。A、基差走强20元/吨B、基差走弱700元/吨C、基差走弱80元/吨D、基差走强700元/吨

某套利者以63200元/吨的价格买入1手铜期货合约,同时以63000元/吨的价格卖出1手铜期货合约。过了一段时间后,将其持有头寸同时平仓,平仓价格分别为63150元/吨和62850元/吨。最终该笔投资的价差()。A、扩大了100元/吨B、扩大了200元/吨C、缩小了100元/吨D、缩小了200元/吨

单选题某多头套期保值者,用七月大豆期货保值,入市成交价为2000元/吨;一个月后,该保值者完成现货交易,价格为2060元/吨。同时将期货合约以2100元/吨平仓,如果该多头套保值者正好实现了完全保护,则应该保值者现货交易的实际价格是()。A2040元/吨B2060元/吨C1940元/吨D1960元/吨

多选题某企业3月初以17310元/吨的价格买入120手(每手5吨)6月份到期的铝期货合约,3月初铝锭的现货价格为16430元。5月初,现货市场铝锭价格上涨至17030元/吨,铝期货价格价格涨至17910元/吨。该企业按照当前现货价格购入600吨铝锭,同时将期货多头头寸对冲平仓,此时该企业的盈亏状况是()。A在现货市场盈利600元/吨B在期货市场亏损600元/吨C在现货市场亏损600元/吨D在期货市场盈利600元/吨

单选题某套利者以63200元/吨的价格买入1手铜期货合约,同时以63000元/吨的价格卖出1手铜期货合约。过了一段时间后,将其持有头寸同时平仓,平仓价格分别为63150元/吨和62850元/吨。最终该笔投资的价差()。A扩大了100元/吨B扩大了200元/吨C缩小了100元/吨D缩小了200元/吨

单选题某公司购入500吨棉花,价格为13400元/吨,为避免价格风险,该公司以14200元/吨价格在郑州商品交易所做套期保值交易,一棉花3个月后交割的期货合约上做卖出保值并成交。2个月后,该公司以12600元/吨的价格将该批棉花卖出,同时以12700元/吨的成交价格将持有的期货合约平仓。该公司的套期保值情况是()。A基差走强20元/吨B基差走弱700元/吨C基差走弱80元/吨D基差走强700元/吨

多选题某农膜生产企业与某期货风险管理公司签订期现合作套保协议,双方组成套期保值小组,共同设计并实施LLDPE买入套期保值方案。现货市场的风险控制及货物采购由农膜企业负责,期货市场的对冲交易资金及风险控制由期货风险管理公司负责。最终将现货与期货两个市场的盈亏合计后,双方利益共享,风险共担。2月初,LLDPE现货价格为9800元/吨,处于历史低位。期货风险管理公司根据现货企业未来三个月内需要购买的2000吨LLDPE的保值要求,在期货市场上以9500元/吨的价格买入三个月后到期的2000吨LLDPE期货合约。三个月后,LLDPE期货价格上涨至10500元/吨,现货价格上涨至10500元/吨,则农膜企业和期货风险管理公司各盈利( )元。A300000B400000C700000D1000000

单选题7月中旬,该期货风险管理公司与某大型钢铁公司成功签订了基差定价交易合同。合同中约定,给予钢铁公司1个月点价期;现货最终结算价格参照铁矿石期货9月合约加升水2元/干吨为最终干基结算价格。期货风险管理公司最终获得的升贴水为()元/干吨。A+2B+7C+11D+14

单选题7月初,某期货风险管理公司先向某矿业公司采购1万吨铁矿石,现货湿基价格665元/湿吨(含6%水份)。与此同时,在铁矿石期货9月合约上做卖期保值,期货价格为716元/干吨。此时基差是()元/干吨。(铁矿石期货交割品采用干基计价,干基价格折算公式=湿基价格/(1-水分比例))A-51B-42C-25D-9