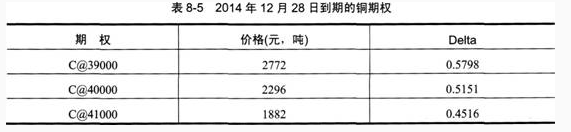

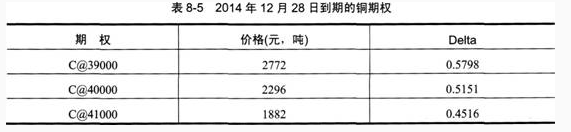

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。 据此回答以下两题17-18。如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料A.5592B.4356C.4903D.3550

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。

据此回答以下两题17-18。

如果选择C@40000这个行权价进行对冲,买入数量应为( )手。 查看材料

A.5592

B.4356

C.4903

D.3550

B.4356

C.4903

D.3550

参考解析

解析:如果选择C@40000这个行权价进行对冲,则期权的Delta等于0.5151,而金融机构通过场外期权合约而获得的Delta则是-2525.5元,所以金融机构需要买入正Delta的场内期权来使得场内场外期权组合的Delta趋近于0。则买入数量=2525.5+0.5151=4903(手)。

相关考题:

D股票的当前市价为25元,股,市场上有以该股票为标的资产的期权交易,有关资料如下: (1)D股票的到期时间为半年的看涨期权,执行价格为25.3元;D股票的到期时间为半年的看跌期权,执行价格也为28.3元。 (2)D股票半年后市价的预测情况如表9-9所示。 表9-9(3)根据D股票历史数据测算的连续复利收 益率的标准差为o.4。 (4)无风险年利率4%。 (5)1元的连续复利终值如表9-10所示。 表9-10要求: (1)若年收益的标准差不变,利用两期二叉树模型计算股价上行乘数与下行乘数,并确定以该股票为标的资产的看涨期权的价格; (2)利用看涨期权一看跌期权平均定理确定看 跌期权价格; (3)投资者甲以当前市价购入1股D股票,同时购入D股票的l份看跌期权,判断甲采取的是哪种投资策略,并计算该投资组合的预期收益。

2012年8月15日,甲公司股票价格为每股50元,以甲公司股票为标的看涨期权的行权价格为每股48元。截至2012年8月15日,看涨期权还有6个月到期。目前市场上面值为100元的还有6个月到期的某国库券的市场价格为144元,该国库券的期限为5年,票面利率为8%,按年复利计息,到期一次还本付息。 甲公司过去5年的有关资料如表9-13所示。表9-13已知甲公司按照连续复利计算的年股利收益率为10%。 要求:(1)计算连续复利的年度无风险利率; (2)计算表中第2年的连续复利收益率以及甲公司股票连续复利收益率的标准差; (3)使用布莱克一斯科尔斯模型计算该项期权

为提高某化工产品的产量,用L8(27)安排的一个正交试验,各因子的偏差平方和如表所示。A与B各水平组合下试验结果均值如表所示。A、B、C和D各因子每一水平下的试验均值如表所示。误差的自由度为( )。A. 1 B. 2 C. 7 D. 8

以某公司股票为标的资产的看跌期权的执行价格是 55元,期权为欧式期权,期限 1年,目前该股票的价格是 44元,期权费(期权价格)为 5元。如果到期日该股票的价格是 34元。则购进看跌期权与购进股票组合的净收益为( )元。A.8B.6C.-5D.0

ABC公司股票的当前市价为22元,市场上有以该股票为标的资产的期权交易。已知该股票的到期时间为半年,执行价格为25元,看涨期权价格为3元,看跌期权价格为5元。要求:(1)根据以下互不相关的情况,分别计算期权的到期日价值和净损益。①购买1股该股票的看涨期权,到期日股票市价上涨20%;②购买1股该股票的看跌期权,到期日股票市价下跌20%;③出售1股该股票的看涨期权,到期日股票市价上涨10%;④出售1股该股票的看跌期权,到期日股票市价上涨10%。(2)指出(1)中各种情况下净损益的特点,如果存在最大值或最小值,请计算出其具体数值。(3)分别计算购买1股该股票的看涨期权、购买1股该股票的看跌期权的损益平衡点。

ABC公司股票的当前市价为60元,市场上有以该股票为标的资产的期权交易。已知该股票的到期时间为半年,执行价格为70元,看涨期权价格为4元,看跌期权价格为3元。要求:(1)根据以下互不相关的情况,分别计算期权的到期日价值和净损益。①购买1股该股票的看涨期权,到期日股票市价为76元;②购买1股该股票的看跌期权,到期日股票市价为80元;③出售1股该股票的看涨期权,到期日股票市价为64元;④出售1股该股票的看跌期权,到期日股票市价为60元。(2)指出(1)中各种情况下净损益的特点,如果存在最大值或最小值,请计算出其具体数值。

某交易者以100美元/吨的价格买入12月到期,执行价格为3800美元/吨的铜看跌期权,标的物铜期权价格为3650美元/吨,则该交易到期净收益为( )美元/吨。(不考虑交易费用)。A.100B.50C.150D.O

某交易者以50美元/吨的价格买入一张3个月后到期的铜看涨期权,执行价格为8800美元/吨。期权到期时,标的铜价格为8750美元/吨,则该交易者到期净损益为()美元/吨。(不考虑交易费用)A.50B.100C.-100D.-50

某交易者以0.102美元/磅卖出11月份到期、执行价格为235美元/磅的铜看跌期货期权。期权到期时,标的物资产价格为230美元/磅,则该交易者到期净损益为( )美元/磅。(不考虑交易费用和现货升贴水变化)A.-4.898B.5C.-5D.5.102

某交易者以50美元/吨的价格买入一张3个月后到期的铜看涨期权,执行价格为8800美元/吨。期权到期时,标的铜价格为8750美元/吨,则该交易者到期净损益为(??)美元/吨。(不考虑交易费用)A. 50B. 100C. -100D. -50

某交易者以10美分/磅卖出11月份到期、执行价格为380美分/磅的铜看跌期货期权。期权到期时,标的铜期货价格为375美分/磅,则该交易者到期净损益为()美分/磅。(不考虑交易费用和现货升贴水变化)?A.5B.10C.0D.15

某交易者以10美分/磅卖出11月份到期、执行价格为380美分/磅的铜看跌期货期权。期权到期时,标的铜期货价格为375美分/磅,则该交易者到期净损益为(??)美分/磅。(不考虑交易费用和现货升贴水变化)A. 5B. 10C. 0D. 15

当前股票指数为2000点,3个月到期看涨的欧式股指期权的执行价为2200点(每点50元),年波动率为30%,年无风险利率为6%。预期3个月内发生分红的成分股信息如表所示。该欧式期权的价值为()元。 A、2911.9B、2914.9C、2917.9D、2918.9

根据下面资料,回答88-89题 假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8—2所示。 表8—2某场外期权产品基本条款 假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约( )亿元。A.1.15B.1.385C.1.5D.3.5

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8-4所示。 据此回答以下两题73-74。假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约( )亿元。A.1.15B.1.385C.1.5D.3.5

根据下面资料,回答86-87题 假如市场上存在以下在2014年12月28日到期的铜期权,如表8=3所示。 表8—3 2014年12月25日到期的铜期权 某金融机构通过场外期权合约而获得的De1ta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的De1ta进行对冲。 如果选择C@40000这个行权价进行对冲,买人数量应为( )手。A.5592B.4356C.4903D.3550

假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。 某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。 据此回答以下两题17-18。上题中的对冲方案也存在不足之处,则下列方案中最可行的是( )。 查看材料A.C@40000合约对冲2200元Delta、C@41000合约对冲325.5元DeltaB.C@40000合约对冲1200元Delta、C@39000合约对冲700元Delta、C@41000合约对冲625.5元C.C@39000合约对冲2525.5元DeltaD.C@40000合约对冲1000元Delta、C@39000合约对冲500元Delta、C@41000合约对冲825.5元

假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8-4所示。 据此回答以下两题19-20。假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约( )亿元。 查看材料A.1.15B.1.385C.1.5D.3.5

单选题某交易者以50美元/吨的价格买入一张3个月后到期的期铜看涨期权,执行价格为8800美元/吨。期权到期时,标的期铜价格为8750美元/吨,则该交易者到期净损益为( )美元/吨。(不考虑交易费用)[2016年9月真题]A50B100C-100D-50

单选题假如市场上存在以下在2014年12月28目到期的铜期权,如表8—5所示。某金融机构通过场外期权合约而获得的Delta是-2525.5元,现在根据金融机构场外期权业务的相关政策,从事场外期权业务,需要将期权的Delta进行对冲。据此回答。如果选择C@40000这个行权价进行对冲,买入数量应为()手。A5592B4356C4903D3550

单选题假设某金融机构为其客户设计了一款场外期权产品,产品的基本条款如表8-4所示。假如合约到期时铜期货价格上涨到70000元/吨,那么金融机构亏损约()亿元。A1.15B1.385C1.5D3.5

单选题某交易者以100美元/吨的价格买入12月到期、执行价格为3800美元/吨的铜看跌期权。期权到期时,标的铜价格为3750美元/吨。该交易者的净损益为( )美元/吨。(不考虑交易费用和现货升贴水变化)A-100B50C0D100E-50