增值税一般纳税人跨年出租房产的业务,如果合同约定承租方在最后一年的期末支付全部租金,出租方收到租金后开具增值税发票,出租方在第一年的期末会计处理为( )。A.B.C.D.

增值税一般纳税人跨年出租房产的业务,如果合同约定承租方在最后一年的期末支付全部租金,出租方收到租金后开具增值税发票,出租方在第一年的期末会计处理为( )。

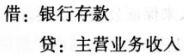

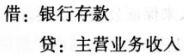

A.

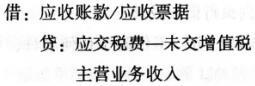

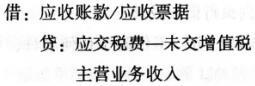

B.

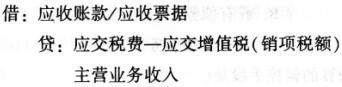

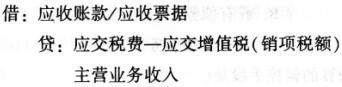

C.

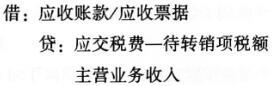

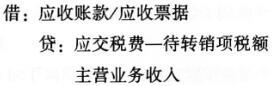

D.

B.

C.

D.

参考解析

解析:

相关考题:

增值税一般纳税人跨年出租房产的业务,如果合同约定承租方在最后一年的期末支付全部租金,出租方收到租金后开具增值税发票,出租方在第一年的期末会计处理为()。A.借:银行存款 贷:主营业务收入B.借:应收账款/应收票据 贷:应交税费—未交增值税 主营业务收入C.借:应收账款/应收票据 贷:应交税费—应交增值税(销项税额) 主营业务收入D.借:应收账款/应收票据 贷:应交税费—待转销项税额 主营业务收入

房地产经纪人在进行租赁业务撮合时,要注意的要点有( )。A.房地产经纪人要十分熟悉和了解市场租金变化B.如果是承租方代理,当出租方夸赞房子的优点时,房地产经纪人应该站在承租方的立场,消除出租方和承租方的分歧,尽量为委托人寻求更多的优惠C.房地产经纪人要从多个角度撮合双方D.与租赁双方协调租金交纳方式和佣金标准E.在租赁双方对租金有较大分歧时,经纪人应从租金支付方式、租金折扣等方面,折中消除双方的分歧,最终在租金价格、租金支付等方面上达成一致

房地产经纪人在进行租赁业务撮合时,要注意的要点有( )。A、房地产经纪人要十分熟悉和了解市场租金变化B、如果是承租方代理,当出租方夸赞房子的优点时,房地产经纪人应该站在承租方的立场,消除出租方和承租方的分歧,尽量为委托人寻求更多的优惠C、房地产经纪人要从多个角度撮合双方D、与租赁双方协调租金交纳方式和佣金标准E、在租赁双方对租金有较大分歧时,经纪人应从租金支付方式、租金折扣等方面,折中消除双方的分歧,最终在租金价格、租金支付等方面上达成一致

位于市区的某公司出租房产,合同约定自2011年1月1日起租赁期五年,每年租金10万元,并约定第一年1月1日一次性向租赁方收取50万元房屋租金,一次性开具发票。问题:1.上述出租房产业务第一年的营业税和企业所得税应如何处理?2.就第一年收取租金、计提营业税金及附加、结转收入和税费的业务作出账务处理。

对于以房产投资,收取固定收入,不承担联营风险的情况,房产税的纳税人和计税依据确定错误的是()。A、承租方按房产原值B、出租方按租金收入C、双方协商确定的纳税人依租金收入D、税务机关确定的纳税人依房产原值

机械租赁是机械的()在约定的期间内向机槭()租用机械,并付给一定的租金,其主要特点在租赁期内享有使用权,而不变更机械设备所有权的一种交换形式。A、承租方;出租方B、出租方;承租方C、制造方;出租方D、出租方;制造方

某企业将自有的房产融资租赁给另一家企业,融资租赁合同签定租期为5年,租金于每期期初支付。租赁期内的房产税应()。A、出租方按原值缴纳B、出租方按租金收入缴纳C、承租方按原值缴纳D、承租方按租金收入缴纳

关于经营租赁说法错误的是()A、经营租赁又称融物性租赁B、合同关系涉及两方面当事人:出租方、承租方C、出租方按合同规定支付租金取得对某型号机械的使用权D、合同期满后,不存在该机械产权转移问题

位于市区的某公司出租房产,合同约定自2011年1月1日起租赁期五年,每年租金10万元,并约定第一年1月1日一次性向租赁方收取50万元房屋租金,一次性开具发票。问题:就第一年收取租金、计提营业税金及附加、结转收入和税费的业务作出账务处理。

单选题在涉外租赁中,通常()A承租方应与供货方联系,订立购货合同,最后由出租方支付货款B承租方应与供货方订立购货合同,并且支付一半货款C出租方与供货方订立购货合同,并由出租方融通资金支付货款D出租方与供货方订立购货合同,但由承租方支付货款

单选题某企业将自有的房产融资租赁给另一家企业,融资租赁合同签定租期为5年,租金于每期期初支付。租赁期内的房产税应()。A出租方按原值缴纳B出租方按租金收入缴纳C承租方按原值缴纳D承租方按租金收入缴纳

问答题位于市区的某公司出租房产,合同约定自2011年1月1日起租赁期五年,每年租金10万元,并约定第一年1月1日一次性向租赁方收取50万元房屋租金,一次性开具发票。问题:上述出租房产业务第一年的营业税和企业所得税应如何处理?

单选题()是指吉林银行应承租方请求,向出租方出具的,承诺如承租方不能按期向出租方支付租金,吉林银行将根据出租方的索赔,按照保函规定承担支付租金责任的书面保证。A履约保函B付款保函C融资租赁保函D质量保函

单选题机械租赁是机械的()在约定的期间内向机槭()租用机械,并付给一定的租金,其主要特点在租赁期内享有使用权,而不变更机械设备所有权的一种交换形式。A承租方;出租方B出租方;承租方C制造方;出租方D出租方;制造方

单选题根据房产税法律制度的规定,下列关于房产税计税依据的表述中,正确的是( )。A经营租赁的房产,以租金收入为计税依据,由承租方来缴纳房产税B经营租赁的房产,以房产余值为计税依据,由出租方来缴纳房产税C融资租赁的房产,以租金收入为计税依据,由出租方来缴纳房产税D融资租赁的房产,以房产余值为计税依据,由承租方来缴纳房产税

多选题对于以房产投资,收取固定收入,不承担联营风险的情况,房产税的纳税人和计税依据确定错误的是()。A承租方按房产原值B出租方按租金收入C双方协商确定的纳税人依租金收入D税务机关确定的纳税人依房产原值

单选题增值税一般纳税人跨年出租房产的业务,如果合同约定承租方在最后一年的期末支付全部租金,出租方收到租金后开具增值税发票,出租方在第一年的期末会计处理为( )。A借:银行存款 贷:主营业务收入B借:应收账款/应收票据 贷:应交税费一未交增值税 主营业务收入C借:应收账款/应收票据 贷:应交税费一应交增值税(销项税额) 主营业务收入D借:应收账款/应收票据 贷:应交税费一待转销项税额 主营业务收入