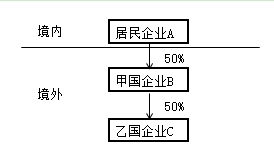

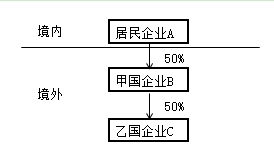

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:2018年经营及利润分配情况如下:(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。已知:甲国境外所得的税收抵免政策同我国一致。要求:根据上述材料,回答下列问题:、适用于境外所得间接抵免的外国企业持股比例要求是( )。A.20%B.30%C.50%D.80%

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<1>、适用于境外所得间接抵免的外国企业持股比例要求是( )。

2018年经营及利润分配情况如下:

(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。

(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。

(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。

已知:甲国境外所得的税收抵免政策同我国一致。

要求:根据上述材料,回答下列问题:

<1>、适用于境外所得间接抵免的外国企业持股比例要求是( )。

A.20%

B.30%

C.50%

D.80%

B.30%

C.50%

D.80%

参考解析

解析:适用于境外所得间接抵免的外国企业持股比例要求是20%。

相关考题:

关于实施《合格境外机构投资者境内证券投资管理办法》有关问题的通知规定,境外合格机构投资者的境内证券投资,应当遵循相关的持股比例限制,以下说法正确的有( ).A.单个境外投资者通过境外合格机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的10%B.单个境外投资者通过境外合格机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的20%C.所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的20%D.所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的10%

关于实施(合格境外机构投资者境内证券投资管理办法)有关问题的通知》规定,境外合格机构投资者的境内证券投资,应当遵循的持股比例限制有( )。A.单个境外投资者通过境外合格机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的l0%B.单个境外投资者通过境外合格机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的20%C.所有境外投资者对单个上市公司A股的持殷比例总和,不超过该上市公司股份总数的20%D.所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的l0%

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:2018年经营及利润分配情况如下:(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。已知:甲国境外所得的税收抵免政策同我国一致。要求:根据上述材料,回答下列问题:、符合居民企业A分回的投资收益适用间接抵免持股条件的企业是( )。 A.仅B企业B.仅C企业C.B企业和C企业都符合D.B企业和C企业都不符合

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:2018年经营及利润分配情况如下:(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。已知:甲国境外所得的税收抵免政策同我国一致。要求:根据上述材料,回答下列问题:、居民企业A应缴纳的境内企业所得税为( )万元。 A.287B.322.8C.368.75D.300

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:18年经营及分配状况如下:(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。要求:根据上述资料,回答下列问题。企业甲取得来源于企业乙投资收益的实际抵免额为( )万元。A.96B.101C.125D.136.4

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:18年经营及分配状况如下:(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。要求:根据上述资料,回答下列问题。企业甲取得来源于企业乙投资收益的抵免限额为( )万元。A.96B.101C.125D.136.4

我国居民企业A在境外进行了投资,相关投资架构及持股比例如下图:2018年经营及利润分配情况如下:(1)乙国企业所得税税率为25%,预提所得税税率为10%,C企业税前应纳税所得额为800万元,假定税后利润为800万元,税后利润按投资比例全额分配。(2)甲国企业所得税税率为30%,预提所得税税率为12%,B企业来自于甲国的应纳税所得额为700万元,将税后利润的一半按持股比例进行了分配。(3)居民企业A的企业所得税税率为25%,来自境内的应纳税所得额为1200万元。已知:甲国境外所得的税收抵免政策同我国一致。要求:根据上述材料,回答下列问题:、居民企业A应缴纳的预提所得税为( )万元。 A.21B.25.8C.23.7D.30

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:18年经营及分配状况如下:(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。要求:根据上述资料,回答下列问题。根据上述已知条件,下列表述中错误的是( )。A.居民企业可以就其取得的境外所得直接缴纳和间接负担的境外企业所得税性质的税额进行抵免B.企业丙分回企业甲的投资收益可以适用间接抵免优惠政策C.企业乙分回企业甲的投资收益可以适用间接抵免优惠政策D.单一第一层外国企业直接持有20%以上股份,且由单一居民企业直接持有或通过一个或多个符合规定持股条件的外国企业间接持有总和达到20%以上股份的外国企业适用间接抵免优惠政策

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:18年经营及分配状况如下:(1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。(2)A国企业所得税税率为20%,预提所得税税率为10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元。其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元,乙企业在A国享受税收抵免后实际缴纳税款180万元,乙企业将全部税后利润按持股比例进行了分配。(3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。要求:根据上述资料,回答下列问题。企业乙所纳税额中属于由企业甲负担的税额为( )万元。A.0B.6C.90D.96

我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下: 2018年经营及分配状况如下: (1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。 (2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳所得税总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。 (3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。 要求: (1)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策。 (2)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策。 (3)计算企业乙所纳税额属于由企业甲负担的税额。 (4)计算企业甲取得来源于企业乙投资收益的抵免限额。 (5)计算企业甲取得来源于企业乙投资收益的实际抵免限额。

合格境外机构投资者的境内股票投资,应遵守下列哪项持股比例限制?()A:单个境外投资者通过合格投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的9%B:所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司的20%战略投资者持股除外C:单个境外投资者通过合格投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的10%D:所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的10%

(2016年)我国居民企业甲在境外进行了投资,相关投资结构及持股比例如下:2015年经营及分配状况如下: (1)B国企业所得税税率为30%,预提所得税税率为12%,丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益为100万元,按照12%的税率缴纳B国预提所得税12万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。 (3)居民企业甲适用的企业所得税税率25%,其中来自境内的应纳税所得额为2400万元。问题(1):简述居民企业可适用境外所得税收抵免的税额范围。问题(2):判断企业丙分配给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。问题(3):判断企业乙分配给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。问题(4):计算企业乙所纳税额属于企业甲负担的税额。问题(5):计算企业甲取得来源于企业乙投资收益的抵免限额。问题(6):计算企业甲取得来源于企业乙投资收益的实际抵免税额。

我国居民企业甲在境外进行了投资,相关投资结构及持股比例为: 境内居民企业甲持有境外A国企业乙50%股权; 境外A国企业乙持有境外B国企业丙30%股权; 问题1:居民企业可适用境外所得税收抵免的税额范围。问题2:判断企业丙分给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。问题3:判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。 问题4:计算企业乙所纳税额属于由企业甲负担的税额。问题5:计算企业甲取得来源于企业乙投资收益的抵免限额。问题6:计算企业甲取得源于企业乙投资收益的实际抵免限额。

我国居民企业甲在境外进行了股权投资,相关投资结构及持股比例为: 境内居民企业甲持有境外A国企业乙50%股权,境外A国企业乙持有境外B国企业丙30%股权。 当年经营及分配状况如下: (1)B国企业所得税税率为30%,预提所得税税率为12%。 丙企业应纳税所得总额800万元,丙企业将部分税后利润按持股比例进行了分配。 (2)A国企业所得税税率为20%,预提所得税税率为10%。 乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元,其中来自丙企业的投资收益100万元,按照12%的税率缴纳B国预提所得税12万元; 乙企业在A国享受税收抵免后实际缴纳的税款180万元,乙企业将全部税后利润按持股比例进行了分配。 (3)居民企业甲适用的企业所得税税率25%,其来自境内的应纳税所得额为2400万元。 问题1:判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。 问题2:判断企业丙分给企业甲的投资收益能否适用间接抵免优惠政策并说明理由。问题3:计算企业乙所纳税额属于由企业甲负担的税额。问题4:计算企业甲取得来源于企业乙投资收益的抵免限额。问题5:计算企业甲取得源于企业乙投资收益的实际抵免限额。

我国居民企业甲在境外进行了投资,相关投资架构及持股比例如下图:2018 年经营及分配状况如下(居民企业甲采用分国不分项的方式计算境外所得税额抵免):(1)B 国企业所得税税率为 30%,预提所得税税率为 12%,丙企业应纳税所得总额 800 万元,丙企业将部分税后利润按持股比例进行了分配。(2)A 国企业所得税税率为 20%,预提所得税税率为 10%,乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000 万元。其中来自丙企业的投资收益 100 万元,按照 12%的税率缴纳 B 国预提所得税 12 万元,乙企业在 A 国享受税收抵免后实际缴纳税款 180 万元,乙企业将全部税后利润按持股比例进行了分配。(3)居民企业甲适用的企业所得税税率 25%,其来自境内的应纳税所得额为 2400 万元。要求:根据上述资料,按照下列序号回答问题,如有计算需计算出合计数。(1)简述居民企业可适用境外所得税收抵免的税额范围。(2)判断企业丙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。(3)判断企业乙分回企业甲的投资收益能否适用间接抵免优惠政策并说明理由。(4)计算企业乙所纳税额属于由企业甲负担的税额。(5)计算企业甲取得来源于企业乙投资收益的抵免限额。(6)计算企业甲取得来源于企业乙投资收益的实际抵免额。

下列各项,符合中国证监会规定的持股比例限制和国家其他有关规定的是( )。Ⅰ、单个境外投资者通过合格境外机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的10%;Ⅱ、所有境外投资者对单个上市公司A股的持股比例总和,不超过该上市公司股份总数的20%;Ⅲ、境外投资者根据《外国投资者对上市公司战略投资管理办法》对上市公司战略投资的,其战略投资的持股不受比例限制;Ⅳ、单个境外投资者通过合格境外机构投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的20%。A.Ⅰ、ⅡB.Ⅰ、Ⅱ、ⅢC.Ⅰ、Ⅱ、ⅣD.Ⅱ、Ⅲ、Ⅳ

外商投资企业申请办理外汇登记时,如外国投资者被境内居民直接或间接持股或控制,银行在为该外商投资企业办理外汇登记时应在资本项目信息系统中将其标识为()。A、 “境外投资”B、 “投资公司”C、 “特殊目的公司”D、 “返程投资”

单选题下列符合境外投资者的境内证券投资持股比例限制的是( )。A单个境外投资者通过合格投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的10%B所有境外投资者对单个上市公司A.股的持股比例总和,不超过该上市公司股份总数的20%C单个境外投资者通过合格投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的5%D单个境外投资者通过合格投资者持有一家上市公司股票的,持股比例不得超过该公司股份总数的20%

单选题外商投资企业申请办理外汇登记时,如外国投资者被境内居民直接或间接持股或控制,银行在为该外商投资企业办理外汇登记时应在资本项目信息系统中将其标识为()。A “境外投资”B “投资公司”C “特殊目的公司”D “返程投资”