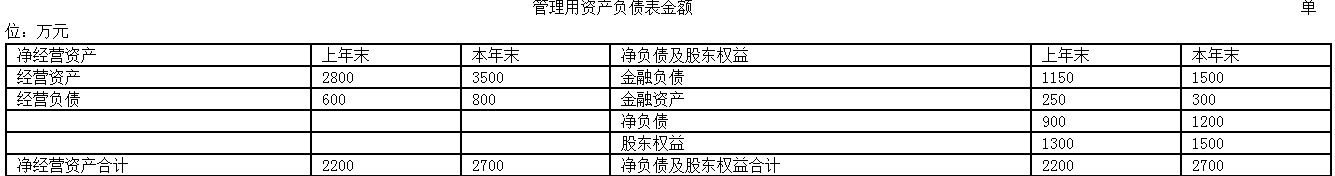

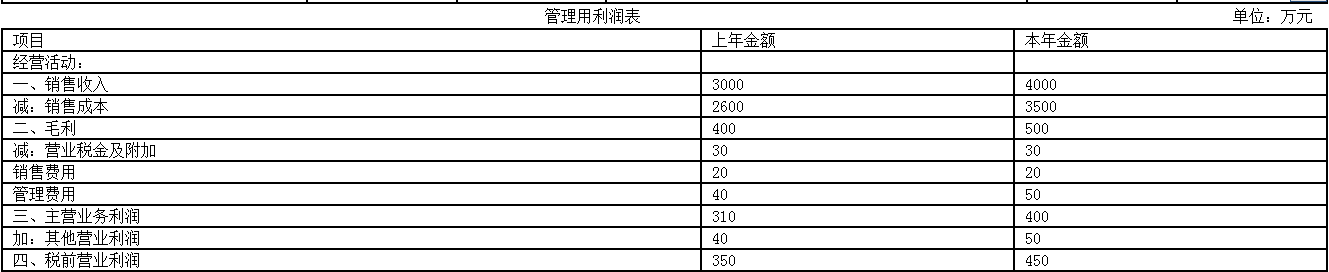

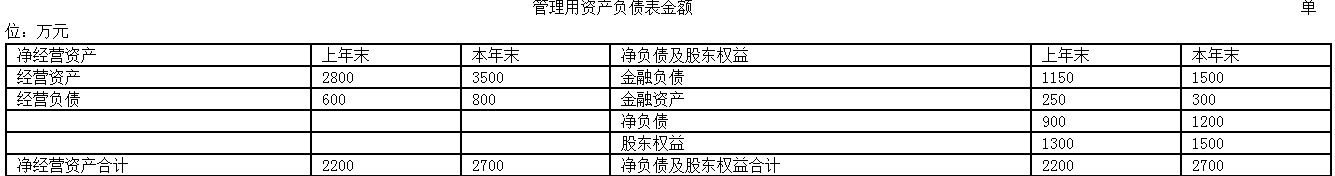

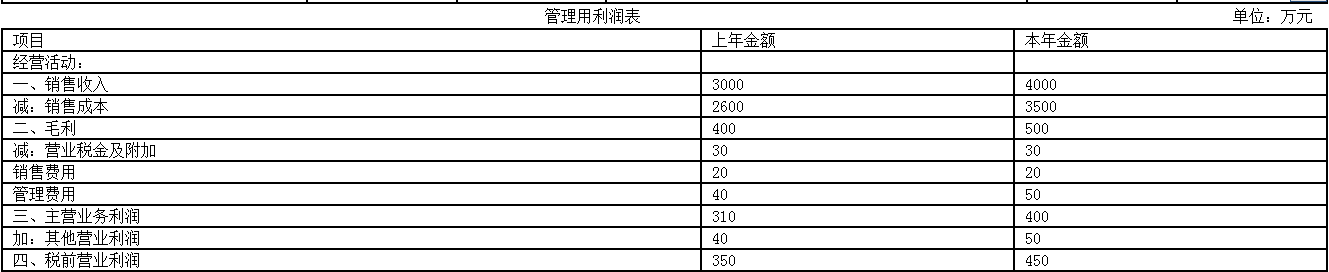

某公司本年管理用资产负债表和利润表资料如下:已知该公司加权平均资本成本为10%,股利分配实行固定股利支付率政策,股利支付率为30%。要求:(1)计算该企业本年年末的资产负债率、产权比率、权益乘数; (2)如果该企业下年不增发新股且保持本年的经营效率和财务政策不变,计算该企业下年的销售增长额; (3)计算本年的销售税后经营净利率、净经营资产周转次数、净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率(时点指标用年末数); (4)已知上年的净经营资产净利率、税后利息率和净财务杠杆分别是13.09%、8%、0.69,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对本年权益净利率变动的影响程度; (5)如果明年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径; (6)在不改变经营差异率的情况下,明年想通过增加借款投入生产经营的方法提高权益净利率,请您分析一下是否可行。【图3】

某公司本年管理用资产负债表和利润表资料如下:

已知该公司加权平均资本成本为10%,股利分配实行固定股利支付率政策,股利支付率为30%。要求:

(1)计算该企业本年年末的资产负债率、产权比率、权益乘数;

(2)如果该企业下年不增发新股且保持本年的经营效率和财务政策不变,计算该企业下年的销售增长额;

(3)计算本年的销售税后经营净利率、净经营资产周转次数、净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率(时点指标用年末数);

(4)已知上年的净经营资产净利率、税后利息率和净财务杠杆分别是13.09%、8%、0.69,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对本年权益净利率变动的影响程度;

(5)如果明年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径;

(6)在不改变经营差异率的情况下,明年想通过增加借款投入生产经营的方法提高权益净利率,请您分析一下是否可行。

【图3】

已知该公司加权平均资本成本为10%,股利分配实行固定股利支付率政策,股利支付率为30%。要求:

(1)计算该企业本年年末的资产负债率、产权比率、权益乘数;

(2)如果该企业下年不增发新股且保持本年的经营效率和财务政策不变,计算该企业下年的销售增长额;

(3)计算本年的销售税后经营净利率、净经营资产周转次数、净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率(时点指标用年末数);

(4)已知上年的净经营资产净利率、税后利息率和净财务杠杆分别是13.09%、8%、0.69,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对本年权益净利率变动的影响程度;

(5)如果明年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径;

(6)在不改变经营差异率的情况下,明年想通过增加借款投入生产经营的方法提高权益净利率,请您分析一下是否可行。

【图3】

参考解析

解析:(1)资产负债率=(800+1500)/(3500+300)×100%=60.53%

产权比率=(800+1500)/1500=1.53

权益乘数=(3500+300)/1500=2.53

(2)利润留存率=1 - 30%=70%

本年权益净利率=350/1500×100%=23.33%

本年的可持续增长率=(70%×23.33%)/(1 - 70%×23.33%)×100%=19.52%

由于下年不增发新股且保持本年的经营效率和财务政策,故下年的销售增长率等于本年的可持续增长率,即19.52%。

销售增长额=4000×19.52%=780.8(万元)

(3)销售税后经营净利率=税后经营净利润/销售收入=420/4000×100%=10.5%

净经营资产周转次数=销售收入/净经营资产=4000/2700=1.48

净经营资产净利率=税后经营净利润/净经营资产×100%=420/2700×100%=15.56%

或:净经营资产净利率=10.5%×1.48=15.54%

税后利息率=税后利息/净负债×100%=70/(1500 - 300)×100%=5.83%

经营差异率=净经营资产净利率一税后利息率=15.56% - 5.83%=9.73%

或:经营差异率=15.54%~5.83%=9.71%

净财务杠杆=净负债/股东权益=(1500-300)/1500=0.8

杠杆贡献率=9.73%×0.8=7.78%

或:杠杆贡献率=9.71%×0.8=7.77%

(4)权益净利率=净经营资产净利率+(净经营资产净利率 - 税后利息率)×净财务杠杆

上年权益净利率 =13.09%+(13.09%-8%)×0.69=16.60%①

第一次替代=15.56%+(15.56% - 8%)×0.69=20.78%②

第二次替代=15.56%+(15.56% - 5.83%)×0.69=22.27%③

第三次替代本年权益净利率=15.56%+(15.56%一5.83%)×0.8=23.34%④

② - ①净经营资产净利率变动对权益净利率的影响=20.78% - 16.60%=4.18%

③ - ②税后利息率变动对权益净利率的影响=22.27% - 20.78%=1.49%

④ - ③净财务杠杆变动对权益净利率的影响=23.34%-22.27%=1.07%

或:上年权益净利率=13.09%+(13.09% - 8%)×0.69=16.60%①

第一次替代=15.54%+(15.54% - 8%)×0.69=20.74%②

第二次替代=15.54%+(15.54% - 5.83%)×0.69=22.24%③

第三次替代本年权益净利率=15.54%+(15.54% - 5.83%)×0.8=23.31%④

② - ①净经营资产净利率变动对权益净利率的影响=20.74% - 16.60%=4.14%

③ - ②税后利息率变动对权益净利率的影响=22.24% - 20.74%=1.50%

④ - ③净财务杠杆变动对权益净利率的影响= 23.31% - 22.24%=1.07%

(5)由于税后利息率高低主要由资本市场决定,而净财务杠杆也不能提高了,因此,提高权益净利率和杠杆贡献率的主要途径是提高净经营资产净利率。

(6)经营差异率为正数,表明借款投入生产经营产生的税后经营净利润大于借款的税后利息,增加借款增加的净利润为正数,会增加净利润,提高权益净利率,所以可行。

产权比率=(800+1500)/1500=1.53

权益乘数=(3500+300)/1500=2.53

(2)利润留存率=1 - 30%=70%

本年权益净利率=350/1500×100%=23.33%

本年的可持续增长率=(70%×23.33%)/(1 - 70%×23.33%)×100%=19.52%

由于下年不增发新股且保持本年的经营效率和财务政策,故下年的销售增长率等于本年的可持续增长率,即19.52%。

销售增长额=4000×19.52%=780.8(万元)

(3)销售税后经营净利率=税后经营净利润/销售收入=420/4000×100%=10.5%

净经营资产周转次数=销售收入/净经营资产=4000/2700=1.48

净经营资产净利率=税后经营净利润/净经营资产×100%=420/2700×100%=15.56%

或:净经营资产净利率=10.5%×1.48=15.54%

税后利息率=税后利息/净负债×100%=70/(1500 - 300)×100%=5.83%

经营差异率=净经营资产净利率一税后利息率=15.56% - 5.83%=9.73%

或:经营差异率=15.54%~5.83%=9.71%

净财务杠杆=净负债/股东权益=(1500-300)/1500=0.8

杠杆贡献率=9.73%×0.8=7.78%

或:杠杆贡献率=9.71%×0.8=7.77%

(4)权益净利率=净经营资产净利率+(净经营资产净利率 - 税后利息率)×净财务杠杆

上年权益净利率 =13.09%+(13.09%-8%)×0.69=16.60%①

第一次替代=15.56%+(15.56% - 8%)×0.69=20.78%②

第二次替代=15.56%+(15.56% - 5.83%)×0.69=22.27%③

第三次替代本年权益净利率=15.56%+(15.56%一5.83%)×0.8=23.34%④

② - ①净经营资产净利率变动对权益净利率的影响=20.78% - 16.60%=4.18%

③ - ②税后利息率变动对权益净利率的影响=22.27% - 20.78%=1.49%

④ - ③净财务杠杆变动对权益净利率的影响=23.34%-22.27%=1.07%

或:上年权益净利率=13.09%+(13.09% - 8%)×0.69=16.60%①

第一次替代=15.54%+(15.54% - 8%)×0.69=20.74%②

第二次替代=15.54%+(15.54% - 5.83%)×0.69=22.24%③

第三次替代本年权益净利率=15.54%+(15.54% - 5.83%)×0.8=23.31%④

② - ①净经营资产净利率变动对权益净利率的影响=20.74% - 16.60%=4.14%

③ - ②税后利息率变动对权益净利率的影响=22.24% - 20.74%=1.50%

④ - ③净财务杠杆变动对权益净利率的影响= 23.31% - 22.24%=1.07%

(5)由于税后利息率高低主要由资本市场决定,而净财务杠杆也不能提高了,因此,提高权益净利率和杠杆贡献率的主要途径是提高净经营资产净利率。

(6)经营差异率为正数,表明借款投入生产经营产生的税后经营净利润大于借款的税后利息,增加借款增加的净利润为正数,会增加净利润,提高权益净利率,所以可行。

相关考题:

审计的一般目的是注册会计师对被审计单位的会计报表进行审计并发表审计意见,这里所指的“会计报表”应涵盖的内容是( )。A.资产负债表、利润表和现金流量表B.资产负债表、利润表、现金流量表以及补充资料C.资产负债表、利润表及有关附表D.资产负债表、利润表、现金流量表和有关附表以及编制这些会计报表所依据的会计资料及其所反映的经济业务

2007年财务会计报告批准报出日为2008年4月30日。2008年3月4日,A公司发现2006年-项财务报表舞弊或差错,甲公司应调整( )。A.2006年会计报表资产负债表的期末余额和利润表本期金额B.2007年会计报表资产负债表的年初余额和利润表上期金额C.2006年会计报表资产负债表的年初余额和利润表上期金额D.2007年会计报表资产负债表的期末余额和本年累计数及本年实际数

在短期融资券存续期内,企业应按下列( )要求持续披露信息。 A.每年4月30日以前,披露上一年度的年度报告 B.每年8月31日以前,披露本年度上半年的资产负债表、利润表和现金流量表 C.每年4月30日以前,披露本年度第一季度的资产负债表、利润表及现金流量表 D.每年10月31日以前,披露本年度第三季度的资产负债表、利润表及现金流量表

2004年财务会计报告批准报出日为2005年4月30日。2005年3月4日,A公司发现 2003年一项重大会计差错,甲公司应调整( )。A.2003年资产负债表期末数,利润表及利润分配表本年实际数B.2004年资产负债表期初数,利润表及利润分配表上年数C.2003年资产负债表期初数,利润表及利润分配表上年数D.2004年资产负债表期初数、期末数,利润表及利润分配表上年数、本年实际数

某公司本年管理用资产负债表和利润表资料如下: 管理用资产负债表金额单位;万元 净经营资产 上年末本年末净负债及股东权益上年末本年末经营资产28003500金融负债11501500经营负债600800金融资产250300净负债9001200股东权益13001500净经营资产合计22002700净负债及股东权益合计22002700管理用利润表金额单位;万元 项目 上年金额本年金额经营活动;-、销售收入30004000减:销售成本26003500二、毛利400500减:营业税金及附加3030销售费用2020管理费用4050三、主营业务利润310400加:其他营业利润4050四、税前营业利润350450加:营业外收支净额50150五、税前经营利润400600减:经营利润所得税112180六、税后经营净利润288420金融活动:-、税前利息费用100100利息费用减少所得税2830二、税后利息费用7270税后净利润合计216350备注:平均所得税率28.00%30.00%已知该公司加权平均资本成本为10%,股利分配实行固定股利支付率政策,股利支付率为30%。 要求: (1)计算该企业本年年末的资产负债率、产权比率、权益乘数; (2)如果该企业下年不增发薪股且保持本年的经营效率和财务政策不变,计算该企业下年的销售增长额; (3)计算本年的税后经营净利率、净经营资产周转次数、净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率(时点指标用年末数); (4)已知上年的净经营资产净利率、税后利息率和净财务杠杆分别是13.091%、8%、0.692,用因素分析法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对本年权益净利率变动的影响程度; (5)如果明年净财务杠杆不能提高了,请指出提高权益净利率和杠杆贡献率的有效途径; (6)在不改变经营差异率的情况下,明年想通过增加借款投入生产经营的方法提高权益净利率,请您分析-下是否可行。

已知某公司2001年会计报表的有关资料如下:资料金额单位:万元 资产负债表项目 年初数 年末数 资产 8000 10000 负债 4500 6000 所有者权益 3500 4000 利润表项目 上年数 本年数 主营业务收入净额 (略) 20000 净利润 (略) 500 要求:(1)计算杜邦财务分析体系中的下列指标(凡计算指标涉及资产负债表项目数据的,均按平均数计算):① 净资产收益率;② 总资产净利率(保留三位小数);③ 主营业务净利率;④ 总资产周转率(保留三位小数);⑤ 权益乘数(2)用文字列出净资产收益率与上述其他各项指标之间的关系式,并用本题数据加以验证

某公司结果化简的2006年度资产负债表(单位:千万元)如下:根据以上资料,回答下列问题。如果该公司本年度的主营业务收入净额为12.75亿元,则该公司应收账款周转次数为()。A.1.12B.1.21C.1.32D.1.5

某公司结果化简的2006年度资产负债表(单位:千万元)如下:根据以上资料,回答题:如果该公司本年度的主营业务收入净额为l6.25亿元,则该公司应收账款周转次数为 ()。A 、 1.12B 、 1.21C 、 1.4 1D 、 1.5

甲公司为一家制衣公司,该公司的相关资料如下: 【资料一】最近2年传统的简要资产负债表(单位:万元)。经营损益所得税和金融损益所得税根据当年实际负担的平均所得税率进行分摊。 要求:(1)编制管理用资产负债表。 (2)编制管理用利润表。 (3)计算2011年的实体现金流量、债务现金流量和股权现金流量。

某公司2015年管理用资产负债表和利润表资料如下:管理用资产负债表 2015年12月31日 单位:万元管理用利润表 2015年度 单位:万元 【要求】 (1)计算2015年和2014年的权益净利率差额,并用差额分析法分别分析营业净利率、资产周转率和权益乘数各因素的变动对权益净利率变动的影响程度。(时点指标用期末数,下同) (2)分别计算2014年和2015年的净经营资产净利率、税后利息率、经营差异率、净财务杠杆和杠杆贡献率。 (3)用差额分析法依次分析经营差异率、净财务杠杆的变动对杠杆贡献率变动的影响程度。 (4)用连环替代法依次分析净经营资产净利率、税后利息率、净财务杠杆变动对权益净利率变动的影响程度。

甲公司为一家制衣公司,该公司的相关资料如下:【资料一】最近两年传统的简要资产负债表(单位:万元)。资产负债表中资产项目均为经营性质。【资料二】最近两年传统的简要利润表(单位:万元)。经营损益所得税和金融损益所得税根据当年实际负担的平均所得税税率31%进行分摊。1) 按照下表编制管理用资产负债表;单位:万元2) 按照下表编制管理用利润表;单位:万元3) 计算2012 年的实体现金流量、债务现金流量和股权现金流量。

甲公司为一家制衣公司,该公司的相关资料如下:【资料一】最近2年传统的简要资产负债表(单位:万元)。除银行借款外,其他资产负债表项目均为经营性质。【资料二】最近2年传统的简要利润表(单位:万元)。经营损益所得税和金融损益所得税根据当年实际负担的平均所得税率进行分摊。要求:(1)编制管理用资产负债表;(2)编制管理用利润表;(3)计算2011年的实体现金流量、债务现金流量和股权现金流量。

某公司2×16年财务报告批准报出日为2×17年4月30日。2×17年3月4日,该公司发现2×16年一项财务报表舞弊或重要差错,该公司应调整()。A、2×16年资产负债表的期末余额和利润表本期金额B、2×16年资产负债表的年初余额和利润表上期金额C、2×16年资产负债表的期末余额和利润表上期金额D、2×17年资产负债表的期末余额和本年累计数及本年实际数

在编制年度利润表时,如果上年度利润表与本年度利润表的项目名称和内容不相一致,应对上年度利润表项目名称和数字按本年度的规定进行调整,填入利润表中的()。A、本年金额B、本月累计金额C、本月数D、上年金额

在短期融资券存续期内,企业应按下列()要求持续披露信息。A、每年4月30日以前,披露上一年度的年度报告B、每年8月31日以前,披露本年度上半年的资产负债表、利润表和现金流量表C、每年4月30日以前,披露本年度第一季度的资产负债表、利润表及现金流量表D、每年10月31日以前,披露本年度第三季度的资产负债表、利润表及现金流量表

单选题财务会计报告由()构成A资产负债表、利润表和现金流量表B资产负债表、利润表和所有者权益变动表C资产负债表、利润表、现金流量表和所有者权益变动表D资产负债表、利润表、现金流量表、所有者权益变动表和报表附注以及其他应当在财务报告中披露的相关信息和资料

单选题某公司2×16年财务报告批准报出日为2×17年4月30日。2×17年3月4日,该公司发现2×16年一项财务报表舞弊或重要差错,该公司应调整()。A2×16年资产负债表的期末余额和利润表本期金额B2×16年资产负债表的年初余额和利润表上期金额C2×16年资产负债表的期末余额和利润表上期金额D2×17年资产负债表的期末余额和本年累计数及本年实际数

单选题在编制年度利润表时,如果上年度利润表与本年度利润表的项目名称和内容不相一致,应对上年度利润表项目名称和数字按本年度的规定进行调整,填入利润表中的()。A本年金额B本月累计金额C本月数D上年金额

问答题某公司2014年末结账前损益类账户的余额如下表所示:要求(指标的计算请列示过程):(1)编制会计分录,将上述收入类账户余额结转到“本年利润”账户;(2)编制会计分录,将上述费用类账户余额结转到“本年利润”账户;(3)计算该公司本年度的利润总额;(4)按25%的税率计算该公司当年应交纳的所得税,并编制相应的会计分录;(5)根据上述资料编制该公司本年度利润表(格式如下,只填列本期金额栏)。