中国公民陈某为国内某大学教授, 2019 年 1 ~ 4 月有关收支情况如下:( 1 ) 1 月转让一套住房,取得含增值税销售收入 945000 元,该套住房原值 840000 元,系陈某 2018 年 8 月购入,本次转让过程中,发生合理费用 5000 元。(2 ) 2 月获得当地教育部门颁发的区(县)级教育方面的奖金 10000 元。( 3 ) 3 月转让从公开发行市场购入的上市公司股票 6000 股,取得股票转让所得 120000元。( 4 ) 4 月在甲电信公司购话费获赠价值 390 元的手机一部;获得乙保险公司给付的保险赔款 30000 元。假设陈某 2019 年其他收入及相关情况如下:( 1 )工资、薪金所得 190000 元,专项扣除 40000 元。(2 )劳务报酬所得 8000 元,稿酬所得 5000 元。已知:财产转让所得个人所得税税率为 20% ;个人将购买不足 2 年的住房对外销售的,按照5% 的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000 元;劳务报酬所得、稿酬所得以收入减除 20% 的费用后的余额为收入额;稿酬所得的收入额减按 70% 计算。要求:根据上述资料,不考虑其他因素,分析回答下列小题。计算陈某 1 月转让住房应缴纳个人所得税税额的下列算式中,正确的是( )。A.(945000-840000)×20%=21000(元)B.[945000÷(1+5%)-840000-5000]×20%=11000(元)C.(945000-840000-5000)×20%=20000(元)D.[945000÷(1+5%)-840000]×20%=12000(元)

中国公民陈某为国内某大学教授, 2019 年 1 ~ 4 月有关收支情况如下:

( 1 ) 1 月转让一套住房,取得含增值税销售收入 945000 元,该套住房原值 840000 元,系陈某 2018 年 8 月购入,本次转让过程中,发生合理费用 5000 元。

(2 ) 2 月获得当地教育部门颁发的区(县)级教育方面的奖金 10000 元。

( 3 ) 3 月转让从公开发行市场购入的上市公司股票 6000 股,取得股票转让所得 120000元。

( 4 ) 4 月在甲电信公司购话费获赠价值 390 元的手机一部;获得乙保险公司给付的保险赔款 30000 元。

假设陈某 2019 年其他收入及相关情况如下:

( 1 )工资、薪金所得 190000 元,专项扣除 40000 元。

(2 )劳务报酬所得 8000 元,稿酬所得 5000 元。

已知:财产转让所得个人所得税税率为 20% ;个人将购买不足 2 年的住房对外销售的,按照5% 的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000 元;劳务报酬所得、稿酬所得以收入减除 20% 的费用后的余额为收入额;稿酬所得的收入额减按 70% 计算。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算陈某 1 月转让住房应缴纳个人所得税税额的下列算式中,正确的是( )。

( 1 ) 1 月转让一套住房,取得含增值税销售收入 945000 元,该套住房原值 840000 元,系陈某 2018 年 8 月购入,本次转让过程中,发生合理费用 5000 元。

(2 ) 2 月获得当地教育部门颁发的区(县)级教育方面的奖金 10000 元。

( 3 ) 3 月转让从公开发行市场购入的上市公司股票 6000 股,取得股票转让所得 120000元。

( 4 ) 4 月在甲电信公司购话费获赠价值 390 元的手机一部;获得乙保险公司给付的保险赔款 30000 元。

假设陈某 2019 年其他收入及相关情况如下:

( 1 )工资、薪金所得 190000 元,专项扣除 40000 元。

(2 )劳务报酬所得 8000 元,稿酬所得 5000 元。

已知:财产转让所得个人所得税税率为 20% ;个人将购买不足 2 年的住房对外销售的,按照5% 的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000 元;劳务报酬所得、稿酬所得以收入减除 20% 的费用后的余额为收入额;稿酬所得的收入额减按 70% 计算。

要求:

根据上述资料,不考虑其他因素,分析回答下列小题。

计算陈某 1 月转让住房应缴纳个人所得税税额的下列算式中,正确的是( )。

A.(945000-840000)×20%=21000(元)

B.[945000÷(1+5%)-840000-5000]×20%=11000(元)

C.(945000-840000-5000)×20%=20000(元)

D.[945000÷(1+5%)-840000]×20%=12000(元)

B.[945000÷(1+5%)-840000-5000]×20%=11000(元)

C.(945000-840000-5000)×20%=20000(元)

D.[945000÷(1+5%)-840000]×20%=12000(元)

参考解析

解析:( 1 )个人将购买不足 2 年的住房对外销售的,按 5% 征收率全额缴纳增值税,因此,不含增值税销售收入 =945000 ÷( 1+5% ),排除选项 AC ;( 2 )陈某转让住房按“财产转让所得”缴纳个人所得税,应纳税额 = (收入总额 - 财产原值 - 合理费用)× 20%= [ 945000 ÷( 1+5% ) -840000-5000 ]× 20%=11000 (元)。

相关考题:

(一)王教授系中国公民,现在国内某大学任职,2009年12月份取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于2009年12月20日支付给王教授稿酬19000元。(3)2009年12月25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2009年的收入总额为20万元;2010年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。工资、薪金所得税税率简表根据我国税法规定,个人所得税的征税项目包括( )。A.个体工商户的生产、经营所得B.保险赔款所得C.股息、红利所得D.特许权使用费所得

赵某于2018年4月1日与侯某签订借款合同,双方约定借款1年到期还钱。至2019年4月1日,赵某未按期还本付息,这一期间侯某在境外考察,也一直未向赵某主张权利。2019年6月15日,侯某回国,向赵某催讨欠款,赵某明确告知侯某,其因经济困难无力支付。根据有关规定,侯某请求人民法院保护其权利的诉讼时效期间是()。 A、自2018年4月1日至2021年4月1日前B、自2019年4月1日至2022年4月1日前C、自2019年6月15日至2021年6月15日前D、自2019年6月15日至2022年6月15日前

某企业在2019年5月1日前为增值税小规模纳税人,5月1日转登记为一般纳税人并生效,该企业适用增值税小规模纳税人减征优惠起始日期为( ) A.2019年1月—2019年4月B.2019年1月—2019年5月C.2019年2月—2019年4月D.2019年2月—2019年5月

中国公民王某系某大学教授,2008年2月份收入情况如下:(1)在国内专业杂志上发表文章两篇,分别取得稿酬收入1200元(并拿出400元捐赠给希望工程基金会)和700元;(2)在A国某大学讲学取得酬金折合人民币30000元,已按A国税法规定缴纳个人所得税折合人民币2000元;(3)将其拥有的唯一的一套已使用7年的住房出售,取得转让收入220000元,该房产造价120000元,另支付交易费用等相关费用4000元;(4)教育储蓄存款利息收入800元,从上市公司取得股息收入10000元;(5)为某集团公司翻译技术资料取得2000元。请根据上述资料分项计算王教授2月份应缴纳的个人所得税。

陈某租住王某的房屋,租期至 2019 年 8 月。王某欠陈某 10 万元货款,应于 2019 年 7月偿付。至 2019 年 8 月,王某尚未清偿货款,但要求收回房屋并请求陈某支付 1 万元租金。根据合同法律制度的规定,下列表述中,正确的是( )。A.陈某可以留置该房屋作为担保B.陈某可以出售房屋并优先受偿C.陈某可以应付租金抵销1万元货款D.陈某可以行使同时履行抗辩权而不交还房屋

共用题干王教授系中国公民,现在国内某大学任职,2013年12月取得收入情况如下:(1)当月工资收入3400元,奖金收入3000元。(2)受科普出版社委托,为其编写《心理咨询》一书。按协议约定,出版社于10日支付给王教授稿酬19000元。(3)25日,受科技公司培训部邀请,为该公司员工进行心理咨询讲座,科技公司支付给王教授讲课报酬3900元。王教授2013年的收入总额为20万元;2013年税务部门在进行税务检查时,发现王教授的稿酬和讲课报酬均无纳税记录。要求:根据上述资料,回答下列各题。关于税款缴纳,以下说法中正确的是()。A、王教授应当在2014年3月31日前办理纳税申报B、王教授应当在2014年6月30日前办理纳税申报C、王教授应当补交稿酬和讲课报酬的税款D、科普出版社和科技公司未代扣代缴个人所得税符合法律规定

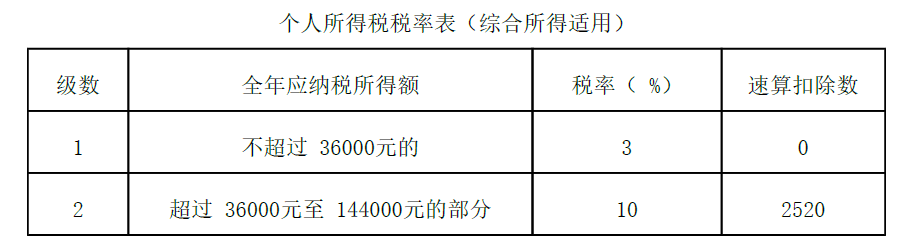

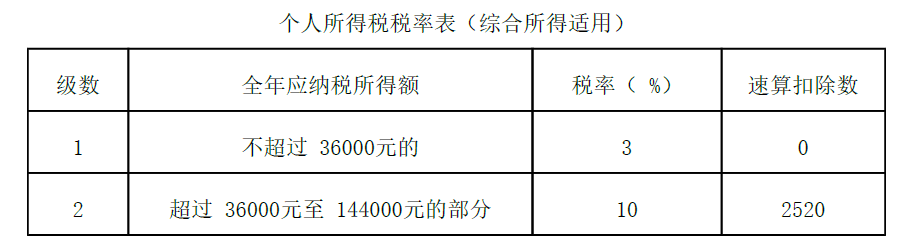

中国公民陈某为国内某大学教授, 2019 年 1 ~ 4 月有关收支情况如下:( 1 ) 1 月转让一套住房,取得含增值税销售收入 945000 元,该套住房原值 840000 元,系陈某 2018 年 8 月购入,本次转让过程中,发生合理费用 5000 元。(2 ) 2 月获得当地教育部门颁发的区(县)级教育方面的奖金 10000 元。( 3 ) 3 月转让从公开发行市场购入的上市公司股票 6000 股,取得股票转让所得 120000元。( 4 ) 4 月在甲电信公司购话费获赠价值 390 元的手机一部;获得乙保险公司给付的保险赔款 30000 元。假设陈某 2019 年其他收入及相关情况如下:( 1 )工资、薪金所得 190000 元,专项扣除 40000 元。(2 )劳务报酬所得 8000 元,稿酬所得 5000 元。已知:财产转让所得个人所得税税率为 20% ;个人将购买不足 2 年的住房对外销售的,按照5% 的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000 元;劳务报酬所得、稿酬所得以收入减除 20% 的费用后的余额为收入额;稿酬所得的收入额减按 70% 计算。要求:根据上述资料,不考虑其他因素,分析回答下列小题。计算陈某 2019 年综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。A.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×70%×3%=6777(元)B.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×(1-20%)×70%×3%=6756(元)C.[190000+8000×(1-20%)+5000×(1-20%)×70%-60000-40000]×10%-2520=7400(元)D.(190000+8000+5000×70%-60000-40000)×10%-2520=7630(元)

中国公民陈某为国内某大学教授…… 2019年……相关情况如下:( 1)工资、薪金所得 190000元,专项扣除 40000元。(2)劳务报酬所得 8000元,稿酬所得 5000元。已知:……综合所得,每一纳税年度减除费用 60000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按 70%计算。个人所得税税率表(略)。计算陈某 2019年综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。A.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×70%×3%=6777(元)B.(190000-60000-40000)×10%-2520+8000×(1-20%)×3%+5000×(1-20%)×70%×3%=6756(元)C.[190000+8000×(1-20%)+5000×(1-20%)×70%-60000-40000]×10%-2520=7400(元)D.(190000+8000+5000×70%-60000-40000)×10%-2520=7630(元)

中国公民陈某为国内某大学教授, 2019 年 1 ~ 4 月有关收支情况如下:( 1 ) 1 月转让一套住房,取得含增值税销售收入 945000 元,该套住房原值 840000 元,系陈某 2018 年 8 月购入,本次转让过程中,发生合理费用 5000 元。(2 ) 2 月获得当地教育部门颁发的区(县)级教育方面的奖金 10000 元。( 3 ) 3 月转让从公开发行市场购入的上市公司股票 6000 股,取得股票转让所得 120000元。( 4 ) 4 月在甲电信公司购话费获赠价值 390 元的手机一部;获得乙保险公司给付的保险赔款 30000 元。假设陈某 2019 年其他收入及相关情况如下:( 1 )工资、薪金所得 190000 元,专项扣除 40000 元。(2 )劳务报酬所得 8000 元,稿酬所得 5000 元。已知:财产转让所得个人所得税税率为 20% ;个人将购买不足 2 年的住房对外销售的,按照5% 的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用 60000 元;劳务报酬所得、稿酬所得以收入减除 20% 的费用后的余额为收入额;稿酬所得的收入额减按 70% 计算。要求:根据上述资料,不考虑其他因素,分析回答下列小题。陈某的下列所得中,不缴纳个人所得税的是( )。A.获得的保险赔款30000元B.获赠价值390元的手机C.区(县)级教育方面的奖金10000元D.股票转让所得120000元

中国公民王某为境内甲公司技术人员。假设其2019年10月有关收支情况如下:(1)取得基本工资、全勤奖金、效益奖金、加班补贴若干。(2)提供维修服务,取得劳务报酬所得1500元,购买修理用工具支出200元。(3)发表专业文章,取得稿酬所得5000元。(4)持有境内A上市公司股票,取得股息6000元,该股票于当月转让,持有期限为5个月。已知:利息、股息、红利所得个人所得税税率为20%。有关王某当月发表专业文章的稿酬所得在计入综合所得应纳税所得额时的收入额,下列算式正确的是( )。A.5000×(1-20%)B.5000×(1-20%)×70%C.(5000-800)×(1-20%)D.(5000-800)×(1-20%)×70%

中国公民张某为某高校教授,2019年1月受某上市公司邀请于每个周末去该公司演讲一次,每次该公司支付张某3000元报酬。该上市公司1月应预扣预缴张某个人所得税( )元。A.210B.360C.1760D.1920

(2019年)中国公民陈某为国内某大学教授。2019年1-4月有关收支情况如下:(1)1月转让一套住房,取得含增值税销售收入945 000元。该套住房原值840 000元,系陈某2018年8月购入。本次转让过程中,发生合理费用5 000元。(2)2月获得当地教育部门颁发的区(县)级教育方面的奖金10 000元。(3)3月转让从公开发行市场购入的上市公司股票6 000股,取得股票转让所得120 000元。(4)4月在甲电信公司购话费获赠价值390元的手机一部;获得乙保险公司支付的保险赔款30 000元。假设陈某2019年其他收入及相关情况如下:(1)工资、薪金所得190 000元,专项扣除40 000元。(2)劳务报酬所得8 000元,稿酬所得5 000元。已知:财产转让所得个人所得税税率为20%;个人将购买不足2年的住房对外出售的,按照5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用60 000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。个人所得税税率表(节选)(综合所得适用)要求:根据上述资料,不考虑其他因素,分析回答下列小题。计算陈某1月转让住房应缴纳增值税税额的下列算式中,正确的是( )。A.(945 000-840 000)÷(1+5%)×5%=5 000元B.945 000÷(1+5%)×5%=45 000元C.945 000×5%=47 250元D.(945 000-840 000)×5%=5 250元

2011年3月1日,甲公司与陈某签订劳动合同,陈某于3月5日正式上班,4月1日过了试用期,4月15日领取工资。甲公司与陈某建立劳动关系的时间为( )A.3月5日B.3月1日C.4月1日D.4月15日

(2019年)中国公民陈某为国内某大学教授。2019年1-4月有关收支情况如下:(1)1月转让一套住房,取得含增值税销售收入945 000元。该套住房原值840 000元,系陈某2018年8月购入。本次转让过程中,发生合理费用5 000元。(2)2月获得当地教育部门颁发的区(县)级教育方面的奖金10 000元。(3)3月转让从公开发行市场购入的上市公司股票6 000股,取得股票转让所得120 000元。(4)4月在甲电信公司购话费获赠价值390元的手机一部;获得乙保险公司支付的保险赔款30 000元。假设陈某2019年其他收入及相关情况如下:(1)工资、薪金所得190 000元,专项扣除40 000元。(2)劳务报酬所得8 000元,稿酬所得5 000元。已知:财产转让所得个人所得税税率为20%;个人将购买不足2年的住房对外出售的,按照5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用60 000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。个人所得税税率表(节选)(综合所得适用)要求:根据上述资料,不考虑其他因素,分析回答下列小题。1.计算陈某1月转让住房应缴纳个人所得税税额的下列计算中,正确的是( )。A.[945 000÷(1+5%)-840 000-5 000]×20%=11 000元B.[945 000÷(1+5%)-840 000]×20%=12 000元C.(945 000-840 000)×20%=21 000元D.(945 000-840 000-5 000)×20%=20 000元

(2019年)中国公民陈某为国内某大学教授。2019年1-4月有关收支情况如下:(1)1月转让一套住房,取得含增值税销售收入945 000元。该套住房原值840 000元,系陈某2018年8月购入。本次转让过程中,发生合理费用5 000元。(2)2月获得当地教育部门颁发的区(县)级教育方面的奖金10 000元。(3)3月转让从公开发行市场购入的上市公司股票6 000股,取得股票转让所得120 000元。(4)4月在甲电信公司购话费获赠价值390元的手机一部;获得乙保险公司支付的保险赔款30 000元。假设陈某2019年其他收入及相关情况如下:(1)工资、薪金所得190 000元,专项扣除40 000元。(2)劳务报酬所得8 000元,稿酬所得5 000元。已知:财产转让所得个人所得税税率为20%;个人将购买不足2年的住房对外出售的,按照5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用60 000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。个人所得税税率表(节选)(综合所得适用)要求:根据上述资料,不考虑其他因素,分析回答下列小题。陈某的下列所得中,不缴纳个人所得税的是( )。 A.区(县)级教育方面的奖金10000元B.获赠价值390元的手机C.获得的保险赔款30000元D.股票转让所得120000元

(2019年)中国公民陈某为国内某大学教授。2019年1-4月有关收支情况如下:(1)1月转让一套住房,取得含增值税销售收入945 000元。该套住房原值840 000元,系陈某2018年8月购入。本次转让过程中,发生合理费用5 000元。(2)2月获得当地教育部门颁发的区(县)级教育方面的奖金10 000元。(3)3月转让从公开发行市场购入的上市公司股票6 000股,取得股票转让所得120 000元。(4)4月在甲电信公司购话费获赠价值390元的手机一部;获得乙保险公司支付的保险赔款30 000元。假设陈某2019年其他收入及相关情况如下:(1)工资、薪金所得190 000元,专项扣除40 000元。(2)劳务报酬所得8 000元,稿酬所得5 000元。已知:财产转让所得个人所得税税率为20%;个人将购买不足2年的住房对外出售的,按照5%的征收率全额缴纳增值税。综合所得,每一纳税年度减除费用60 000元;劳务报酬所得、稿酬所得以收入减除20%的费用后的余额为收入额;稿酬所得的收入额减按70%计算。个人所得税税率表(节选)(综合所得适用)要求:根据上述资料,不考虑其他因素,分析回答下列小题。4.计算陈某2019年综合所得应缴纳个人所得税税额的下列算式中,正确的是( )。A.[190 000+8 000×(1-20%)+5 000×(1-20%)×70%-60 000-40 000]×10%-2 520=7 400元B.(190 000-60 000-40 000)×10%-2 520+8 000×(1-20%)×3%+5 000×70%×3%=6 777元C.(190 000-60 000-40 000)×10%-2 520+8 000×(1-20%)×3%+5 000×(1-20%)×70%×3%=6 756元D.(190 000+8 000+5 000×70%-60 000-40 000)×10%-2 520=7 630元

某建设单位与某施工企业签订了施工合同,约定开工日期为 2019 年 4 月 10 日,并于同年 4 月 5 日与保险公司签订了建筑工程一切保险合同,保险单中列出的保险起始时间和终止时间为 2019 年 8 月 1 日-2020 年 8 月 1 日,同年 7 月 20 日施工企业将建筑材料运至工地。实际开工日期为同年 8 月 10 日。该建筑工程一切险责任的起始日期为( )。A.2019 年 4 月 10 日B.2019 年 8 月 1 日C.2019 年 7 月 20 日D.2019 年 8 月 10 日

某公司董事会批准的2018年的财务报告报出日为2019年4月30日,所得税汇算清缴日为4月15日,该公司2018年度的资产负债表日后期间为( )。A.2019年1月1日至2019年4月15日B.2019年1月1日至2019年4月30日C.2018年12月31日至2019年4月30日D.2018年12月31日至2019年4月15日

某建筑给排水工程验收合格之日为2019 年4 月1 日,投入使用日期为2019 年5 月1 日,保修期满时间为()。A.2020年3月31日B.2021年3月31日C.2021年4月30日 D.2022年4月30日

王某为某大学教授,2014年12月份取得收入情况如下: (1)取得工资、薪金6000元 (2)出版专业书一本,取得稿酬20000元 (3)为其他单位授课一次,取得收入5000元 (4)当月闲置住房租赁取得收入2000元,税费共计支付120元 (5)因汽车失窃,获得保险公司赔偿8万元; 要求:根据上述资料,计算王某12月份应纳个人所得税。

某大学教授在2008年7月获得如下收入:给某化工厂进行技术指导获得2000元;给某期刊翻译论文获得800元;指导其他学校学生论文获得5000元。请计算该教授7月的应纳税所得额是多少?个人所得税共多少?

某食品生产企业于2018年4月1日生产了一批保质期为12个月的产品,该批产品的出厂检验记录至少应保存到()A、2018年10月1日B、2019年4月1日C、2019年6月1日D、2019年10月1日

单选题中国公民张某为某高校教授,2019年1月受某上市公司邀请于每个周末去该公司演讲一次,每次该公司支付张某3000元报酬。该上市公司1月应预扣预缴张某个人所得税()元。A210B360C1760D1920

单选题我国居民王某为某大学会计教授,2019年9月在本职工作之余为A单位提供咨询取得收入5000元;到B学校讲学4次,每次收入均为2000元(合同注明讲学收入为税后收入)。则王某就上述收入在2019年9月份应预扣预缴的个人所得税为( )。(不考虑除个人所得税以外的其他税费)A2000元B1920元C2704.76元D2323.81元

单选题甲上市公司2018年的年度财务报告于2019年2月20日编制完成,所得税汇算清缴日为2019年4月15日,注册会计师完成年度财务报表审计工作并签署审计报告的日期为2019年4月16日,董事会批准财务报告对外公布的日期为2019年4月17日,财务报告实际对外公布的日期为2019年4月23日,股东大会召开日期为2019年5月10日。则甲公司2018年度的资产负债表日后事项涵盖的期间为()。A2019年1月1日至2019年4月15日B2019年1月1日至2019年4月16日C2019年1月1日至2019年4月17日D2019年1月1日至2019年4月23日