已公司是一家上市公司,该公司2014年年末资产总计为10000万元,其中负债合计为2000万元。该公司适用的所得税税率为25%。相关资料如下。资料一:预计已公司净利润持续增长,股利也随之相应增长。相关资料如下表所示。已公司相关资料资料二:已公司认为2014年的资本结构不合理,准备发行债券募集资金用于投资,并利用自有资金回购相应价值的股票,优化资本结构,降低资本成本。假设发行债券不考虑筹资费用,且债券的市场价值等于其面值,股票回购后该公司总资产账面价值不变,经测算,不同资本结构下的债务利率和运用资本资产定价模型确定的权益资本成本如下表所示。不同资本结构下的债务利率与权益资本成本注:表中“×”表示省略的数据。要求:(1)根据资料一,利用资本资产定价模型计算已公司股东要求的必要收益率;(2)根据资料一,利用股票估价模型,计算已公司2014年年末股票的内在价值;(3)根据上述计算结果,判断投资者2014年年末是否应该以当时的市场价格买入已公司股票,并说明理由;(4)确定表中英文字母代表的数值(不需要列示计算过程);(5)根据(4)的计算结果,判断这两种资本结构中哪种资本结构较优,并说明理由;(6)预计2015年已公司的息税前利润为1400万元,假设2015年该公司选择债务为4000万元的资本结构,2016年的经营杠杆系数(DOL)为2,计算该公司2016年的财务杠杆系数(DFL)和总杠杆系数(DTL)。

已公司是一家上市公司,该公司2014年年末资产总计为10000万元,其中负债合计为2000万元。该公司适用的所得税税率为25%。相关资料如下。

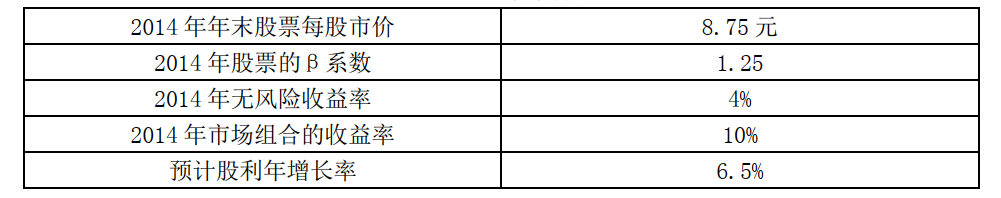

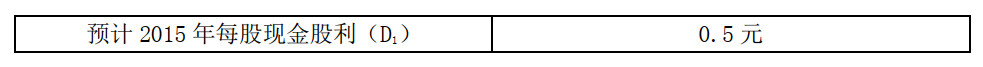

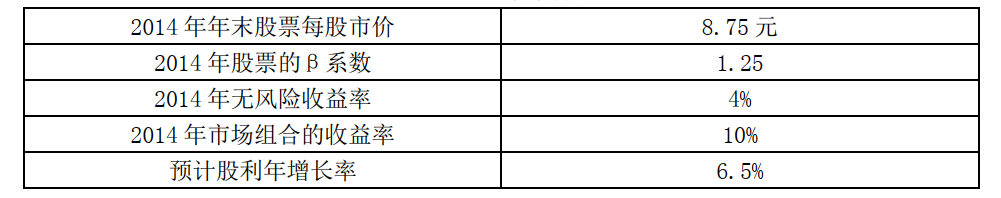

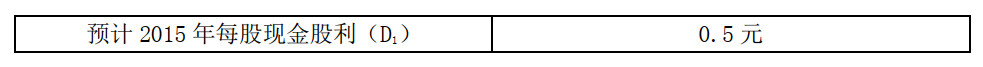

资料一:预计已公司净利润持续增长,股利也随之相应增长。相关资料如下表所示。

已公司相关资料

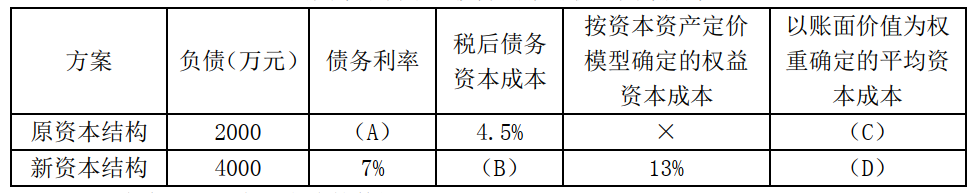

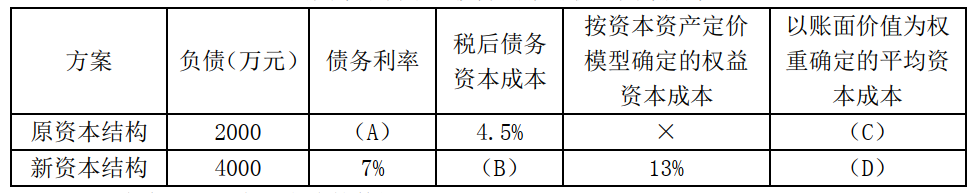

资料二:已公司认为2014年的资本结构不合理,准备发行债券募集资金用于投资,并利用自有资金回购相应价值的股票,优化资本结构,降低资本成本。假设发行债券不考虑筹资费用,且债券的市场价值等于其面值,股票回购后该公司总资产账面价值不变,经测算,不同资本结构下的债务利率和运用资本资产定价模型确定的权益资本成本如下表所示。

不同资本结构下的债务利率与权益资本成本

注:表中“×”表示省略的数据。

要求:

(1)根据资料一,利用资本资产定价模型计算已公司股东要求的必要收益率;

(2)根据资料一,利用股票估价模型,计算已公司2014年年末股票的内在价值;

(3)根据上述计算结果,判断投资者2014年年末是否应该以当时的市场价格买入已公

司股票,并说明理由;

(4)确定表中英文字母代表的数值(不需要列示计算过程);

(5)根据(4)的计算结果,判断这两种资本结构中哪种资本结构较优,并说明理由;

(6)预计2015年已公司的息税前利润为1400万元,假设2015年该公司选择债务为

4000万元的资本结构,2016年的经营杠杆系数(DOL)为2,计算该公司2016年的财务杠杆系数(DFL)和总杠杆系数(DTL)。

资料一:预计已公司净利润持续增长,股利也随之相应增长。相关资料如下表所示。

已公司相关资料

资料二:已公司认为2014年的资本结构不合理,准备发行债券募集资金用于投资,并利用自有资金回购相应价值的股票,优化资本结构,降低资本成本。假设发行债券不考虑筹资费用,且债券的市场价值等于其面值,股票回购后该公司总资产账面价值不变,经测算,不同资本结构下的债务利率和运用资本资产定价模型确定的权益资本成本如下表所示。

不同资本结构下的债务利率与权益资本成本

注:表中“×”表示省略的数据。

要求:

(1)根据资料一,利用资本资产定价模型计算已公司股东要求的必要收益率;

(2)根据资料一,利用股票估价模型,计算已公司2014年年末股票的内在价值;

(3)根据上述计算结果,判断投资者2014年年末是否应该以当时的市场价格买入已公

司股票,并说明理由;

(4)确定表中英文字母代表的数值(不需要列示计算过程);

(5)根据(4)的计算结果,判断这两种资本结构中哪种资本结构较优,并说明理由;

(6)预计2015年已公司的息税前利润为1400万元,假设2015年该公司选择债务为

4000万元的资本结构,2016年的经营杠杆系数(DOL)为2,计算该公司2016年的财务杠杆系数(DFL)和总杠杆系数(DTL)。

参考解析

解析:(1)必要收益率=4%+1.25×(10%-4%)=11.5%

(2)股票内在价值=0.5/(11.5%-6.5%)=10(元)

(3)由于内在价值10元高于市价8.75元,所以投资者应该购入该股票。

(4)A=4.5%/(1-25%)=6%

B=7%×(1-25%)=5.25%

C=4.5%×(2000/10000)+11.5%×(8000/10000)=10.1%

D=5.25%×(4000/10000)+13%×(6000/10000)=9.9%

(5)新资本结构更优,因为新资本结构下的加权平均资本成本更低。

(6)2015年的税前利润=1400-4000×7%=1120(万元)

2016年财务杠杆系数(DFL)=2015年息税前利润/2015年税前利润=1400/1120=1.252016年总杠杆系数(DTL)=经营杠杆系数×财务杠杆系数=2×1.25=2.5。

(2)股票内在价值=0.5/(11.5%-6.5%)=10(元)

(3)由于内在价值10元高于市价8.75元,所以投资者应该购入该股票。

(4)A=4.5%/(1-25%)=6%

B=7%×(1-25%)=5.25%

C=4.5%×(2000/10000)+11.5%×(8000/10000)=10.1%

D=5.25%×(4000/10000)+13%×(6000/10000)=9.9%

(5)新资本结构更优,因为新资本结构下的加权平均资本成本更低。

(6)2015年的税前利润=1400-4000×7%=1120(万元)

2016年财务杠杆系数(DFL)=2015年息税前利润/2015年税前利润=1400/1120=1.252016年总杠杆系数(DTL)=经营杠杆系数×财务杠杆系数=2×1.25=2.5。

相关考题:

老张持有某创业板上市公司甲的股票l00手,占该公司合计股本的0.2%。该公司总资产10000万元,其中负债3000万元,全部为短期债券,利率为6%:2009年税后利润2000万元,所得税率为25%,分红比率为50%。假设该股票的B值为1.8,风险溢价为5%。甲公司2009年的:ROE为( )。A.30B.0.3C.28.57D.0.2857

企业2000年流动资产合计为3000万元,其中存货为1500万元,应收账款1500万元,流动负债合计2000万元,则该公司2000年速动比率为( )。A.0.78B.0.94C.0.75D.0.74

企业2000年流动资产合计为3000万元,其中存货为l500万元,应收账款1500万元,流动负债合计2000万元,则该公司2000年速动比率为( )。A.0.78B.0.94C.0.75D.0.74

某公司是一家上市公司,相关资料如下:资料1:2010年12月31日的资产负债表如下:单位:万元资产 金额负债及所有者权益金额货币资金10 000短期借款3 750应收账款6 250应付账款11 250存货15 000预收账款7 500固定资产20 000应付债券7 500无形资产250股本15 000留存收益6 500资产合计51 500负债及所有者权益合计51 500该公司2010年的营业收入为62 500万元,营业净利率为12%,股权支付率为50%。资料2:经测算,2011年该公司营业收入将达到75 000万元,营业净利率和股利支付率不变,无形资产也不相应增加。经分析,流动资产项目与流动负债项目(短期借款除外)随营业收入同比例增减。资料3:该公司2011年有一项固定资产投资计划,投资额为2 200万元,各年预计净现金流量为NCF0=一2200万元,NCF1-4=300万元,NCF5-9=400万元,NCF10=600万元。该公司设定的折现率为10%。资料4:该公司决定于2011年1月1日公开发行债券,面值为1 000万元,票面利率10%,期限为10年,每年年末付息。公司确定的发行价为1 100元,筹资费率为2%。假设该公司适用所得税税率为25%。相关的资金时间价值系数表如下:t\i=10% 1234910(P/F,10%,t)0.90910.82640.751 30.68300.42410.3855(P/A,10%,t)0.90911.73552.48693.1 6995.75906.1446要求:(1)根据资料1计算2010年年末的产权比率和带息负债比率。(2)根据资料1、2、3计算:①2010年年末变动资产占营业收入的百分比;⑦2010年年末变动负债占营业收入的百分比;③2011年需要增加的资金数额;④2011年对外筹资数额。(3)根据资料3计算固定资产投资项目的净现值。(4)根据资料4计算2011年发行债券的资金成本。

共用题干老张持有某创业板上市公司甲的股票100手,占该公司合计股本的0.2%。该公司总资产10000万元,其中负债3000万元,全部为短期债券,利率为6%;2009年税后利润2000万元,所得税率为25%,分红比率为50%。假设该股票的β值为1.8,风险溢价为5%。根据案例回答3-6题。甲公司股利的稳定增长率为()。A:20%B:14.29%C:10.5%D:10%

C公司的固定成本(不包括利息费用)为600万元,资产总额为10000万元,资产负债率为50%,负债平均利息率为8%,净利润为900万元,该公司适用的所得税税率为25%,假设税前经营利润=息税前利润,则税前经营利润对销量的敏感系数是( )。 A.1.38B.1.36C.1.14D.1.33

某公司2016年年末流动资产合计2000万元,其中包括存货500万元,应收账款400万元,流动负债合计1 600万元,则该公司2016年的速动比率为( )。A.0.79B.0.94C.1.45D.1.86

己公司是一家上市公司,该公司2014年末资产总计为10000万元,其中负债合计为2000万元。该公司适用的所得税税率为25%。相关资料如下: 资料一:预计己公司净利润持续增长,股利也随之相应增长。相关资料如表1所示: 表1 己公司相关资料资料二:己公司认为2014年的资本结构不合理,准备发行债券募集资金用于投资,并利用自有资金回购相应价值的股票,优化资本结构,降低资本成本。假设发行债券不考虑筹资费用,且债券的市场价值等于其面值,股票回购后该公司总资产账面价值不变,经测算,不同资本结构下的债务利率和运用资本资产定价模型确定的权益资本成本如表2所示: 注:表中“×”表示省略的数据。 要求:(1)根据资料一,利用资本资产定价模型计算己公司股东要求的必要收益率; (2)根据资料一,利用股票估价模型,计算己公司2014年末股票的内在价值; (3)根据上述计算结果,判断投资者2014年末是否应该以当时的市场价格买入己公司股票,并说明理由; (4)确定表2中英文字母代表的数值(不需要列示计算过程); (5)根据(4)的计算结果,判断这两种资本结构中哪种资本结构较优,并说明理由; (6)预计2015年己公司的息税前利润为1400万元,假设2015年该公司选择债务为4000万元的资本结构,2016年的经营杠杆系数(DOL)为2,计算该公司2016年的财务杠杆系数(DOL)和总杠杆系数(DTL)。

某公司2008年12月31日的资产负债表中显示:流动资产合计2000万元,其中存货为200万元,货币资金200万元,流动负债合计为800万元。则该公司速动比率为( )。A.2.5B.2.25C.0.25D.2

C公司的固定成本(包括利息费用)为600万元,资产总额为10000万元,资产负债率为50%,负债平均利息率为8%,净利润为750万元,该公司适用的所得税税率为25%,则税前经营利润对销量的敏感系数是()。A.1.43B.1.2C.1.14D.1.08

A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。假设2004年12月31日的现金流动负债比为0.6,则盈余现金保障倍数为多少?

A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。计算2004年12月31日该公司股票的市盈率

A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。计算2004年的总资产周转率、净资产收益率和主营业务净利率。(涉及资产负债表数据均用年末数计算)

某寿险公司20X5年应纳税所得额为2000万元,适用的所得税税率为25%。20X5年,该公司因固定资产折旧年限差异,分别确认递延所得税资产75万元,递延所得税负债125万元。该公司20X5年的所得税费用为()万元。A、500B、550C、450D、50

单选题企业2000年流动资产合计为3000万元,其中存货为l500万元,应收账款1500万元,流动负债合计2000万元,则该公司2000年速动比率为( )。A0.78B0.94C0.75D0.74

单选题乙公司2017年全年利润总额为480万元,经查该公司当年营业外支出中有20万元为税收滞纳金支出,乙公司适用的所得税税率为25%。已知乙公司递延所得税负债年初数为20万元,年末数为25万元,递延所得税资产年初数为10万元,年末数为5万元。则该公司2017年的所得税费用为( )万元。A125B120C135D130

问答题A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。计算2004年的每股收益、每股净资产和已获利息倍数。

问答题A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。计算2004年的总资产周转率、净资产收益率和主营业务净利率。(涉及资产负债表数据均用年末数计算)

问答题某公司2009年12月31日,资产负债表有关项目的金额如下:流动资产合计数为3600万元,其中存货为1200万元;流动负债合计数为2000万元;资产总额为8000万元,负债总额为4400万元。 要求:(1)计算该公司2009年的流动比率; (2)计算该公司2009年的速动比率; (3)计算该公司2009年的资产负债率; (4)假设该公司流动资产、流动负债合计数不变,请分析说明存货金额下降会对速动比率和短期偿债能力产生什么影响。

问答题A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。计算2004年12月31日该公司股票的市盈率

单选题某公司2017年全年利润总额为480万元,经查该公司当年营业外支出中有20万元为罚款支出,适用的所得税税率为25%。已知乙公司递延所得税负债年初数为20万元,年末数25万元,递延所得税资产年初数为10万元,年末数为5万元。则该公司2017年的所得税费用为()万元。A125B120C135D130

单选题C公司的固定成本(包括利息费用)为600万元,资产总额为10000万元,资产负债率为50%,负债平均利息率为8%,净利润为720万元,该公司适用的所得税税率为25%,则税前经营利润对销量的敏感系数是()。A1.43B1.2C1.15D1.08

问答题A公司2004年的财务数据如下: 收入 2000万元 净利 180万元 股利 54万元 普通股股数 100万股 年末资产总额 2000万元 年末权益乘数 5 假设该公司股票属于股利固定成长股票,股利增长率为5%。负债平均利率为10%,其中流动负债占60%。所得税税率为40%。假设2004年12月31日的现金流动负债比为0.6,则盈余现金保障倍数为多少?